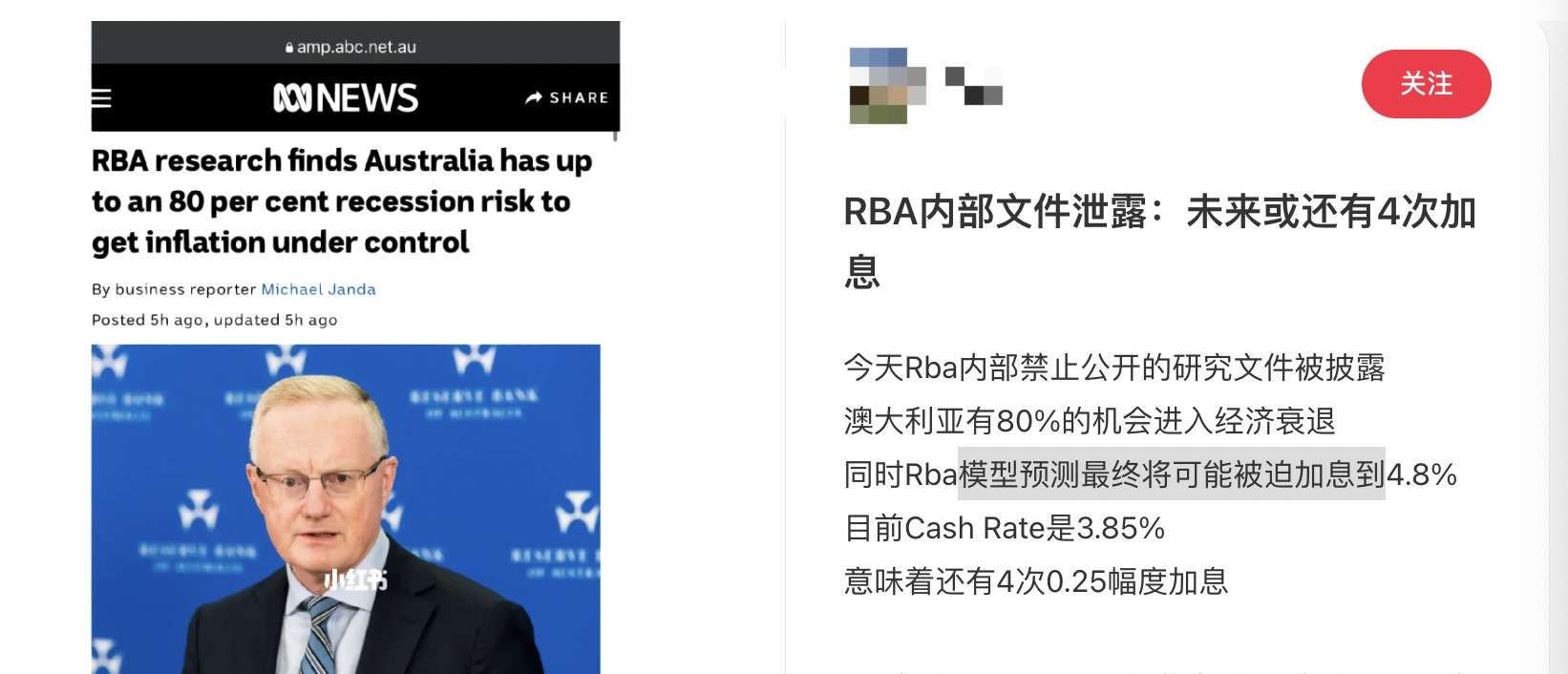

再加息4次!十几万人失业!大衰退!刚刚,澳洲公布“秘密文件”,让无数华人心碎哀嚎…

据ABC消息,澳联储此前未发表的一份内部研究近期被披露,未来加息或还要持续,而更令人担忧的还在后面…

一,澳洲经济衰退可能性高达80%!

这项研究根据《信息自由法》的规定发布,其中包括澳联储经济分析部门一位高级分析师的建模。

建模在2022年9月进行,基于澳联储从2022年8月开始的经济预测,考虑了澳联储以史上最快加息时,出现经济衰退的风险。

这位资深分析师表示,根据Sahm Rule,模型显示未来2年出现衰退的风险为65%或更高。

Sahm Rule对衰退的定义是,在过去12个月里,季度平均失业率比其最低水平至少高出0.75%。

“据估计,未来2年出现衰退的可能性可能高达80%。如果真的发生衰退,很可能是在未来4个季度的某个时候。这与越来越多的市场评论预测2023年上半年将出现衰退一致。”

使用不同类型的模型时,衰退风险会降低。但澳洲走上澳联储行长Philip Lowe所说的“狭窄道路”的几率略高于50%。

该分析师指出:“最终走上‘狭窄道路’的可能性约为二分之一。允许政策做出反应会适度增加这种可能性,因为政策制定者可以更积极地收紧货币政策以对抗通胀,也因为他们可以在必要时降息以避免经济衰退。”

二,快速降低通胀率,会造成更多人失业

这项研究还提供了一些关于为何澳联储可能已放松其货币政策紧缩的见解,从6月至9月上调0.5个百分点,到10月上调0.25个百分点。

与此同时,澳联储一直愿意容忍通胀率仅略高于2%至3%的目标区间,即使是在其2年预测期限结束时。

该模型预测:“在所有通胀率最终回到目标水平的模拟中,约有70%不涉及衰退。在不出现衰退的情况下,通胀率进入区间的比例明显较低,约为55%。”

这或许可以解释,为什么Lowe和澳联储董事会通常抵制让通胀率更快回到合理区间的呼声。

Lowe曾多次表示,更快地降低通胀率将导致数以万计甚至可能数以万计的人失业,他认为这种权衡不值得。

9月份的研究指出:“一些通胀率回归目标的模拟涉及失业率大幅上升。在2次模拟中,75%区间的上限在4.5%至5%之间达到峰值。”

“根据Taylor Rule,最坏的结果是失业率比中心预测高出2个百分点。这表明,即使货币政策对事态发展做出了反应,让通胀率回到目标水平也可能导致大量失业。”

这位分析师指出,如果美国经济仍然没有陷入衰退,澳洲经济衰退的可能性就会大大降低。

三,澳联储模型预测:最终或被迫加息到4.8%!还有4次

让一些借款人感到震惊的是,就在今年2月,也就是3月份的董事会会议之前,澳联储的经济分析部门曾模拟出现金利率达到4.8%的峰值。

它还模拟了将现金利率维持在当时的3.35%,以及略低于4%的峰值(大约是3.85%)对通胀和失业率的可能影响。

显然,澳联储董事会拒绝了“提前加载”方案,该方案将使目前现金利率达到3.8%。

2月份的研究报告预测:“在货币政策声明(SMP)预测期(2025年中期)结束时,所有现金利率路径都将通胀率带入目标区间。”

“‘稳步攀升’和‘提前加载’路径是让通胀率在2024年底回到目标区间的最快路径。这些路径也将失业率推高至假定的NAIRU(2023年2月SMP为4.5%),勉强避免了一场Sahm衰退。”

较低的现金利率也会使失业率最终升至4.5%,但这需要一年多的时间,这意味着更多的人会在更长时间内继续工作。

根据最近的货币政策声明,直到2025年6月通胀率才会进入目标区间,而到2025年6月失业率只会达到4.5%。鉴于此,澳联储目前似乎希望保持耐心,不太可能进一步提高利率以更快地降低通胀。

而就在今天,澳联储被警告称,大幅提高利率将压低通胀,但会导致数十万人失业。

The Age获得的内部模型显示,5月份幅度大得多的1%加息,将比预期更早地将通胀降至2%至3%的目标范围内,但该模型预测,澳大利亚明年的失业率将升至4.5%。

这相当于未来12个月将有20万人失业。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47