中美2024年经济展望!大摩:中国GDP将低于普遍预期 美国选举年“标普将站上4500点”

FX168财经报社(香港)讯 摩根士丹利(Morgan Stanley)展望2024年中美经济提到,中国实际国内生产总值(GDP)将低于市场普遍预期,中国政府将持续去杠杆化。美国市场迎接选举年,该行策略师预计,美国股市将在2024年保持坚挺,尽管存在近期风险,标准普尔500指数仍将升至4500点。

在基准情景中,大摩经济学家预计发达经济体经济将大幅放缓,同时通胀得到抑制,但可以避免彻底衰退。毫不奇怪,人们对经济大幅放缓但不会演变成经济衰退的前景进行了长时间的争论。大摩经济学家坚持认为,尽管经济衰退仍然是世界各地的风险,但他们预计任何经济衰退都将是浅度的。由于通货膨胀随着充分就业而下降,实际收入应该会保持不变,从而使消费在投资支出波动更大的情况下保持弹性。

(来源:ZeroHedge)

中国市场方面,摩根士丹利提到:“相对于我们对年中展望的预期,中国经济增长意外下滑,我们显然高估了中国决策者恢复经济活力的能力和意愿。因此,当我们讨论中国时,我们花时间讨论了抵消迫在眉睫的债务、通货紧缩和人口结构等三维威胁所带来的拖累所需的政策措施。”

“尽管我们预计明年通货再膨胀政策将加速,使增扩型财政赤字再扩大GDP的1.5个百分点,但我们现在对增长的预期更为温和。我们预计2024-25年经济增长和通胀均低于平均水平,实际GDP增长将低于市场普遍预期的4.2-4.0%。更多中央政府主导的刺激措施只会缓解经济对住房部门和地方政府金融工具(LGFV)持续去杠杆化的影响。”#中国经济#

美国两大领域受瞩目,即信贷与房地产危机。大摩指出,美国住宅和商业房地产市场在2023年出现巨大分化,未来一年的发展轨迹是一个重要的争论。抵押贷款利率上升带来的巨大的负担能力挑战导致现有房屋销售大幅回落,库存再次减少,为房价提供了短期支撑。另一方面,主要贷款机构(区域银行)面临的挑战和选定房地产类型(办公楼)的长期变化,加上需要再融资的迫在眉睫且持续的到期墙,显着推动了商业房地产的价格和销售降低。

该行称:“展望未来,随着利率下降,我们预计负担能力将改善,待售库存将增加。由于库存增长抵消了需求增长,美国房价应会小幅下跌,同比下降3%。由于基本面压力仍未得到解决,我们预计商业房地产的前景仍将充满挑战。”

针对信贷方面,摩根士丹利表示:“尽管我们显然更喜欢高质量的固定收益产品,但我们讨论了机构MBS和IG信贷之间相对价值在未来一年中将如何发挥作用。尽管机构MBS利差远不稳定且技术面仍具有挑战性,但我们认为价格反映了疲弱的情绪。到2024年下半年,随着美联储临近季度末且收益率曲线趋陡,市场情绪变得更加积极。这应该会让美国国内银行重返MBS市场,从而促使机构MBS利差适度收紧。”

“尽管IG的基本面和技术面具有支撑性,但估值却是一个挑战。我们的宏观故事表明,利率波动性较低,更多资金流入债券,这应该有利于所有高等级固定收益,但在边际上对机构MBS的帮助更大,”该行补充道。

(来源:ZeroHedge)

目前对2024年宏观经济的已知未知数是,投资者正在努力应对日益加剧的地缘紧张局势。尽管石油价格等一些市场信号表明当前冲突可能仍然是区域性的,但不能排除升级的可能性。此外,2024年是重要的选举年,美国、墨西哥等国将举行总统选举。大摩称:“我们承认地缘和选举政治可能对市场结果产生重大影响,但现阶段我们无法阻止其中任何一个。”

据全球银行摩根士丹利称,到2024年,世界将看到经济增长放缓、通胀下降和货币政策宽松,美联储可能只会在6月或更晚时间降息。

该行策略师Serena Tang和她的团队在题为“穿针引线”的全球策略报告中指出:“投资者需要巧妙地寻找能够产生正回报的市场机会。”他们列举了一系列挑战,包括金融状况紧张、通常要到2024年晚些时候才会降息,以及盈利衰退仍在酝酿之中。

他们补充说,债券供应仍然是市场担忧的问题,新兴市场基本面面临阻力,跨资产相关性尚未摆脱极端情况。摩根士丹利策略师指出,美国自2022年初以来的加息,并未对金融市场、企业或消费者支出产生灾难性影响。

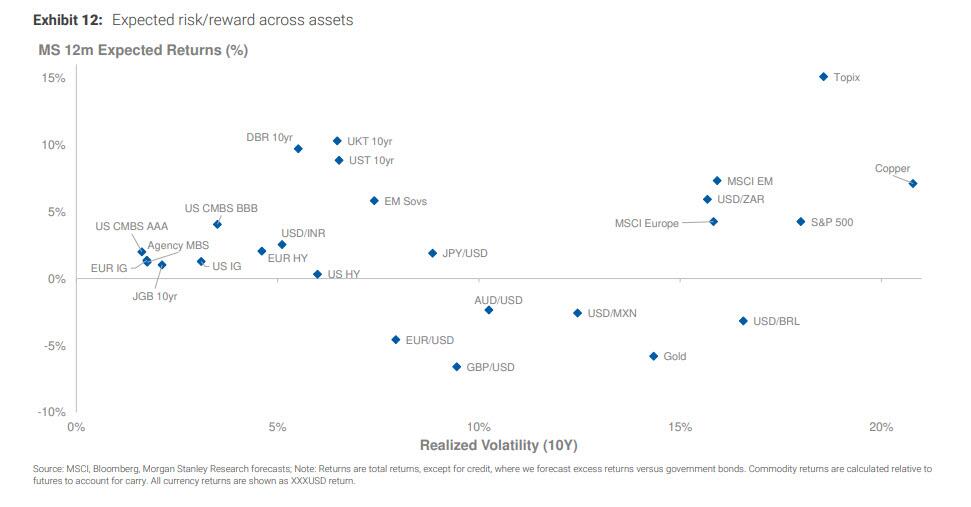

但随着美联储在2024年转型,该行认为优质债券表现优异,美元在上半年保持强势,美国股市走高,大宗商品尤其是石油,明年仍将维持区间波动。它建议客户购买美国国债和投资级公司债券,并有选择地增加股票。

摩根士丹利将主要股票市场12个月的回报前景描述为“乐观积极”,它对日本股市尤其乐观,认为持续的通货再膨胀、生产率的提高和公司治理的改善将推动市场的发展。

“鉴于我们对盈利和估值相对乐观的看法,我们预计日本股市将继续跑赢新兴市场和中国,”该行表示。

它还预计美国股市将在2024年保持坚挺,尽管存在近期风险,标准普尔500指数仍将升至4500点。

“在美国,我们喜欢医疗保健、必需品和公用事业、精选的增长机会和晚周期周期股。”

在除日本外的亚太地区,摩根士丹利看好新加坡、印度、墨西哥、希腊和波兰,同时下调韩国和中东的评级。

摩根士丹利策略师迈克尔·威尔逊(Michael Wilson)及其团队指出:“在亚洲,我们预计半导体将复苏,同时也看好能源和近岸工业。我们看好日本、新加坡、印度和印度尼西亚的金融业。”

近岸外包是指公司将生产带回本国或友好邻国,尽管如此,该银行对新兴市场并不是特别乐观,并指出股票、信贷和当地利率的回报似乎不那么引人注目。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56