债务风暴!中国最大私营企业4亿美元债券将到期 美媒:全额还款前景不乐观

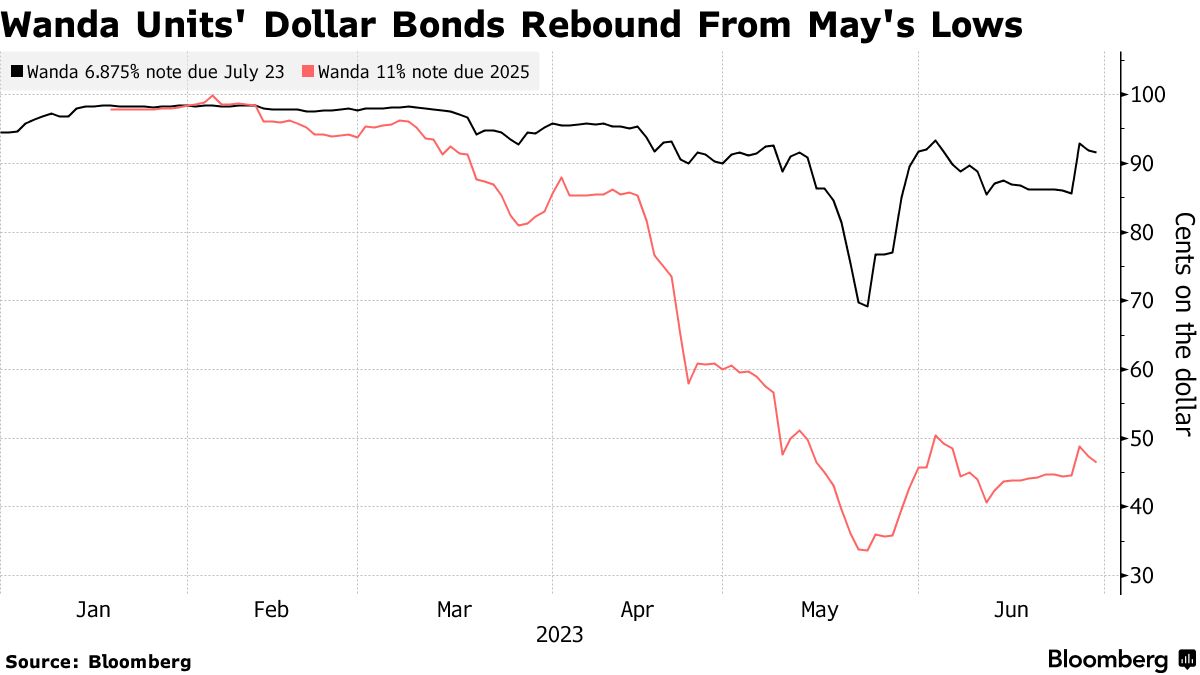

FX168财经报社(香港)讯 中国最大私营企业万达集团(Wanda Group)一笔4亿美元的债券将于7月23日到期,是自近期美元钞票暴跌至不良水平以来最大规模的债券偿还考验。该票据目前的交易价格超过90美分,这一水平反映了全额还款前景不乐观,预示着新一轮“爆雷”很可能发生。

中国投资者情绪一直像过山车一样,本周仍在继续。在中国最高证券监管机构同意万达旗下子公司暂停发债申请的请求后,乐观情绪降温。

万达集团有一笔4亿美元的债券将于7月23日到期,届时某个部门的债务发行申请的停止可能会再次引发流动性担忧。在从5月69美分的低点攀升后,该票据目前的交易价格超过90美分,这一水平反映了全额还款前景的减弱。

《彭博社》报道称,万达集团未来债务融资工作的关键是其第4次尝试在香港上市购物中心业务,这是一次首次公开募股(IPO),目前正在接受监管审查。据悉,这也是冻结本地票据发行计划的原因。如果发行再次失败,万达可能还需要向该部门的投资者支付约300亿元人民币,约41亿美元。

万达集团由亿万富翁王健林于1988年创立,多年来积累了从铁人三项业务,再到通过收购美国AMC娱乐控股公司一度成为全球最大影院运营商等资产。

2015年,中国股市泡沫破灭,中国开始打击中国企业的全球野心,万达集团的方针发生了变化。随后进行了资产剥离,包括酒店和主题公园资产,万达近年来的主营业务是商业地产,该集团管理着400多家商场。

(来源:Bloomberg)

4月份,珠海万达商业管理集团有限公司第三次在香港上市的申请失败,引发了人们的担忧。其IPO备受关注,因为如果到今年年底仍未上市,该集团可能会回购股权。

包括德意志银行和富达国际在内的一些大型全球基金管理公司,购买了万达集团的美元票据,因为过去几个月债务担忧如雨后春笋般涌现,而这段时间正是万达美元票据波动性飙升的时期。

由于对首次公开募股的担忧,以及该集团披露裁员计划,股价下跌。还出现了几次值得注意的反弹,例如5月下旬,万达表示没有银行寻求提前偿还离岸贷款。

据知情人士透露,在拯救万达的过程中,王健林一直在与监管机构和战略投资者就潜在支持进行谈判。官员们在全国各地推动债务延期,各种资产的潜在出售正在考虑之中。

《彭博社》提供的指数显示,从4月中旬到5月底触底,对万达的担忧导致中国垃圾美元债券市场下跌10%。2022年,由于房地产行业流动性紧缩,违约率飙升至创纪录水平,该集团一直是非投资级公司中的领头羊。在过去十年的收购狂潮之后,其为瘦身而做出的努力受到称赞。

万达旗下子公司是今年中国为数不多的垃圾级离岸债券发行人之一,但彭博资讯分析师Dan Wang表示,这两张债券的兑美元汇率均低于50美分,这对中国借款人的高收益债券发行造成了广泛影响。

据当时报道,王健林在4月份的一次管理层会议上承认该集团存在一些困难。但他也表示,该集团可以克服挑战,包括购物中心部门推迟IPO。

万达集团在5月否认了大规模裁员的报道,但确实告诉媒体,它计划缩小一些部门的规模,此举不会导致大规模裁员。

几天后,万达集团表示,以160亿元出售20个购物中心的说法“不实”。6月初,上海法院冻结其主要子公司大连万达商业管理集团有限公司19.8亿元人民币的股权后,万达表示将通过法律诉讼维护自身权利。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56