彭博的报道指出,投资者越来越担心特朗普试图重构全球贸易的做法,可能会危及美国在金融体系中的特权地位。

当特朗普的那条真正的帖子发布时——不是那个假消息,标准普尔500指数在周三的八分钟内猛涨了7%,埃德·阿尔侯赛尼从他在纽约曼哈顿的办公桌前走开了。

此时算法交易已经全面接管,买入指令在所有市场以极快速度涌入,“已经没有什么可以做的了”。

于是他走到街角的沃尔格林,买了一箱18瓶装的啤酒——确切地说,是墨西哥著名出口啤酒Modelo——然后分发给哥伦比亚Threadneedle投资公司的同事们,让他们在观察这场疯狂行情时享用。

阿尔侯赛尼说:“对我们来说,那真的是一个平静的时刻。”

但平静并没有持续太久。到了周四早上,阿尔侯赛尼又盯着屏幕看,股票再次下跌,更重要的是,即便特朗普表示国债收益率突然飙升是他决定实施90天缓冲期的原因,收益率依旧继续飙升。

债券市场正面临巨大压力,可能不会停止,除非财政部或美联储出手干预。

阿尔侯赛尼说:“我其实并不担心经济衰退。我担心的是金融危机。”

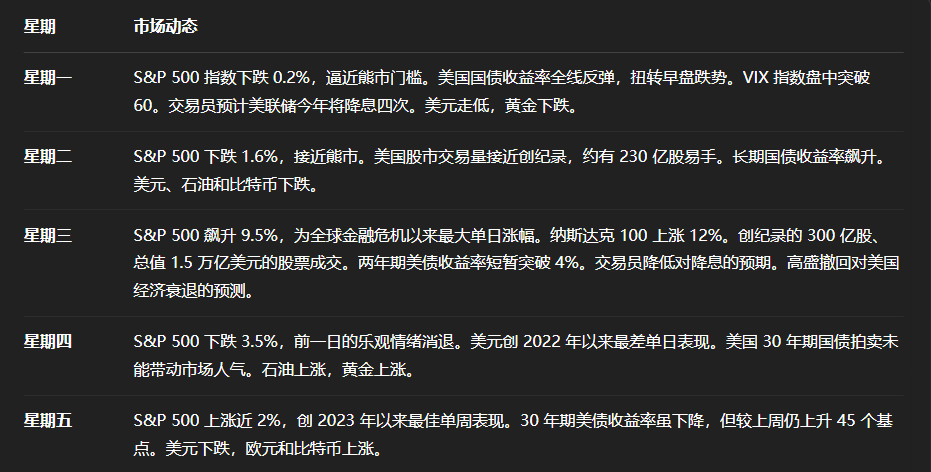

如果只看过去一周的整体市场表现,人们或许会忽略特朗普的贸易战对美国资产造成的重击。标准普尔500指数上涨超过5%,美国国债回到2月的水平,被动投资者再次大举入场,比特币也以上涨收尾。

但这一切掩盖了投资者、交易者和分析师之间共识的根本性转变。人们现在开始严肃质疑持有美国资产是否明智,而就在不久前,这些资产还被充满风险偏好的世界所羡慕。

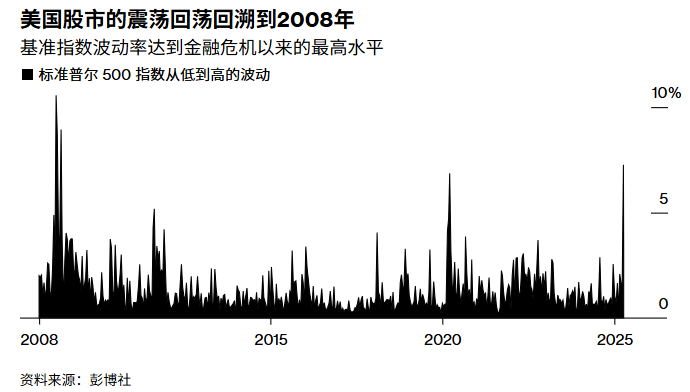

在市场剧烈波动中,关键交易模式甚至开始在某些方面呈现出新兴市场的特征。总体而言,人们越来越担心,特朗普试图改写全球贸易规则,可能会危及美国在金融体系中的特权地位。

野村证券国际公司跨资产策略董事总经理查理·麦克埃利戈说:“有时候你真的会怀疑自己是不是看错了。你得反复确认图表的刻度,因为价格变动太快了。现在交易台上不断响着提示音和弹窗警告,自动发出风险限额和风险预警的信息。这是一种极度过度刺激,极度多巴胺饱和的状态。”

即便以华尔街漫长历史的标准来看,这也是异常惨烈的一周交易。

周一,一则假消息在社交媒体上传播,引发了自2020年以来最大盘中反弹,随后市场又全部回吐涨幅。

第二天,一名白宫官员表示美国将推进对中国高达104%的关税,标准普尔500指数跌至熊市边缘。国债开始下跌:30年期美国国债收益率录得自2022年以来最大涨幅,因市场担心长期依赖市场稳定的对冲基金正在被迫平仓。

紧接着是周三,特朗普承诺暂停关税,引爆了自2008年以来最大单日股市上涨。当日美国交易所交易量创纪录地达到300亿股。这场交易狂潮中,股市暴涨,债市却继续被抛售。

虽然刚开始可以将此解读为投资者撤离避险资产、市场回归常态的迹象,但这种趋势至今没有停下。

“现在的感觉就像每天都在经历‘星期天恐惧症’,”马努莱盈富投资公司马特·米斯金说。他当时正向300名客户介绍季度展望,但特朗普宣布暂停措施后,几个月的规划瞬间被打乱。

“当市场波动像现在这样剧烈时,流动性就会枯竭,很多时候市场走势会显得毫无逻辑,”米斯金表示。“这通常是一些大机构发现交易方向出现不利,被迫调整仓位。”

据知情人士透露,Tudor投资公司的债券交易者亚历山大·菲利普斯,在4月份因关税相关的市场波动损失了约1.4亿美元。他仍在公司工作,努力弥补亏损。

Tudor投资公司目前管理着160亿美元资产。

美国国债和美元的剧烈波动,也让一些人开始质疑美国政府“避风港”资产的地位。

Toews资产管理公司首席执行官、《行为投资组合》作者菲利普·图斯表示:“我们必须考虑这样一种可能性,固定收益市场正在遭遇一场彻底的冲击,可能会改变一切。现在的头条新闻和市场表现只能用目瞪口呆来形容。”

据《金融时报》报道,波士顿联储主席苏珊·柯林斯周五表示,如果市场变得混乱,美联储“绝对准备好”出手稳定金融市场。

她说:“市场仍然运作良好,我们总体上没有看到流动性问题。”

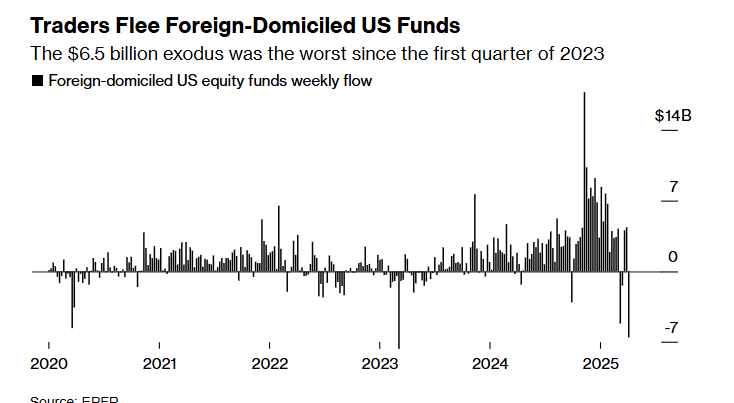

当然,衡量对美国资产的真实需求并不是精确的科学,价格也不总能反映资金的真实流向。根据美国银行援引EPFR Global的数据,截至周三的一周内,购买美国国债的基金迎来创纪录的188亿美元资金流入。但以美国为投资目标的外国基金却出现了65亿美元资金流出,是至少自2020年以来的第二大单周流出规模。

马努莱投资管理公司(管理着1600亿美元资产)驻波士顿的内森·图福特表示,“在美国之外,投资者对美国资产在股票、固定收益和货币领域的质量与领导地位的信心已经受损。问题是,这是否只是暂时的冲击,还是一种长期趋势?我们仍倾向于前者。但这并不意味着可以忽视一个现实,一些大型资产持有者正在寻找替代品和避险资产的多元化选择。”

这可能是美元走弱的背后驱动力。

日元、瑞士法郎和黄金等避险资产近期相对美元持续走强,欧元也升至三年来的最高水平。期权交易者五年来首次对美元转为看空。

哥伦比亚Threadneedle 投资公司的利率策略师阿尔侯赛尼认为,一个国家的货币与国债同时遭到抛售,是新兴市场的典型特征。

他说:“过去这些年里,我一直在拿英国脱欧后的情况取笑我在英国的同事,因为那边的金边债券市场、也就是政府债券市场,实际上更像新兴市场的表现。现在他们第一次有机会取笑我。”