港股全面爆发,农中建三大行盘中价创历史新高,港股红利ETF基金(513820)已连续21周获资金净申购!机构:关注科技+红利哑铃策略

2月18日,相比于A股市场科技板块回调,红利资产受跷跷板效应走强,港股市场表现强势,三大指数集体冲高。港股通高股息指数(930914)当前微跌0.15%,“月月评估分红”的港股红利ETF基金(513820)高位震荡,微涨0.64%,冲击两连阳,逼近前高。

成分股中,北控水务集团涨近5%领涨指数,三大运营商再度走强,中国电信、中国联通涨超2%,中国移动涨0.59%,银行板块多数上涨,A股工农中建四大行齐创历史新高,港股农中建三大行同样齐创历史新高,工商银行跌0.87%,昨日股价创历史新高,能源股走势偏弱,中煤能源、兖煤澳大利亚等跌超1%。

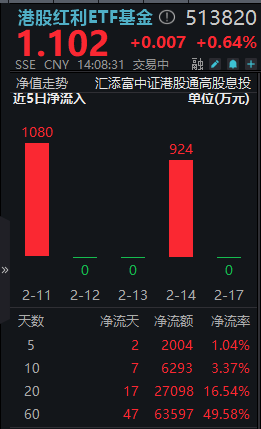

从港股红利ETF基金(513820)规模来看,自成立以来,港股红利ETF基金(513820)份额增长势如破竹,屡创新高,从周度资金流入上看,截至2月14日,港股红利ETF基金(513820)已连续21周获净申购!基金最新规模逼近亿元,同指数ETF领先!

近期DeepSeep催化下,科技板块整体上攻,而红利板块时有演绎,机构仍然建议,红利资产具备战术投资价值,配置角度可关注港股“科技-红利”哑铃策略!

【风格切换在即?2月下旬红利风格有望回归】

华宝证券表示,科技端“缩圈”,预计中上旬占优:在日历效应叠加Deepseek催化下,科技、小盘或将为春季躁动“主角”,2月中上旬建议关注AI+领域,机器人、计算机、电子、通信、传媒等板块,及Deepseek相关概念。需要注意的是,科技端存在“缩圈”可能,即一级行业总体涨幅相对有限,细分概念领域、个股表现或更为突出,且总体波动上升、持续性或相对2023年初的AI行情偏弱,需短线思维为主。

红利缩圈,下旬有望回归:从日历效应看,两会前市场往往出现风格切换,即春季行情受益的科技、小盘获利了结,红利、大盘指数稳指数诉求提升,2月下旬建议关注银行、红利策略。不同于过去两年红利策略整体迎来增量资金,当前高股息策略增量或主要来自于险资等长期资金入市。

(来源于华宝证券20250207《华宝证券2025年2月资产配置报告:春季躁动再临,不一样的“哑铃”布局.》)

【关注港股“科技+红利”哑铃策略,红利资产具备战术投资价值】

申万宏源认为,短期来看,春季躁动阶段,国内AI和机器人行情的性质以高弹性的主题为主。而港股互联网平台则是能容纳较大量机构资金的领域。中期来看,AI和机器人后续可能仍有多轮行情发酵,港股互联网平台公司不仅是AI时代技术革命的核心参与者,更是A股投资者填补【AI+数据资产+应用场景】空白的稀缺资产。凭借算力支持和数据要素,港股互联网平台公司能够更好地完成AI商业化场景的深度渗透,相较行业新进入者,其业绩兑现的速度和概率均更占优。另一方面,港股的红利资产股息率更高,即使考虑港股红利税,港股通高股息资产仍具备性价比。长期来看,不同类型的投资者的资产配置需求不同,红利资产对匹配长久期负债的资金而言仍具配置价值,短期来看,春季躁动结束后,市场可能阶段性回归对基本面要素的定价,届时红利资产也具备战术投资价值。(来源于申万宏源策略20250217《港股软科技+红利:增强杠铃策略——港股行业比较系列报告之一》)

在全球宏观环境存在不确定性和长期无风险利率进入下行通道的大背景下,以“月月评估分红”的港股红利ETF基金(513820)为代表的高股息资产作为长期配置底仓优选,近5日累计吸金超2000万元。时间拉长,港股红利ETF基金(513820)近60日净流入额高达6亿元!

买红利,更多“聪明投资者”选择“月月评估分红”的港股红利ETF基金(513820):

高股息率:标的指数股息率同类领先,最新股息率达7.85%,居所有主流红利类指数前列。

数据来源:Wind,截至2025.2.17

2、估值“比价优势”凸显:港股估值相比于A股更低,安全边际更加充分。

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次。自2024年7月以来,已连续7月分红。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

宏观环境存在不确定性和低利率背景下,跟随长期资金寻求配置线索,不妨关注“月月评估分红”的港股红利ETF基金(513820),股息收益相对确定,安全边际更充分,两融标的,玩法升级!更有联接基金(A:501305;C:501306)方便场外投资者7*24申赎、定投。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05