东吴证券:给予华海清科买入评级

东吴证券股份有限公司周尔双,李文意近期对华海清科进行研究并发布了研究报告《2024年中报点评:公司业绩稳步上涨,盈利能力仍处高位》,本报告对华海清科给出买入评级,当前股价为136.14元。

华海清科(688120) 投资要点 业绩稳健增长,符合预期:2024上半年公司营收14.97亿元,同比+21.2%,偏业绩预告上限,营收增长主要系受益于半导体设备市场发展及公司产品竞争优势,公司CMP装备、配套材料、晶圆再生、技术服务以及湿法装备等收入均有较大幅度增长;归母净利润4.33亿元,同比+15.7%,位于业绩预测中枢;扣非归母净利润3.68亿元,同比+19.8%。Q2单季营收8.16亿元,同比+32.0%,环比+20.0%;归母净利润2.31亿元,同比+27.9%,环比+14.0%。 盈利能力较为稳定,期间费用率小幅降低:2024上半年公司毛利率为46.3%,同比-1.7pct,净利率为28.9%,同比-1.6pct。综合来看2024上半年期间费用率为21.6%,同比-2.8pct,其中销售费用率为6.0%,同比-0.7pct,管理费用率(含研发)为16.9%,同比-1.4pct,财务费用率为-1.3%,同比-0.7pct。Q2单季毛利率为44.9%,同比-1.1pct,环比-3pct,净利率28.2%,同比-1.0pct,环比-1.5pct。 合同负债小幅增加,经营性活动现金流高增:截至2024H1末,公司合同负债为13.42亿元,同比+6%,存货为30.80亿元,同比+41%。2024年上半年公司经营性活动现金流达3.72亿元,同比大增39%,同比上升主要系公司业务规模扩大,销售回款增加。 立足CMP设备不断完善产品线,公司成长空间持续打开:1)CMP设备:在逻辑、DRAM存储、3D NAND存储芯片等领域的成熟制程均完成了90%以上CMP工艺类型和工艺数量的覆盖度,同时公司积极开拓先进封装、大硅片、化合物半导体等市场,市场空间持续拓宽;2)减薄设备:12英寸超精密晶圆减薄机Versatile-GP300,满足3D IC对超精密磨削、CMP及清洗的一体化工艺需求,在客户端验证顺利,并于2023年5月向集成电路龙头企业成功出货,填补了国内芯片装备行业在超精密减薄技术领域的空白。同时,公司开发的针对后道封装领域的12英寸晶圆减薄贴膜一体机已取得某集成电路封装测试龙头Demo订单;3)清洗、膜厚量测等设备:首台12英寸单片终端清洗机出机发往国内大硅片龙头企业进行验证,核心技术指标已满足客户要求。FTM-M300DA金属薄膜厚度测量设备已实现小批量出货,已在高端制程完成部分工艺验证;4)后服务:随着公司CMP设备保有量的不断攀升,耗材零部件、7区抛光头维保服务等业务量也会相应提升,关键耗材维保及技术服务将成为公司新的利润增长点;5)晶圆再生:已实现双线运行,大幅提高了再生工艺水平和客户供应能力,获得多家大生产线批量订单并实现长期稳定供货,有望持续放量。 受益于AI、高性能计算领域快速发展,公司CMP装备、减薄装备将得到更广泛应用:随着AI和高性能计算的快速发展,芯片性能和功耗的要求不断提高,通过内部互联技术实现多个模块芯片与底层基础芯片封装的Chiplet和基于2.5D/3D封装技术将DRAMDie垂直堆叠的高带宽存储器(HBM)需求高增。公司主打产品CMP装备、减薄装备均是芯片堆叠技术、先进封装技术的关键核心装备,将获得更加广泛的应用。 盈利预测与投资评级:考虑到设备交付节奏,我们基本维持公司2024-2026年归母净利润为10.9/13.9/15.8亿元,当前市值对应动态PE分别为30/23/20X基于公司较高的成长性,维持“买入”评级。 风险提示:下游资本开支下滑、美国制裁影响、新品产业化不及预期。

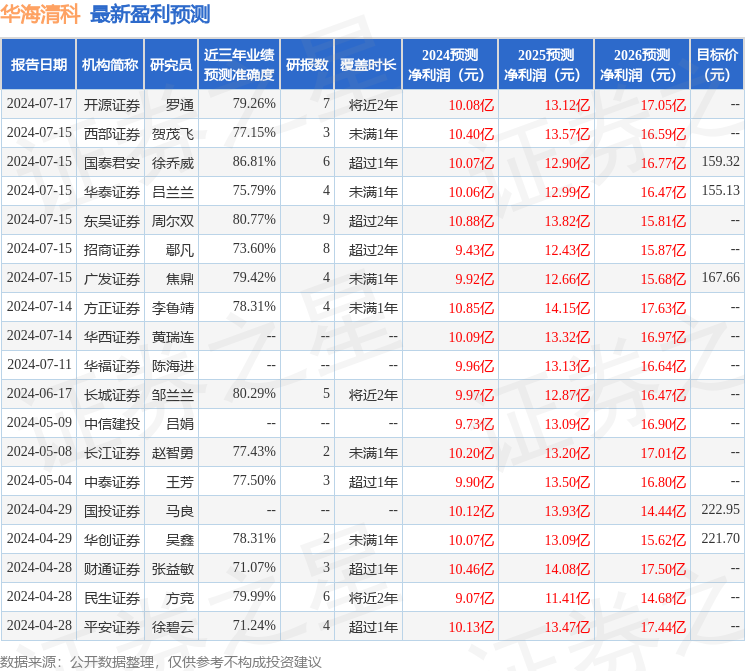

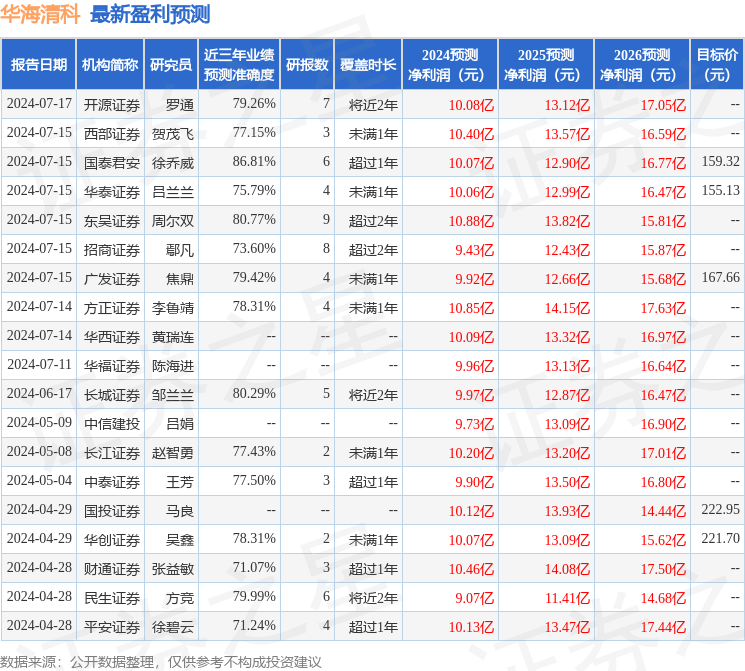

证券之星数据中心根据近三年发布的研报数据计算,国泰君安徐乔威研究员团队对该股研究较为深入,近三年预测准确度均值高达86.81%,其预测2024年度归属净利润为盈利10.07亿,根据现价换算的预测PE为32.03。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级10家,增持评级4家;过去90天内机构目标均价为175.95。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56