【一周科技动态】大科技集中度过高,如何应对波动性增大?

涨跌纷纭——一周大科技表现

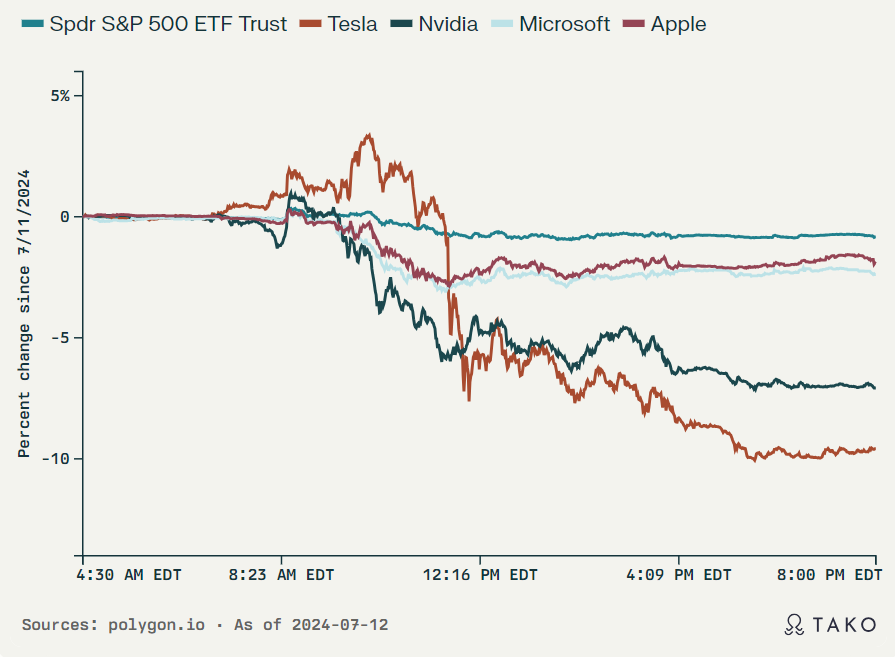

7月11日,纳斯达克指数在连创两周新高后,回吐掉一周的涨幅。过去一周,科技巨头轮番接力创下新高,但在意外爆冷的CPI指数出炉后,市场定价降息的预期更甚,反而资金回流小盘股,也一定程度上平衡了头部个股权重“过度集中”的问题。

这会是下半年的整体趋势?还是昙花一现?关键还是看降息的预期与落地。

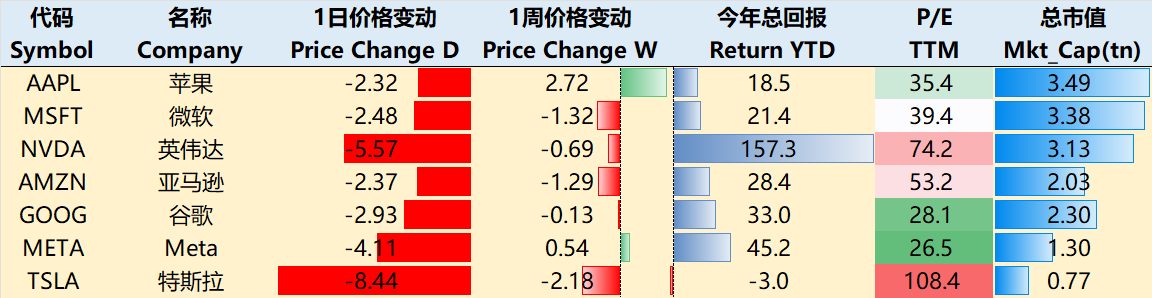

至7月11日收盘,过去一周表现最好的是 $苹果(AAPL)$ +2.72%, $Meta Platforms(META)$ +0.54%, $英伟达(NVDA)$ -0.69%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ -0.13%, $亚马逊(AMZN)$ -1.29%, $微软(MSFT)$ -1.32%, $特斯拉(TSLA)$ -2.18%。

影响资产组合的核心交易策略——一周大科技核心观点

如何应对头部大科技集中度过高带来的波动性增大?

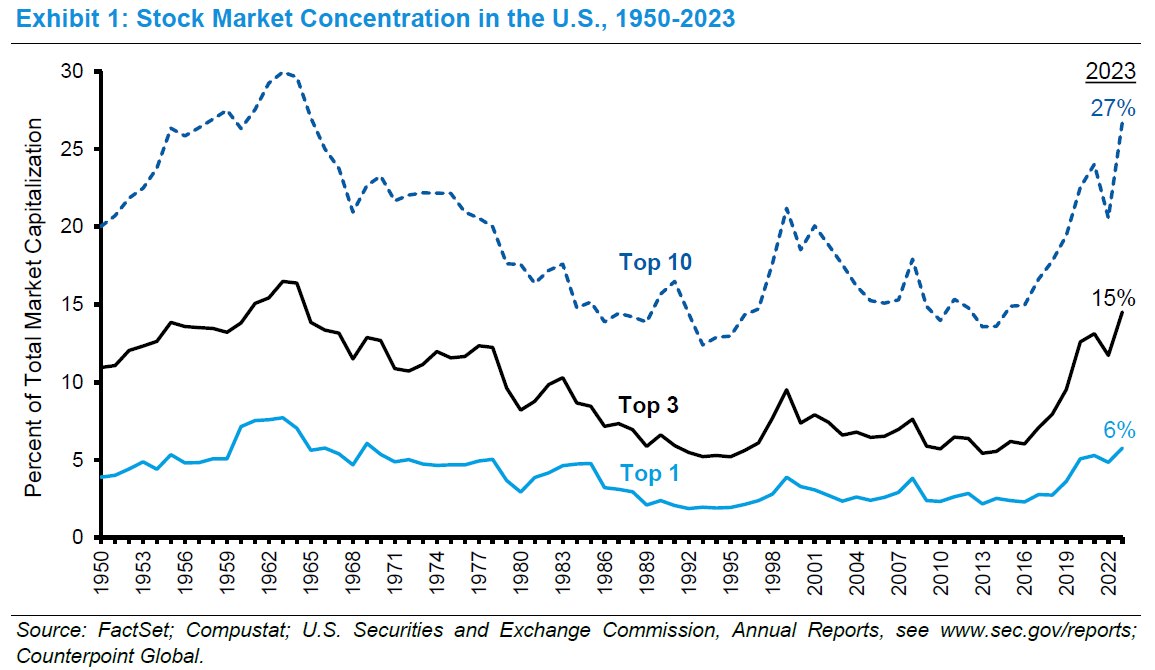

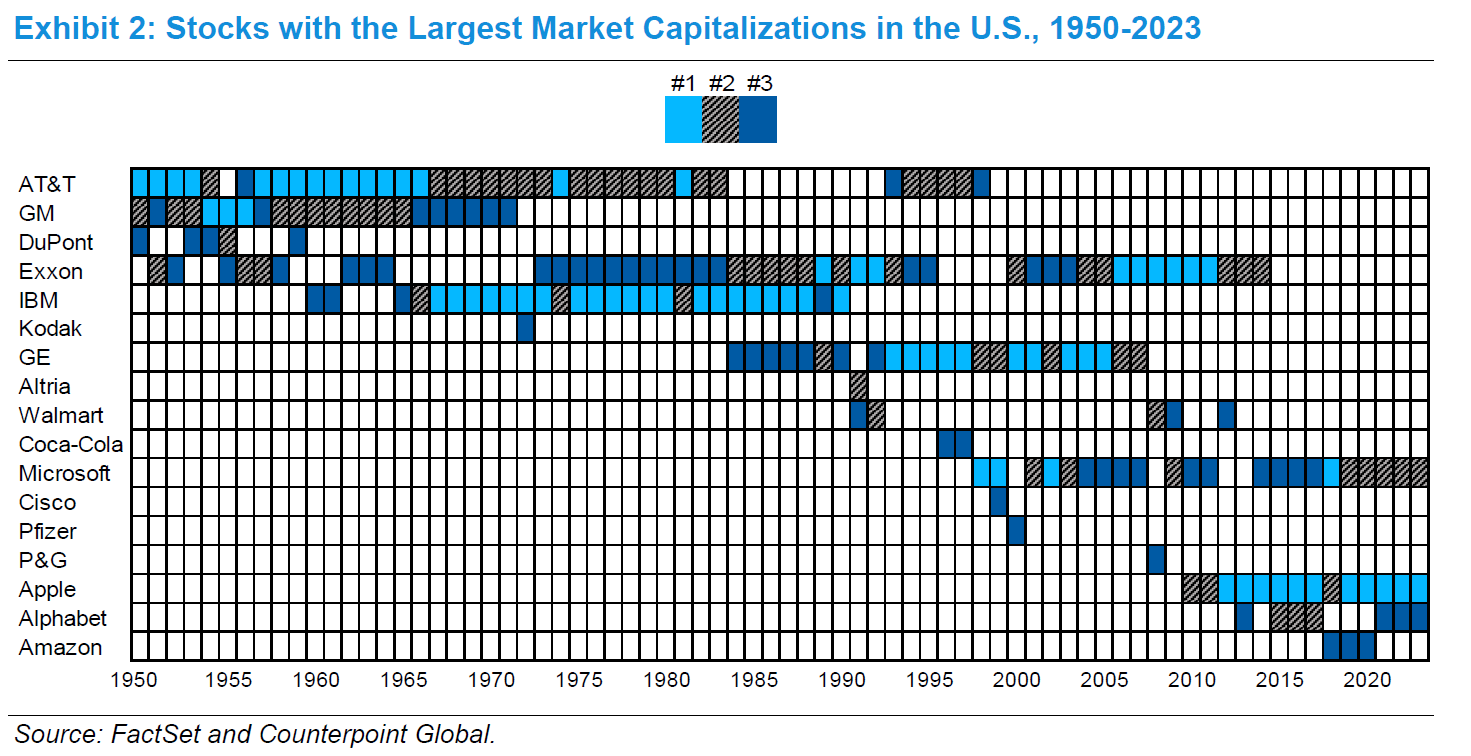

过去十年中,美国股票市场的集中度不断上升,至2023年底,市场前10大公司的市值占比接近27%,到2024年6月底,这一比例已经达到29.7%,而上一次达到这么高的水平还是1963年,彼时则是电信、石油股、IBM等巨头。

放在全球,美国市场的集中度并不是最高,相反那些产业链并不完全,尤其是依赖几家大公司的经济体,集中度则会高很多。

高集中度是否合理,取决于头部的这些大公司的市值是否反映创造价值的前景。例如,

经济利润。2023年美国前10大公司的经济利润占指数总经济利润的69%,而其市值占比为27%。

未来预期。Magnificent Seven在资本支出(主要是在AI方面投入)也远高于其他公司。

但高集中度的风险也非常明显。

波动性增大。7月11日,特斯拉、英伟达和其他大型科技股的领跌使得Magnificent Seven市值蒸发6230亿美元,是有记录以来最大的单日市值。

难以主动管理,造成被动的增大科技股权重。少数股票在整体市场表现中起到了主导作用,使得积极管理的投资者很难战胜以这些股票为基准的指数。Cathie Wood就是其中之一,以创新型公司投资为理念的Ark基金今年就明显跑输大盘,资金流出更多。而流出的这些资金也在追逐头部股票,进一步增加了集中度。

如何应对高集中度带来的风险?

分散投资。关注头部科技公司之外的行业,但也要关注行业中基本面强势、股价也相对强势的个股。

降低头部集中股的资金成本。利用衍生品、ETF等进行配置,降低资金成本,提高利用率。

衍生品的波动性对冲。除了直接进行对冲,例如购买PUT市场集中度最高的时候,往往也是隐含波动率相对最高的时候,这个时候通过卖方来进行衍生品交易,获得波动性的收益,从而抵消一部分波动性带来的压力。

期权观察家——大科技期权策略

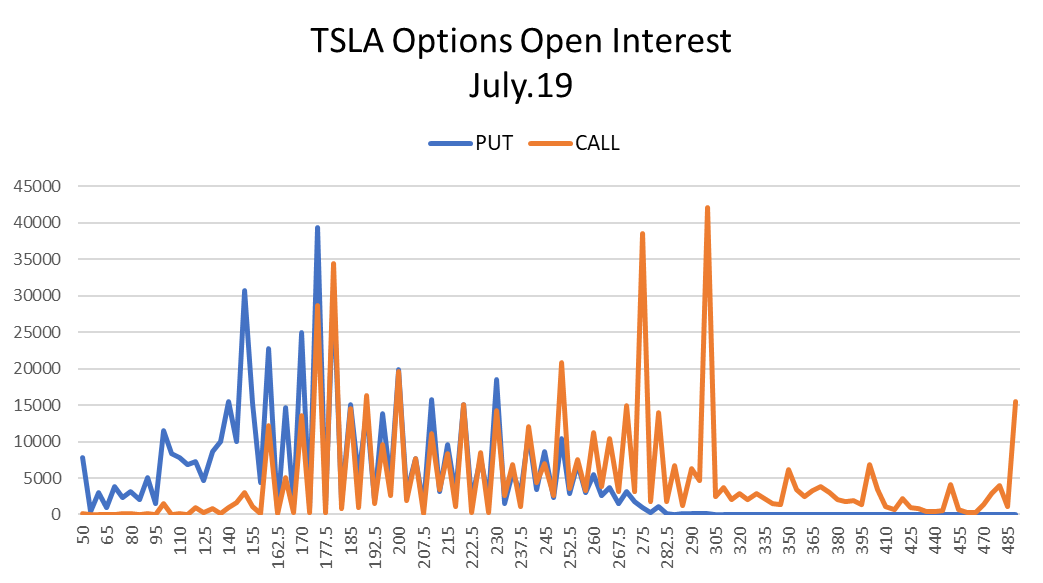

特斯拉的期权很能反映市场的情绪,目前就是波动性增大。

本周在Squeeze了三天之后,Tesla迎来了一次大的回调,不过期权仍然是Call量更大,7月19日到期的月期权位置也在270左右。随着股价波动增大,Covered Call的性价比也会增大,目前在250以上的位置未平仓量都在增大。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

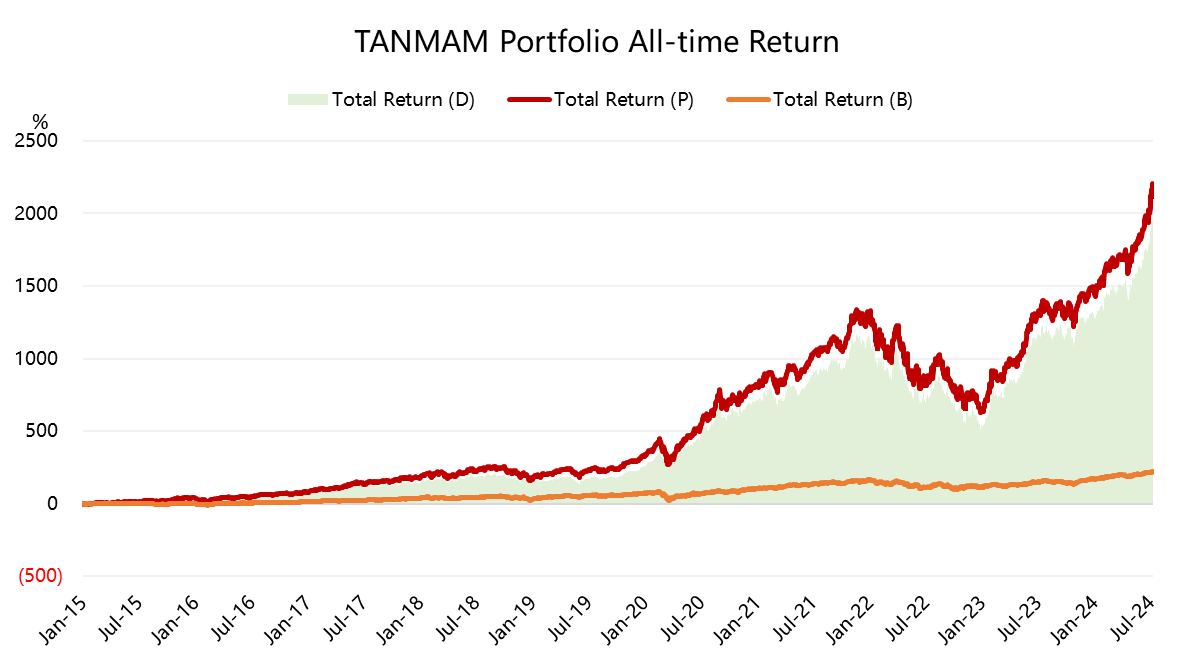

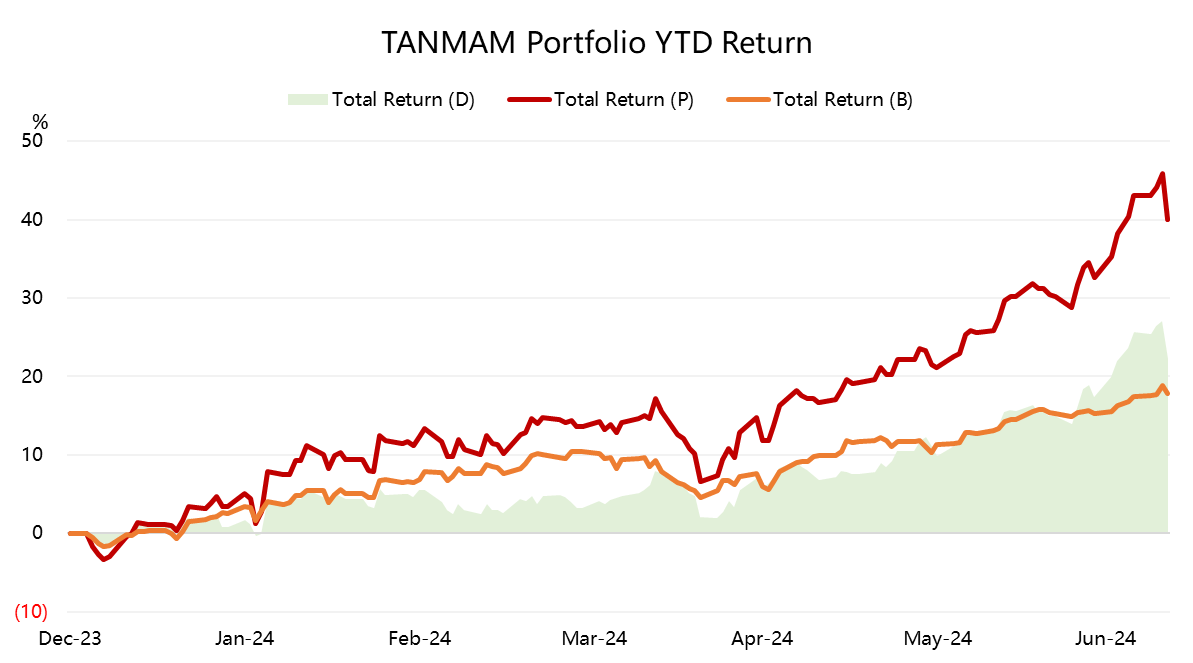

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了2115%,同期SPY回报220%,在创新高后回调。

本周大盘创下新高,组合今年以来的回报也创下新高40.03%,超过SPY的17.82%。

过去一年组合的夏普比率为2.5,而SPY为1.9,组合的信息比率为1.9.

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56