莫名躺枪的英伟达

上周五英伟达大跌了10%。这一下开始关于AI泡沫的鬼故事又要讲起来了。但是,有外国分析师认为,这或许只是市场解读错方向了。英伟达的需求依旧强劲,AI需求也不可能在一夜之间清零。

作者:Stone Fox Capital

上周股市情绪不佳,AI股票遭受打击。英伟达上周五下跌了10%,从上个月的高点下跌了200多点,甚至没有负面数据点。这让英伟达的投资论点一下子中性了,因为股票在大幅上涨至974美元时被过度拉伸。

坚实的AI数据点

英伟达上周暴跌,原因是该公司股价远超实际业绩。上周与AI相关的数据点并非负面,尽管市场做出了这样的解读。

主要的一点是因为台积电。由于台积电预计强劲的AI需求,2024年的增长率将超过20%。这家代工厂确实降低了整体芯片需求,但台积电暗示问题在于传统服务器CPU芯片需求,有利于为英伟达生产的芯片生产,而不是由英特尔生产的代工厂芯片。

在2023年第四季度的收益电话会议上,台积电CEO发表了以下声明:

对于一个超大规模的玩家来说,他们的钱包份额从传统服务器转移到人工智能服务器上,这对台积电是有利的。当我们定义GPU、网络处理器等时,我们能够捕获人工智能服务器区域的大部分半导体内容。我们在那些只使用CPU、以CPU为中心的传统服务器上的占有率较低。因此,我们预计我们的增长将非常健康。

其次,超微电脑宣布了24财年第三季度的财报电话会议,但公司并未更新指引。股票市场解读为,超微电脑在过去几个季度强劲的业绩指引中,为AI GPU需求的飙升发出了不好的信号。现实情况是,超微并没有一个一致的指引上调的模式:

24财年三季度 - 2024年4月19日:无指引更新

24财年二季度 - 2024年1月18日:净销售额36亿至36.5亿美元,对比27亿至28亿美元

24财年一季度 - 2023年10月18日:无指引更新

23财年四季度 - 2023年7月20日:净销售额21.5亿至21.8亿美元,对比17亿至19亿美元

23财年三季度 - 2023年4月24日:净销售额12.8亿美元,对比1.47亿美元。

超微电脑在公布24财年三季度财报电话会议更新时,没有给出一个大的指引,这引发了巨大的负面反应,但奇怪的是,该公司在此前4个季度中只有2个季度的指引是向上的。从23年第三季度令人失望的预公告到24年第二季度的报告,收入增加了两倍。此外,该服务器解决方案公司在24年第一季度报告了微薄的业绩,该公司没有给出与本季度类似的指引。

由于季节性因素,3月季度通常是半导体领域的淡季。共识预期与公司指引一致,预计200%的增长达到394亿美元,分析师预测6月季度销售额将大幅增长至488亿美元。

任何试图从超微电脑对3月季度缺乏指引上调中读出消极情绪的投资者都过于武断了。英伟达、AMD和AI芯片竞赛中的其他人都认为市场在未来5年多的时间里需求将大大增加。

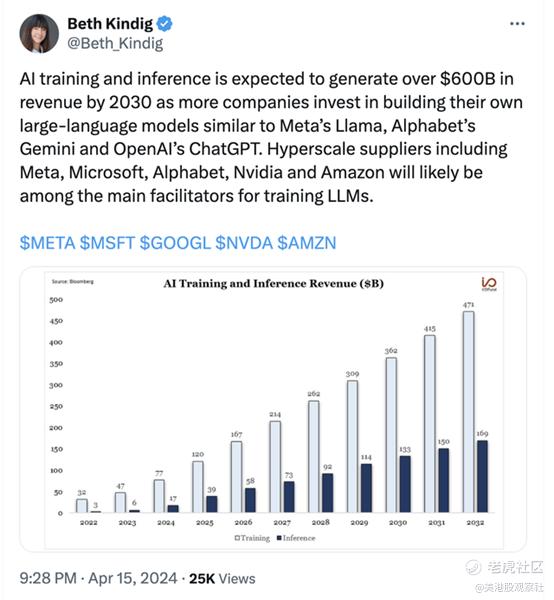

AMD继续预测,到2027年,人工智能芯片的销售额将达到4000亿美元。预计到2030年左右,以英伟达GPU销售为主导的人工智能训练和推理市场将达到6000亿美元。

英伟达发布了新的Blackwell GPU以进一步领导市场。Blackwell B200 GPU“超级芯片”预计将提供比H100 GPU更高的LLM推理工作性能,同时将能耗降低高达25倍。这些新GPU可能高达4万美元,并没有提供AI需求会突然枯竭的任何迹象。

支付正确的价格

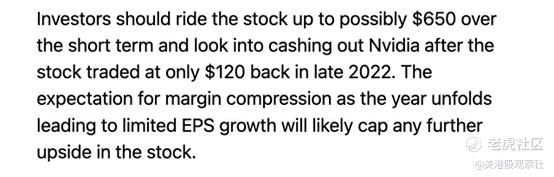

正如之前的研究所强调的,英伟达在600多美元时已经被积极定价,建议投资者在进一步上涨时选择退出头寸的选项。由于对AI投资的非理性需求,股票飙升至974美元,至少在短期内,这种需求现在正在消退。

预计英伟达25财年(2024年)的销售额将达到1120亿美元,到27财年,这一数字将超过1600亿美元。预计到本财年末,该公司的销售增长率将恢复正常,预计第一季度的销售增长率将降至30%以下。

这家人工智能GPU公司上一次公布财报是在2月底,营收高达220亿美元,超出了分析师的目标。英伟达25年第一季度的销售额指引为240亿美元,轻松超出分析师预期20亿美元,不过指引上调的部分仅为营收的10%,而最初的季度预期为40亿美元,超过50%的收入预期仅为70亿美元。

英伟达25财年的销售预期比上个季度高出200亿美元。市场可能担心人工智能热潮已经结束,但真正的问题是,无论增长速度是否放缓,都要为持续的销售增长支付正确的价格。

英伟达面临的另一个问题是,不可持续的高利润率最终会逐渐下降。管理层预计第一季度毛利率为76.3%至77.0%,季度运营费用非常有限,为25亿美元。随着时间的推移,英伟达将不得不花更多的钱来维持这样一个高利润的业务。

分析师普遍预计,英伟达25财年每股收益将接近25美元。投资者需要明白,如果毛利率回到65%的正常水平,每股收益就会降至21美元。

运营费用占收入的比例低于10%似乎也不可持续。早在人工智能GPU芯片销量飙升之前的23财年,英伟达的运营支出接近70亿美元,占营收的25%以上。

在类似的情况下,英伟达的运营支出将超过270亿美元。该公司的营业支出将飙升逾170亿美元,每股收益将减少近6美元。在毛利率回到65%的正常水平,运营成本飙升以匹配更高的收入基础的情况下,英伟达的每股收益将回落至15美元。

目前该股已回到800美元上方,其每股收益目标以26倍26财年每股收益30美元的定价并不激进。该公司可能在未来1到2年内不会面临利润率压缩的问题,但投资者需要明白,利润率为负的情况最终将与英伟达23财年毛利率仅为59%的情况类似。

之前的研究表明,该股的定价回到了600美元的区间。高得多的收入基础使得该股的估值处于800美元以上的类似区间。英伟达肯定可以在永不满足的AI GPU需求下走得更高,但该股最终将面临销售在几年内平稳后出现利润率最终下滑的局面。

总结

没有任何数据表明AI热潮会在一夜之间结束,市场正在将英伟达的部分利润回吐,在这段消化期,英伟达的股价进一步下跌,投资者不应感到意外。

投资者最好让英伟达的股价进一步下滑,有可能回落至600美元的区间。无论这种情况发生在25财年、26财年还是未来,投资者所面临的不可避免的利润率压力风险都会降低。

$英伟达(NVDA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47