东吴宏观:美股大涨可持续性存疑,围绕“七巨头”的交易当前十分拥挤,需要警惕超涨的回调风险

开年以来,标普500创新高,但是纳斯达克(综合指数)“尚差火候”;日股领跑,但亚洲“同行们”却“步履蹒跚”。怎么去看待这些“脱节”?我们认为这背后的“天时地利人和”具有一定的阶段性和偶然性,美、日虽然为今年股市开了个好头,但是对于本轮上涨依旧需要理性对待。具体来看:

美股方面,经济的韧性为美股上涨创造了基本的客观条件。1月初以来,就业和零售销售的超预期,良好的宏观经济环境帮助市场验证衰退的风险的下降。叠加汽油价格回落及新签租约租金的大幅降温,长短期通胀预期稳步下降(图1-2)。对于越来越浓的“去通胀”降息预期,得到了进一步的确认。

鲍威尔对打压宽松预期的“缺席”是美股涨势的关键。宽松的环境无疑为股市创造了十分有利的条件:市场激进地预期宽松政策(图3),本引发了鲍威尔将给宽松政策预期“泼冷水”的猜测。1月以来众多联储官员表态希望矫正预期,但自12月议息会议往后,鲍威尔却选择“沉默”,没有公开表态。典型的反例可以参考欧央行,同样的市场快速降息预期,不同的是欧央行行长直接出手“敲打”市场对降息的押注,此后欧股表现相对低迷。

AI+半导体,为短期内股市上涨造势。科技主题从事件到情绪有力地刺激了美股的上涨。事件方面,1月19日苹果Vision Pro发布、Meta全球商业部门负责人在世界经济论坛上表示,在AI的帮助下,广告回报率平均提升32%;情绪方面,台积电对2024年整体复苏指引乐观,上调对AI的预期、谷歌云宣布将与AI模型赋能三星手机、Meta上调英伟达算力卡的资本开支等。靠着AI行情的全面提振和刺激,美国股市在“FANNG+”(美股科技7“姐妹”)的引领下大涨(图4-5)。

美股涨了这么多,该不该担心?我们认为美股大涨的可持续性确实存疑,因为存在几大不稳定因素的干扰:

一是,美股上涨的深度不够:由图6,市场对于超过 200日均线交易的比例从高位下滑意味着美股上涨的可持续性或较为短暂。除此之外,值得关注的是,当前美股只是靠着几大巨头的领涨,而等权重的标普涨势尚未如此“疯狂”。

二是,市场对全年降息的激进预期(2024年降140bp,约6次),与超韧性的经济基本面相矛盾。因此往后的风险在于,即便鲍威尔少见地没有像欧央行一样立马打压降息预期,也很有可能在1月议息会议上不再保持“沉默”。

三是,围绕“七巨头”的交易当前十分拥挤,面对脱离基本面的上涨,需要警惕超涨的回调风险。

基于此,我们认为美股延续大涨的可持续性有待观察。而反观日股,日央行和美联储的“沉默”其实有着异曲同工之妙,叠加近期日央行转向预期的淡化,对于宽松预期时间的延长,我们认为日股相较于美股的上涨弹性更大:

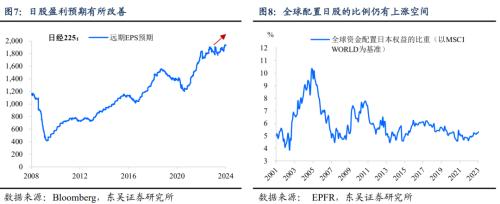

经济基本面+企业盈利预期改善。日本由通缩走向再通胀,但考虑到日本央行放弃负利率、调整YCC的概率较低,1月市场的转向预期淡化,从而带领日元走贬引领日股上涨。加之日企改革初见成效带来的盈利预期改善,在当前全球资金配置日本股市的比重仍旧较低的情况下,外资进一步增配,同时带领内资的入市,携手创造了日股亮眼的表现(图7-8)。

风险提示:全球通胀超预期上行,美国经济提前进入显著衰退,巴以冲突局势失控,美国银行危机再起金融风险暴露。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47