买入伯克希尔·哈撒韦未必能跑赢市场,但紧跟巴菲特投资是没错的

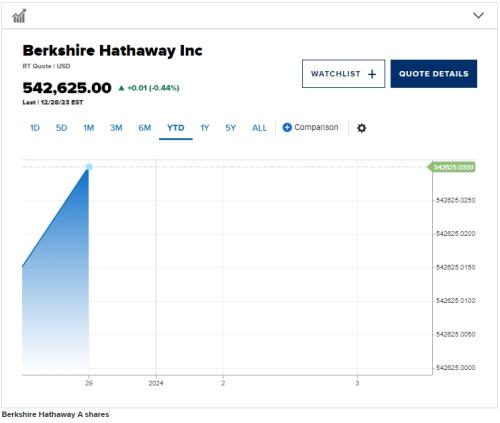

伯克希尔·哈撒韦(BRK.A)今年上涨了约16%,创下历史新高,但这家企业集团的股价表现仍然落后于标普500指数24%的涨幅。

对于巴菲特而言,这并不失望或意外。

“奥马哈先知”长期以来一直表示,尽管伯克希尔拥有稳健的盈利能力和无与伦比的资产负债表优势,但在任何一年里,它仍然可能没能跑赢市场。

巴菲特在2020年伯克希尔的年会上表示:“我向大家推荐标普500指数。就长期获得合理回报而言,伯克希尔的稳健程度堪比任何一项投资。但我不想把我的一生押在我们能否在未来10年跑赢标普500指数上。”

在强劲的经营收益和其持有国债的数十亿美元回报的推动下,这家企业集团的股价在9月份创下历史新高。伯克希尔的股权投资组合今年的表现也很强劲,得益于在苹果身上获得的巨额回报。

要持续跑赢整个市场的一个挑战是伯克希尔正在处理的大量现金,这使得任何投资都很难产生显著影响。截至第三季度末,这家企业集团的现金储备飙升至创纪录的1,570亿美元。

巴菲特说:“如果你用的是小额资金,我认为有一些人确实有机会为这个游戏带来一些东西。但我认为任何人都很难识别它们。我认为,当他们与大型基金合作时,情况会变得更加困难。”

他说:“对于我们来说,随着规模的扩大,情况肯定变得更加困难。我不会向任何人保证我们会跑赢标普500指数。”

然而,巴菲特的长期投资记录是无与伦比的。伯克希尔旗下业务涉及40个行业和60家公司,自巴菲特在约翰逊时代首次掌权以来,该公司的平均年回报率已是标普500指数年均回报9.9%的两倍。

从1965年到2022年,伯克希尔的年复合增长率为19.8%,而标普500指数的年复合增长率为9.9%。这意味着该指数的总回报率为3,787,464%,而基准指数为24,708%。多年来,由于巴菲特的精明举措和耐心的价值理念,许多伯克希尔的股东都成为了百万富翁。

另一个使伯克希尔的因素是首席执行官和股东之间的一致性。伯克希尔的股东往往是像巴菲特一样的长期投资者,把他们的股票当作储蓄账户。

另一个使伯克希尔与众不同的因素是公司最高领导人与股东之间的一致性。伯克希尔的股东倾向于像巴菲特一样是长期投资者,将他们的股票视为储蓄账户。

巴菲特说:“但我向他们保证的是,我99%的钱都投资在伯克希尔,我的家庭大多数成员,可能不会那么极端,但他们投资的比例也接近。我确实关心伯克希尔在长期内发生的事情,就像任何人都能关心它一样。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47