大涨192.59%后,还是见好就收

因为阿拉斯加航空集团同意收购夏威夷控股公司,夏威夷控股公司昨日盘中大涨,并以192.59%收尾。虽然盘后掉了2个点,但是这个涨幅还是很夸张。那么,现在是入场的好机会吗?一起来看看外国分析师怎么说。

作者:Stone Fox Capital

上周末,阿拉斯加航空集团同意收购夏威夷控股公司,合并两家专注于西海岸旅游的航空公司。考虑到另一家国内航空公司合并的审判正在进行,美国司法部正在起诉阻止这笔交易,这笔交易的宣布很有意思。作者的投资论点是,在夏威夷航空大幅上涨后,监管风险可能会让该股承受长达18个月的压力。

高额现金溢价

阿拉斯加航空同意以每股18美元的价格现金收购夏威夷航空。这笔交易对该公司的估值仅为10亿美元,外加9亿美元的净债务。

夏威夷航空的股价在2022年初高于这一收购价格,但上个月跌至仅4美元。与大多数航空公司一样,在新冠疫情后,这些公司的股价有所回升,但过去几个季度的疲弱业绩使股价再次下跌。

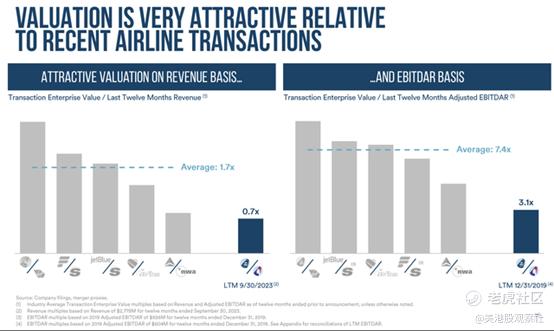

为什么市场关注的是高额溢价,阿拉斯加航空实际上是根据之前5家航空公司交易的价值,为夏威夷航空支付了多得多的价格。典型的航空公司交易的EV/LTM收入倍数为1.7倍,而这笔交易的LTM收入仅为0.7倍。

预计夏威夷航空将在2023年实现27亿美元的营收,2024年达到30亿美元。该航空公司净债务为9亿美元,按照1.7倍营收的传统航空公司交易价值,接近46亿美元。在这种估值情况下,考虑到EV的债务部分如何在这些较低的价格下扭曲交易价值,股票将更接近令人难以置信的67美元。

在股价高于14美元的情况下,投资者在等待交易完成时最多只能获得4美元的额外现金。考虑到18个月的时间线,总回报率不到30%,年化回报率在20%左右,但在此过程中,股票的风险和赔率都很高。

监管问题

阿拉斯加航空表示,完成与夏威夷航空的交易不存在监管问题。不幸的是,Spirit航空目前的交易价格仅为15.50美元,而目前与捷蓝航空合并后的现金交易价格约为30美元,其中包括预付款和每月定期费用。该案的结案辩论将于12月5日进行,可能会在几周内结束,而不是几个月。

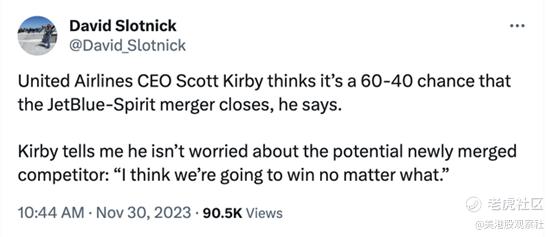

美联航 CEO Scott Kirby 认为,这笔交易获得批准的几率只有60%,但这笔合并交易的几率要高得多。由于Spirit航空的交易受阻,阿拉斯加航空收购夏威夷航空的交易获得批准的可能性极低,最重要的是,在这种情况下,夏威夷航空的股价将大幅下跌。

新的阿拉斯加航空公司将控制西雅图和夏威夷市场。虽然这两个枢纽都不是前7大市场,但航空公司在这些市场的座位份额将超过50%,至少需要某种补救措施。

该航空公司声称,其12条航线的重叠部分不到3%,尽管阿拉斯加航空和夏威夷航空是未来在这些关键的西海岸市场上争夺席位份额的天然竞争对手。夏威夷航空公司刚刚公布了23年第三季度的巨额亏损,每股亏损1.06美元,部分原因是毛伊岛8月份的山火和燃料成本上涨。

合并后的航空公司将拥有约130亿美元的收入,但只有2.35亿美元的协同效应。由于计划保持两个航空品牌,大部分协同效应是以扩大国际连接,并且通过夏威夷航空的220万活跃忠诚会员改善联合品牌卡经济上。

而且,合并后的航空公司预计只会节省2,000万美元的成本,这可能有助于改变监管机构的看法。但最终,在目前的监管环境下,夏威夷航空的股价不太可能大幅上涨,而其他所有主要航空公司要么参与了交易,要么无法竞购夏威夷航空,这表明不存在其他出价更高的竞购者。

结论

考虑到目前正在进行的捷蓝航空/Spirit航空交易的审判,阿拉斯加航空收购夏威夷航空的交易令人震惊。夏威夷航空股价飙升至14美元,短期内上涨空间有限,因合并交易面临诸多风险。夏威夷控股的投资者最好见好就收,等待未来出现更好的价格,届时监管风险可能会像今年Spirit跌破8美元那样打击该股。

$夏威夷控股(HA)$ $阿拉斯加航空集团有限公司(ALK)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56