重磅政策接踵而至,港股同步获提振!资金借道ETF提前埋伏,港股互联网ETF(513770)近三周累获6148万元资金净申购!

周末,资本市场传来重磅消息!

财政部宣布印花税减半征收,证监会宣布包括收紧IPO及再融资、调降融资保证金、限制部分减持在内的三项利好,对A股形成较强刺激,情绪端港股同步获提振。

港股这边,香港特区行政长官李家超上周六表示,财政司司长将设小组研究增加股市流动性。香港作为国际金融中心,股票市场非常重要。他要求该小组尽快展开工作,并在2023年施政报告公布前向他提供意见。

此外,近期港交所与主要银行在定期会议上重点讨论如何刺激港股交投的措施,包括降低股票印花税以及改进衍生产品的设计等。

外部方面,FOMC有关人士最新发言偏中性,表示将谨慎考虑,希望尽可能平衡可能由于紧缩力度过大和过小所可能导致的风险,打消了市场对于中性利率的担忧,也让悬在港股头上的加息风险得以暂缓。

港股真见底了吗?

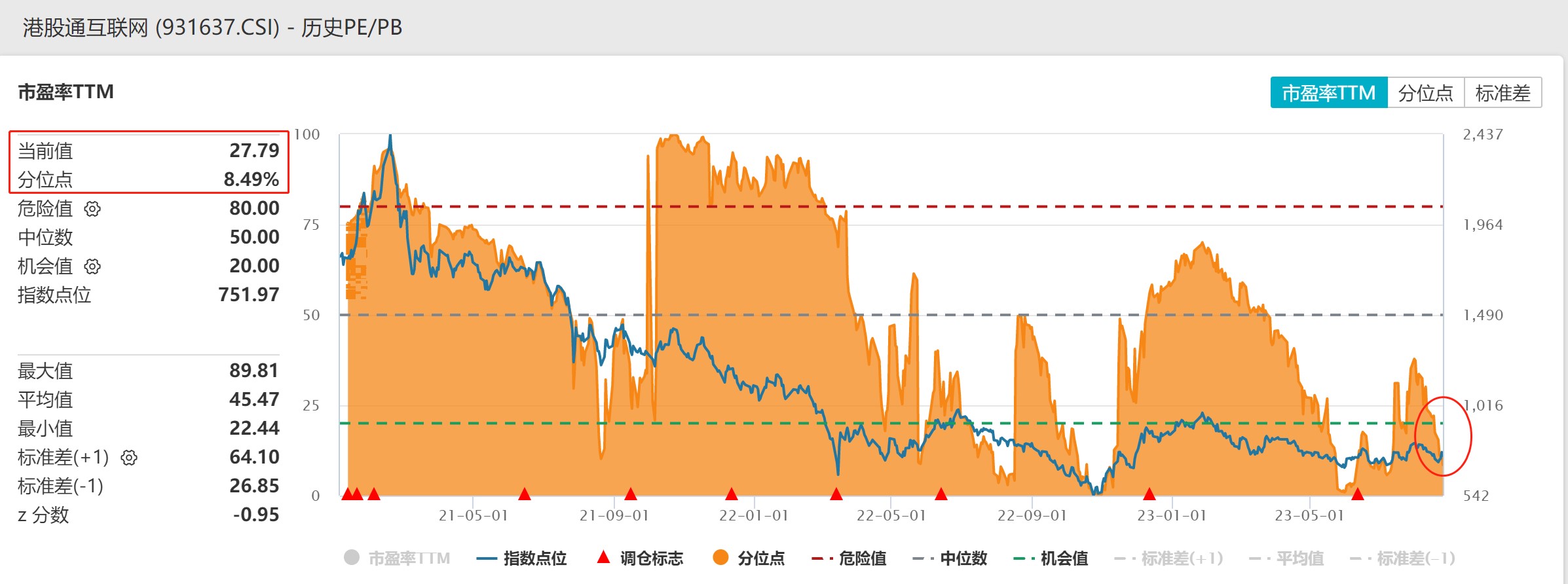

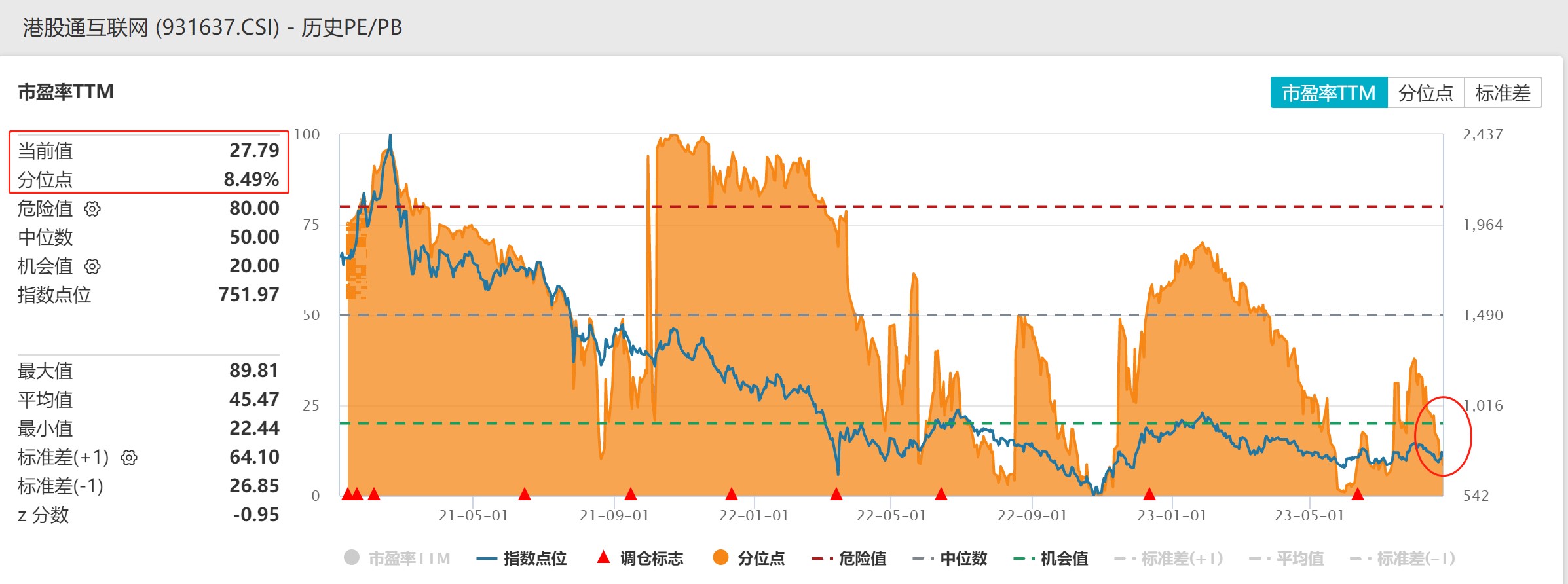

从估值层面看,恒生指数和国企指数估值当前都已经低于1倍PB(市净率分别为0.88倍和0.78倍),港股互联网指数市盈率TTM也已回调至不到28倍,处于指数发布以来8.49%历史百分位。

AH 溢价方面,上周周中也已逼近历史极值。根据华泰证券统计,AH溢价已充分计入地产偏弱预期,港股中长期性价比优势显现。复盘10年以来AH溢价历次突破140关卡且维持两个月以上的4轮行情,AH溢价触顶回落至140的区间内,恒指超额收益(vs万得全A)中值达11.8%,港股性价比优势显现。

内资加大南下布局力度

根据EPFR数据显示,自2021年3月开始本轮海外资金的流出后,外资目前已明显低配港股,未来有望重获外资流入。与此同时,港股目前较低的估值水平同样吸引了内地投资者。数据显示,南下资金近一月加大了对港股买入力度,8月以来净买额高达611亿港元,年内看净买盘已超2000亿港元。

微观层面,一些代表性的港股类ETF也成为资金南下布局主要方向之一。以港股互联网ETF(513770)为例,该ETF上周五获1291万元资金净申购,自8月7日以来该ETF已经连续15日净申购,区间累计净申购额超6100万元。

拉长周期看,近60日港股互联网ETF累计净申购额达7.39亿元,年内份额增幅高达243%。

互联网基本面持续改善且超预期

根据华泰证券统计,截至上周六,港股上半年财报整体披露率(中报+预告)达64%(按市值计)。基于已披露中报的可比口径,上半年港股净利润TTM增速由-3.6%(22FY)提升至1.6%,恒指由-3.6%(22FY)回升至7.2%,港股盈利改善趋势逐渐明朗,业绩底已现。

港股互联网方面,美团、快手收入增速、利润率双亮眼表现,体现短视频用户高粘性、变现红利期仍在、本地生活需求高频且较刚性;猫眼娱乐受益于线下文娱消费爆发,强劲复苏。

申万宏源证券认为,基本面短期改善确立且超预期,中期看出海,长期看AI等创新,游戏、影视在行业常态化后实现恢复,电商、广告、生活服务随着消费复苏,且互联网公司利润率同时回暖,有较大弹性,电商、短视频、游戏出海拉动中期增长,国内云、生活服务渗透率仍有提升空间。

长期看,申万宏源证券认为,创新是互联网公司抓住新增长引擎的关键,互联网公司在AI布局上具备资金、技术、数据和场景优势,未来有望提升云计算份额、提升产品智能化升级进而提升TOB TOC产品变现潜力。

据了解,港股互联网ETF(513770)跟踪中证港股通互联网指数(931637),权重股汇聚腾讯控股、美团-W、小米集团、快手等不同互联网细分赛道龙头公司,其中持仓腾讯控股、美团、小米集团、快手、金蝶国际权重超60%,前十大成份股权重近80%,重手聚焦互联网巨头企业,随着平台经济基调明确,利好因素持续释放,港股互联网龙头有望迎来估值、盈利双升。

风险提示:港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R4-中高风险,适合适当性评级C4以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47