中巨芯发行价5.18元/股,天安人寿保险网下曾报出38.55元/股最高价

日前,中巨芯科技股份有限公司(简称“中巨芯”)披露了发行公告,确定科创板上市发行价5.18元/股,该公司市销率9.58倍,由于尚未盈利该公司未披露发行市盈率及与同行业市盈率比较的相关信息。

中巨芯保荐人、主承销商为海通证券。网下询价期间,上交所业务管理系统平台(发行承销业务)共收到340家网下投资者管理的8718个配售对象的初步询价报价信息,报价区间为3.5元/股-38.55元/股。

报价信息表显示,安信基金管理有限责任公司管理的31只产品报出3.5元/股最低价,天安人寿保险股份有限公司管理的3只产品报出38.55元/股最高价。

经主承销商核查,41家网下投资者管理的共计106个配售对象,因未按要求提供审核材料或提供材料但未通过主承销商资格审核、属于禁止配售范围、拟申购金额超过其提交的备案材料中的资产规模或资金规模,报价已被确定为无效报价予以剔除。

此外,经中巨芯和海通证券协商一致,将拟申购价格高于7.85元/股、申购价格为7.85元/股且申购数量低于10000万股的配售对象全部剔除;拟申购价格为7.85元/股,申购数量为10000万股的且申购时间为8月23日10:27:13:815的配售对象,按上交所业务管理系统平台自动生成的配售对象从后到前的顺序剔除 31个配售对象。以上共计剔除86个配售对象。

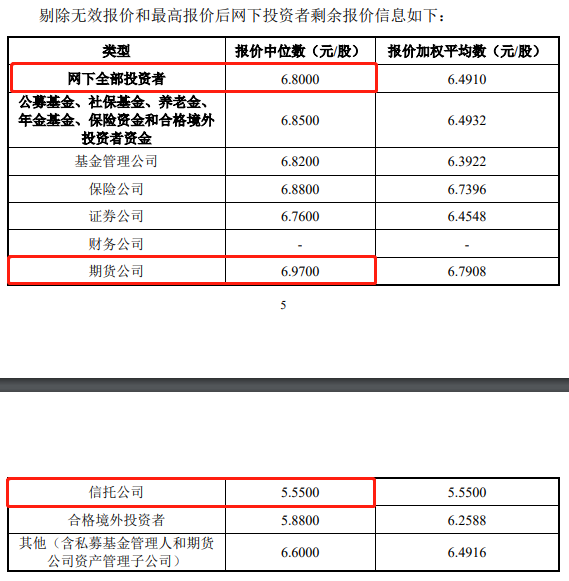

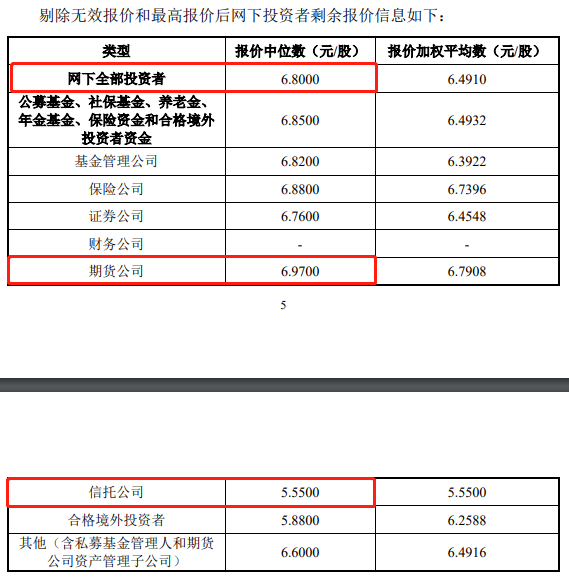

剔除无效报价和最高报价后,参与初步询价的投资者为334家,配售对象为8526个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。据统计,网下全部投资者报价中位数为6.8元/股;期货公司报价中位数最高,为6.97元/股;信托公司报价中位数最低,为5.55元/股。

中巨芯专注于电子化学材料领域,主要从事电子湿化学品、电子特种气体和 前驱体材料的研发、生产和销售。该公司本次募投项目预计使用募集资金15亿元。按本次发行价格5.18元/股计算,预计募集资金总额为19.13亿元,高出签署募资需求。

2020-2022年,中巨芯实现的营业收入分别为4亿元、5.66亿元和7.99亿元,实现的归母净利润分别为2467.16万元、3332.03万元和1052.23万元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47