硅谷银行破产致稳定币脱锚 MetaTdex共享金融流动性应对Web 3.0方案

硅谷银行(SVB)倒闭余波未停,仍在不断发酵。3月13日,多家美股银行盘前暴跌,第一共和银行盘前跌幅超60%,该行上周跌幅达33.65%;阿莱恩斯西部银行盘前跌近30%,前两日股价跌超30%;西太平洋合众银行盘前跌超40%,前两日跌幅超50%。

3月10日,硅谷银行被监管机构关闭,成为2008年金融危机以来规模最大的银行倒闭事件。股市、加密市场连带价格下行反应,金融行业未来如何有效应对流动性危机?

美联储加息点火SVB流动性危机

2020年6月,美联储承诺维持0利率,全球迎来了科技企业的融资热潮期,SVB吸纳了科技初创企业积累的大量现金和存款。2020年6月至2021年12月,SVB的存款由760亿美元上升到超过1900亿美元。

负债端大量资金流入后,SVB进行了160亿的的美债和1000亿MBS资产配置。毕竟钱趴在美联储的准备金账户上,仅有年化0.1%的利息。由于SVB的资产购买集中在2020-2021年低息期间,AFS和HTM资产的平均收益率非常低,平均收益率约1.5%。

自2022年3月开始,在美联储大幅加息带来的高利率环境下,SVB激进配置长期资产的压力开始显现。一方面SVB所持债券等金融资产市价不断下跌;另一方面,在该银行有存款的初创公司融资难,提取现金需求激增。

SVB出售了手头绝大部分的可供出售金融资产(AFS)以换取流动性来支付存款提款。价值210亿美元的债券出售,直接造成了18亿美元实际亏损。同时,SVB计划通过出售普通股和优先股等股权融资方式募集22.5亿美元的资金。整体操作有利于自身的资本充足率,同时改变自身的资产负债策略以匹配当前的高息环境带来的影响。

但买债和股权融资被人们视为恐慌性的资产抛售和对股权的猛烈稀释。因为硅谷银行持有910亿美元的债券组合持有至到期,如今市场价值仅为760亿美元,相当于150亿美元的未实现亏损。负债端的成本上升和提款挤兑,以及资产端的价值下调,两头的挤压导致了SVB仓促融资,股价随之崩盘。SVB金融集团股价继3月9日暴跌超60%后,3月10日再跌68%至每股34美元左右,最终停牌。

美国加利福尼亚州金融保护和创新部10日以“流动性不足和资不抵债”为由,关闭硅谷银行,并指定美国联邦储蓄保险公司为接管方。

硅谷银行破产倒闭,USDC等稳定币连带脱锚

硅谷银行倒闭后,带动整个银行板块和大盘,甚至加密资产一起下挫。美国四大银行市值缩水一度超520亿美元。USDC在瞬时价格脱锚,快速下跌至0.8767美元/枚,价值背离超12%。

USDC瞬时暴跌,引发主流稳定币集体跳水。尽管Binance、Tether、Paxos等多家加密机构纷纷表示对硅谷银行没有风险敞口,但多个稳定币依然收到影响。3月11日,除USDT溢价外,DAI报价0.9031、USDP报价0.9119,BUSD、TUSD都在3个百分点。随着市场恐慌蔓延,BTC在3月11日,快速跌破两万美元,ETH、BNB等主流币价格也同步下行。与之对应的是,像TT这样与USDC关联度不高的币种,价格轻微震荡后,便快速回归正常价格曲线。

稳定币USDC的发行商Circle发推称,约400亿美元的USDC储备中有33亿美元保存在硅谷银行中。硅谷银行是Circle的六家银行合作伙伴之一,负责管理USDC约25%的现金储备。Circle目前正在等待观察美国联邦存款保险公司接管硅谷银行对其储户的影响,但Circle和USDC会继续正常运营。

以USDC为代表的的稳定币脱锚后,头部加密服务商纷纷在第一时间做出了应对。DEX协议MetaTdex第一时间发推提醒社区关注并防范稳定币风险。加密交易所Binance宣布暂停将USDC自动转换为BUSD。Coinbase表示在周末暂停USDC兑换美元服务,在周一银行营业后重新支持兑换。券商平台Robinhood也宣布暂停美元稳定币USDC的交易和存款。

MetaTdex了解到,USDC储备主要包括77%的短期美国国债(324亿美元)和23%的现金(97亿美元),现金储备存放在各种机构,硅谷银行(SVB)中存有其中的33亿美元。

Circle全力弥补USDC储备短缺的坚定态度,及时为稳定币止损。在USDC持续脱锚数十个小时后,发行商Circle表示,如果硅谷银行的33亿美元储备金不能100%返还,Circle将支持USDC并使用公司资源弥补任何短缺,必要时涉及外部资本。据Coinmarketcap数据,3月13日,USDC、DAI、FRAX、USDD当前都已回升至0.989美元。

SVB流动性危机应对,看Web3.0对金融行业互助潜力

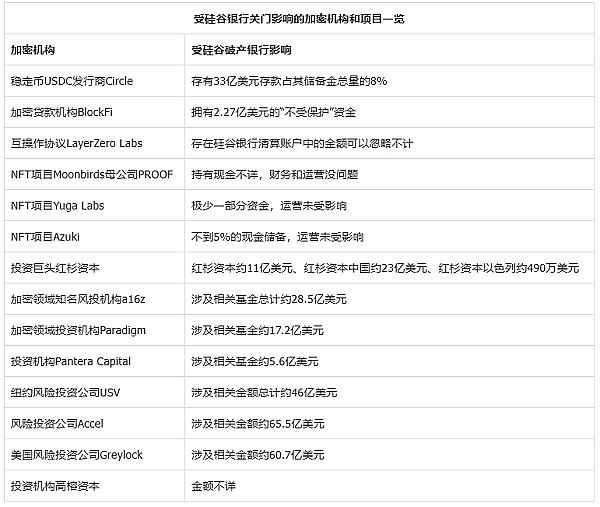

除Circle,与硅谷银行有业务往来的Web 3.0企业还有很多。包括贷款企业BlockFi,NFT项目Azuki、Yuga Labs,加密投资机构红杉资本、a16z等。

危机发生后,硅谷银行获得General Catalyst、红杉资本等超过100家VC和投资者支持。3月12日,他们签署了一份联合声明,鼓励其投资组合公司在该银行被收购并获得适当资本后恢复与SVB的银行业务关系,旨在降低SVB倒闭的影响,避免科技公司可能出现灭绝级事件。

针对流动性挤兑危机应对策略中,MetaTdex分享了元资产跨链桥的Web 3.0策略,主要集中在股权融资模块。SVB卖美债和卖股票的两大流动性危机应对策略中,本身并没有创造价值。拿股票融资策略来说,在SVB流动性挤兑发生时,新老用户都很难有入仓动力,因此价值22.5亿美元新股票进入证券市场,只会造成更大的股市泡沫,进而遭成更大的恐慌。

在元资产跨链桥生态中,MetaTdex通过币股联动金融模型能够为上市公司(股票)导入全球的股民和资金。简单来说,股票按照1:1等值映射为股票代币,开启Token和股票代币交易对,即全球用户都可以通过去中心化交易所购买该支股票。

试想,如果SVB进入MetaTdex元资产跨链桥生态,那22.5亿美元新股票由全球股民去接手,抛售压力是否会小很多?MetaTdex为SVB股票价搭建了一个巨大的缓冲地带,阻挡价格骤然下跌。

更重要是,MetaTdex币股通(股票增值型产品)的激励措施会催动股民囤股动力,带来股市股票流通量的减少。用户在币股通质押股票代币可获得股票激励,而激励的主要来源便是上市公司的定增股本。而传统股票持有方式中,只能获得股息分红,而没有定增股票获得机会。

简单来说,元资产跨链桥是上市公司股票用户导入的基地,可为上市公司接入全球股民池。一方面,它为上市公司带来用户流和资产的同时,还能降低股票交易所股票的流通量;另一方面,股票激励措施,可以史无前例的增加股民长久持股动力。MetaTdex正在香港谋求上市机会,希望通过自身股票开启实践元资产跨链桥的实践。

硅谷银行倒闭事件股市连带反应还在继续,后续如何走向不得而知。但元资产跨链桥为股票流动性提升给出了新颖思路,通过股民池扩大来消股市泡沫,Web 3.0企业未来对传统金融行业互助上或许发挥更大作用。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56