方正证券:当前A股整体市盈率不高,成长股全年将有更好机会

日前,央行公布2023年1月份信贷数据,受基建贷款和企业短贷增加,人民币新增贷款4.9万亿元创历史新高。在信贷数据大幅超预期背景下,当前A股市场和热门板块估值如何?

2月23日,方正证券发布《信贷高增下的热门赛道估值》专题策略报告认为,信贷数据“开门红”释放出经济加快复苏信号,同时目前国内通胀数据保持温和,未来通胀上行压力有限,货币政策仍然存在空间。2023年经济将会是温和的L型复苏,股市行情上行可期,预计成长股会有更多机会。

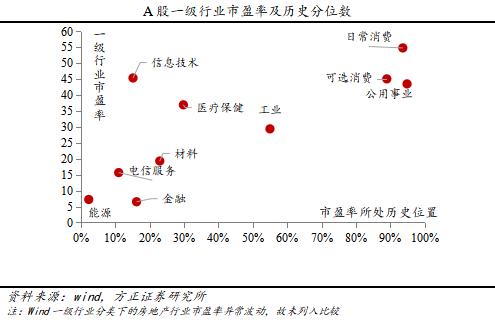

方正证券在研报中指出,从主要指数估值看,当前A股整体市盈率不高。以截至2023年2月20日数据显示,全部A股市盈率(TTM)为18.1倍,位于2010年至今52%的历史分位数水平;沪深300指数市盈率为12.1倍,位于2010年至今44%的历史分位数水平;代表小盘股的中证1000指数市盈率为30.9倍,位于指数发布以来20%的历史较低水平。

为进一步体现各行业估值水平,方正证券在研报中整理了金融、科技、消费、医药等六大代表性板块。具体来看:

金融板块近期股价有所修复,但估值仍处于历史较低水平。从市盈率来看,银行估值处于历史较低水平。方正证券认为,近期房地产复苏情况成为市场关注重点,多个省市出台稳经济指导文件,多次提及促进住房消费,优化房地产市场政策,金融板块有望迎来较大的估值修复行情。

科技板块的估值整体处于历史较低水平。从市盈率来看,半导体、消费电子、计算机设备、通信设备4个行业的市盈率明显偏低。

消费板块细分行业的估值分化程度较大。从市盈率来看,白酒、养殖业、饲料、旅游及景区、酒店餐饮5个行业估值明显偏高,而白色家电行业估值处于历史明显偏低水平。

医药板块估值总体处于历史偏低水平。从市盈率来看,医疗器械、中药、医疗研发外包、其他生物制品4个行业处于历史偏低水平。方正证券认为,医保集采政策出现改善,医药行业估值继续下行空间有限,医药行业在业绩驱动下估值有望向上。

中游板块估值分化明显。从市盈率来看,光伏设备、电网设备、电池化学品等6个行业处于历史偏低水平,而火力发电、航空运输、汽车零部件等5个行业处于历史偏高水平。

周期行业整体来看估值水平不高。市盈率来看,煤炭、化学制品、农化制品等9个细分行业处于历史偏低水平。炼化及贸易行业都处于历史低位,具有良好的估值性价比。方正证券认为,近期楼市利好政策接连出台,建材、家电等行业需求有望得到改善。

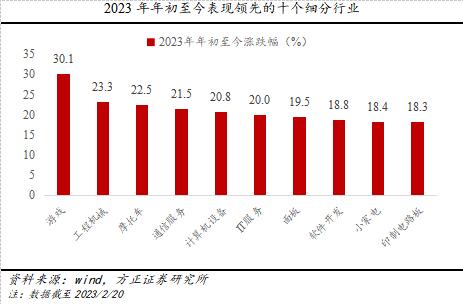

今年以来,A股市场出现一轮上行行情,以上证指数、深证成指、沪深300为代表的指数涨幅均超过5%。截至2月20日,涨幅前5的行业分别为:游戏(+30.1%)、工程机械(+23.3%)、摩托车(+22.5%)、通信服务(+21.5%)以及计算机设备(+20.8%)。

经对以上5个热门主题自2010年以来的估值数据进行统计分析,方正证券发现,这些行业当前估值并不算高,多数热门主题的市盈率(TTM)处于历史平均值水平以下。其中,游戏行业、计算机设备行业的市盈率(TTM)分别处于2010年年初至今的42%、15%历史分位数。商用车行业、工程机械行业的市净率(LF)分别处于2010年年初至今的60%、66%历史分位数。

研报还对一级行业的估值与盈利预期匹配情况进行分析,方正证券指出,金融、电信服务、能源行业的极低市净率明显与这些行业较高的盈利能力ROE不一致,具有较大的估值修复空间。若单纯从PEG来看,建筑装饰、银行等行业已处在明显偏低的估值范围,具有较好的估值性价比;风电设备、光伏设备等估值较为适中。

若以当前估值下的长期收益表现来看,研报指出,万得全A指数、中证1000指数的长期持有收益率较为可观,沪深300指数当前估值下的未来预期收益率比较普通。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47