特朗普2.0的一番操作让华尔街惊掉下巴 直呼:出乎意料

FX168财经报社(北美)讯 特朗普2.0开始后的一番操作并不完全符合华尔街的预期,有些操作甚至完全出乎华尔街的意料。

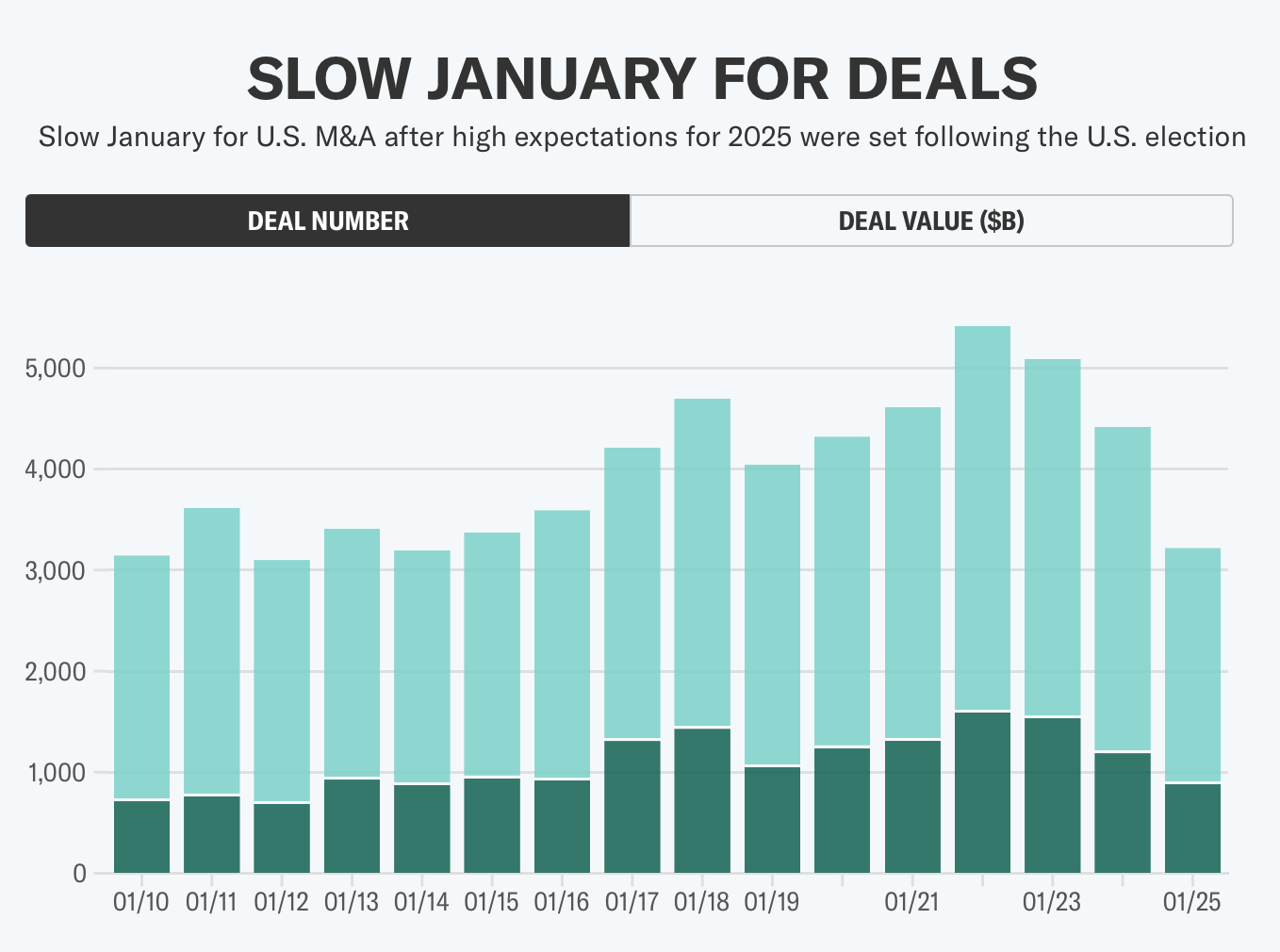

1月份的交易量是十多年来最慢的。对冲基金和私募股权公司的宝贵税收减免受到了威胁。大银行因是否“降级”了某些客户而受到质询。

当特朗普在11月当选时,这些复杂情况不是华尔街计划的一部分,这一事件引发了对并购热潮、更宽松的规则和对华盛顿特区华尔街大公司采取更有利的态度的乐观预测。

相反,根据LSEG的数据,截至1月,银行家们在美国宣布的并购交易数量是自2014年同月以来最低的。

(图片来源:finance.yahoo )

特朗普政府也表示,他们不会通过阻止惠普(HPE)和竞争对手瞻博网络(JNPR)之间的潜在联盟来为大型合并提供免费通行证。

围绕总统关税计划的新不确定性使许多企业不确定何时采取重大行动,以及未来几周和几个月的借款成本可能会走向什么方向。

周一,瑞银集团(UBS)首席执行官Sergio Ermotti表示,“从地缘政治角度来看,围绕关税的不确定性肯定会造成一点不确定性,这可能会使我们有能力,让每个人都能够执行。”

Ermotti指出,决定这一年的“不是1个季度或1个月”。

可以肯定的是,与其他时间相比,1月的新交易通常比较慢。

THL Partners联合首席执行官Scott Sperling表示,历史高水平的公司估值也可能在2025年开始的交易速度放缓中发挥着作用。

Sperling表示,这是一个不寻常的组合,这本身可能使某些类型的并购和某些类型的交易可能获得一些财务回报。

到目前为止,经济衰退并没有拉动大银行股票。

截至周一,自1月初以来,摩根大通(JPM)、高盛(GS)、花旗集团(C)和富国银行(WFC)上涨了12%至15%,而美国银行(BAC)和摩根士丹利(MS)上涨了6%至9%。在此期间,所有股票都表现优于主要股票指数。

“你正在做的事情是错误的”

在特朗普2.0的最初几周,华尔街的一个重大意外发展是高度的政治热度。

特朗普在世界经济论坛上公开与美国银行(BAC)首席执行官Brian Moynihan对质,因为一项在保守派圈子里引起了关注的说法:客户因其个人信仰或因为他们是加密行业的一部分而被“去银行”。

特朗普似乎也将摩根大通首席执行官Jamie Dimon纳入了他的敌对方。摩根大通和美国银行是美国最大的两家银行。两家公司都否认了他们因个人信念而切断对客户服务的说法。

特朗普告诉Moynihan:“我不知道监管机构是因为拜登还是什么原因,但你、Dimon和其他人,我希望你们向保守派开放你们的银行,因为你们所做的是错误的。”

上周,在参议院和众议院委员会的听证会上,共和党一直关注银行问题。马萨诸塞州民主党参议员Elizabeth Warren甚至表示她支持这个话题,表示她同意特朗普的观点。

然而,银行仍然乐观地认为,如果监管机构放宽一些要求,迫使银行流失某些客户,解决这一问题最终可能会对他们来说是积极的。

他们认为,美国《银行保密法》等规则不鼓励银行与被视为高风险的客户打交道——这方面需要有更明确的监管。

行业游说者正在推动这种情况发生。银行业倡导团体BPI的发言人在给雅虎金融的一份声明中表示,解决方案的一个重要部分是修复监管结构。

在白宫明确表示特朗普希望终止一项名为附带权益扣除的税收减免后,私募股权和对冲基金行业的游说者今年也可能出乎意料地忙碌。

它允许投资经理对他们从工作中获得的收入支付较低的资本利得税作为补偿。这不是一件小事,许多资本收益要缴纳23.8%的税,而正常工资收入的税率可能是这一税率的两倍。

白宫新闻秘书Karoline Leavitt上周表示:“总统致力于与国会合作完成这项工作。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56