聚焦美联储年内首秀!“美联储新喉舌”最新放风:这一讨论将是本周会议的关键所在

FX168财经报社(北美)讯 有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos周一(1月30日)撰文称,美联储官员本周对加息幅度的考虑,将取决于他们预计今年经济将放缓多少。

Timiraos指出,在为期两天的政策会议上,讨论的关键将是评估美联储此前的加息将在多大程度上随着时间的推移为经济增长和通胀降温,也就是诺贝尔经济学奖得主Milton Friedman所说的货币政策“长期而多变”的滞后效应。

“会有很多人思考‘我们所获得的效果是否符合我们的预期?它们是来得更早,还是来得更大?’”美联储前高级经济学家、耶鲁大学管理学院教授William English说。#美联储政策转向#

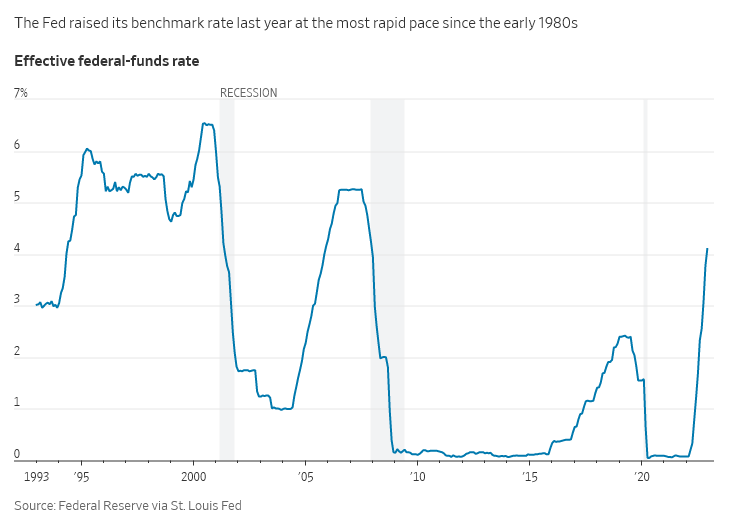

美联储官员上调利率是为了通过抑制经济增长来降低通胀。美联储可能会在周三将基准联邦基金利率上调25个基点,至4.5%至4.75%的区间,从而延长自上世纪80年代初以来最快速的利率调整。

Timiraos表示,如果滞后时间很长,那么去年的加息才刚刚开始在经济中发挥作用,并将在未来一年强烈抑制经济活动。这意味着美联储不需要大幅加息,也不需要将利率维持在高位很长时间。

但如果滞后时间缩短,那么之前的加息基本上已经生效,央行可能会决定必须提高利率,或将利率维持在高位更长时间,以达到预期的效果。

放慢加息步伐将使美联储有更多时间研究其举措的影响。本周加息25个基点将是美联储连续第二次放缓加息速度,美联储上月加息50个基点,而此前连续四次加息75个基点。

(图源:圣路易斯联储)

许多投资者认为滞后时间很长:他们预计美联储将在今年晚些时候降息并持续至2024年,因为他们认为美联储已经将利率提高到可能导致经济衰退的水平。因此,由市场决定的中期和长期利率,包括大多数美国抵押贷款利率,已经停止上升或下降。

高盛的经济学家认为滞后时间会缩短。他们说,市场的悲观情绪有些过头了,他们和其他一些人一样,认为经济将比预期的更有弹性,这可能要求利率在更长时间内保持在较高水平。

高盛首席美国经济学家David Mericle说:“尽管人们普遍担心加息的滞后效应将导致今年的经济衰退,但我们的模型显示相反的情况——货币政策收紧对国内生产总值(GDP)增长的拖累将在2023年大幅减弱。”他们预计,由于去年联邦政府开支的减少,今年也会出现类似的效果。

一些美联储官员说,由于它们比过去更明确地传达了自己的政策意图,利率变动对经济的影响更快。例如,30年前,美联储没有告诉公众它是否会在会议上做出任何利率调整。

“市场必须弄清楚,美联储正在采取行动。在这种情况下,政策需要一段时间才能影响经济,”美联储理事沃勒本月早些时候表示。相比之下,今天的美联储为其未来的行动提供了指导,缩短了滞后时间。“我认为,我们将在下个季度看到货币政策的很多影响,”沃勒说。

还有人说,这忽略了延长滞后的重要变化。即使美联储官员缩短了改变基准利率和影响金融状况之间的时间,他们也没有缩短金融市场影响经济活动的时间。杰富瑞首席经济学家Aneta Markowska说,由于疫情引发的扭曲,这些次要效应现在可能需要比过去更长的时间。

在2020-2021年期间,政府对大流行的回应——通过刺激支出向家庭提供大量现金,并降低消费者和企业的借贷成本——防止了通常的危机模式,即失业率上升,放大收入和支出的下降,引发衰退。这使得私营部门的资产负债表处于历史上稳健的位置。

美联储前副主席科恩表示:“我们现在所处的世界与过去几个商业周期不同。”“在过去的几个周期中,欧洲没有发生大流行病和陆地战争。”

当经济增长是由信贷增长而不是收入增长和政府刺激推动时,加息可能会更直接地减缓经济增长,而后者是大流行后复苏的主要驱动力。Markowska说,这一次的结果是,美联储的举措可能需要更长的时间才能对经济产生影响。

去年年底,随着通货膨胀放缓,消费者支出和收入增长放缓。美国商务部上周公布,第四季度基本需求指标——不包括库存和贸易的国内最终销售——经季节性因素调整后的年化增长率仅为0.8%。

“如果你仔细观察经济的本质,很明显,经济正在放缓,”瑞信首席经济学家Ray Farris表示。

美联储副主席布雷纳德本月在一次演讲中表示,去年美联储的利率举措并没有像预期的那样令经济放缓,经济仍然受到支持经济活动的财政和货币刺激措施的支撑。

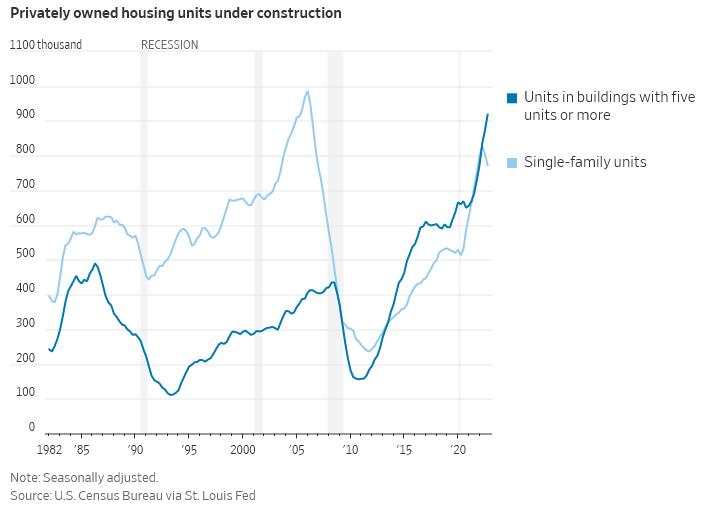

(图源:圣路易斯联储)

她说:“正在酝酿中的累积紧缩政策对需求、就业和通胀的全面影响可能还在后头。”

建筑业就是一个明显的例子。疫情期间对住房的强劲需求,加上超低的借贷成本,引发了一场建筑热潮。美联储的加息抑制了需求,但供应链瓶颈和公寓式住宅建设的激增意味着建筑行业不必裁员。目前,公寓楼建设达到50年来的最高水平,完工时间比独栋住宅还要长。

“我们在建筑行业没有失去一个工作。我们有大量的积压工作正在处理,”Markowska说。“大约在年中,我们会感到疼痛的高峰。”

到目前为止,大公司对美联储的加息行动一直很有弹性,因为在加息开始之前,它们在公司债券市场上锁定了多年的低借贷成本。相比之下,小企业今年可能会面临更高利率带来的更大压力,因为它们依赖银行贷款或短期贷款,而这些贷款将很快面临更高的借贷成本。

消费者支出将是今年经济放缓程度的关键之一。到目前为止,美国家庭并没有因为通胀上升和利率上升而大幅缩减开支,部分原因是许多家庭在疫情早期积累了大量储蓄。

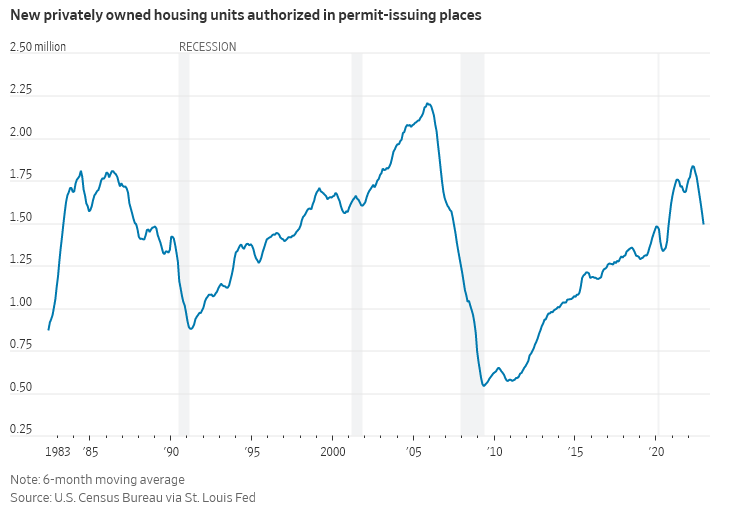

(图源:圣路易斯联储)

Markowska说,低收入消费者可能已经耗尽了这些缓冲,信用卡借款在增加。她预计,更多的家庭将在11月之前耗尽所有储蓄,从而抑制支出。

高盛的Mericle认为,消费者削减开支的理由不那么充分,因为如果整体通胀继续放缓,经通胀调整后的收入将会上升。他说,随着物价上涨对家庭收入的影响越来越小,“2023年透支过剩储蓄的程度与2022年相同是不现实的。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56