华尔街要讯 | 人工智能进军房地产:全美REIT2023年大会笔记

6月第一周是全美房地产周,我们滙盛金融再次应邀参加全美REIT大会。300多家REIT(房地产信托基金),涵盖全球房地产行业各个细分领域的头部企业都来参会交流。

全美REIT协会诞生于1960年9月份,当时美国总统艾森豪威尔签署法令建立房地产信托基金行业。在他签署法律后的第二天,全美REIT协会在华盛顿成立,并开始在纽约举办年度大会交流。

本次会议应该是第63届年会,和巴菲特老先生的伯克希尔哈撒韦公司股东大会的历史不相上下。当然不像股东大会是对股东免费参加的,今年的REIT大会门票比往年贵了很多,除非是专业投资人和赞助商,否则门票是3,500美元一张。希望能够分享在这次会议上学习到的很多有意思的信息。

全美REIT大会开幕现场

一、房地产市场目前的严峻形势

可以说,目前美国和全球房地产行业面临严峻的挑战。在现场做分享的各大房地产公司高层基本上都说了同一个主题:利率高涨,降杠杆。美国在去年年初的联邦基金利率还是零,房地产基金借款利率也就是3-4%。(大家可以参考我去年前年写的美国房地产市场分析文章)。过去一年多,美联储加息10次,有史以来最暴力加息。联邦基金利率到了5%以上,房地产公司借款利率到了10%左右。

对于很多房地产公司来说,目前是非常困难的时刻。很多物业租金收益率也就是4-7%,勉强覆盖利息成本。一些比较激进的房地产公司已经从大会上消失了。很多公司在被迫卖出房地产止损。比如旧金山的办公楼最近多笔以2-3折成交。旧金山最大的拥有1,100多个客房的联合广场酒店业主刚刚违约被银行清零接管。目前还在经营房地产的美国公司都在减少借款,归还高利率贷款,等待经济下行周期的见底。

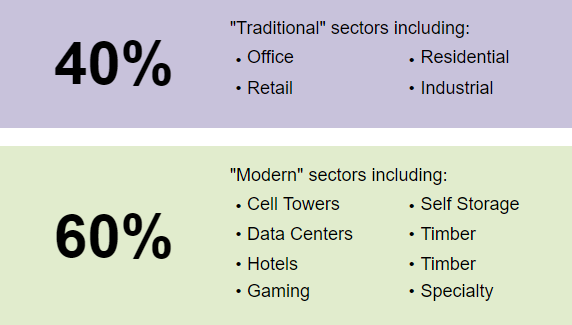

二、传统房地产向现代房地产转型

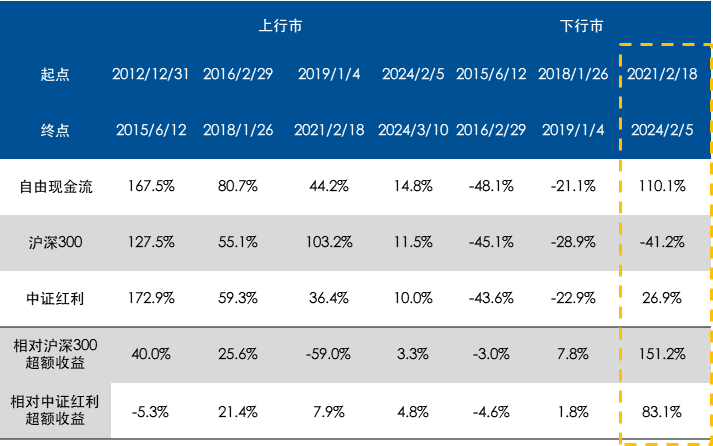

本次会议最大的感受就是“传统”房地产在不断被淘汰,“现代”房地产在取代传统房地产。美国传统房地产的定义包括四大类:办公楼、居民楼、零售、工业物业。一个最新的统计数据显示美国传统房地产在全美房地产的占比已经下降到了40%。“现代”房地产占比已经上升到了60%。现代房地产的细分包括以下:手机发射塔、数据中心、物流中心、酒店、赌场、个人存储、林木、医疗机构、监狱等。

更重要的是,传统房地产的入住率远低于现代房地产的入住率。当然新资本投入也在偏好于投资现代房地产。我们滙盛金融在7年前就目前专注于投资美国医疗房地产,规避传统房地产,可以说为投资人占领了制高点。

三、南迁

在房地产大会上,另一个共同的主题就是南迁。美国房地产开发商都在从民主党控制的北方各州南迁到共和党控制的南方各州。

一个房地产公司的CEO说他已经在这个行业做了30多年,趋势一直是南迁。但是最近几年的南迁速度在加快。而且以前他见到的很多是白领行业南迁,但是疫情后,比较明显的是美国制造业的南迁。包括波音把飞机生产线从民主党控制的西雅图迁移到南卡罗莱纳州,包括卡特彼勒把拖拉机生产线从伊利诺伊南迁到德克萨斯。当然特斯拉、丰田汽车、霍尼韦尔等制造业巨头的南迁也是众所周知的。还有一个房地产公司宣布他们将会把在匹兹堡的物业全部清仓卖出,然后将投资集中于田纳西,北卡南卡,德克萨斯州等。他说主要原因是美国南方各州的招商引资办公室非常活跃,非常配合他们吸引新的租户。

四、人工智能与医疗房地产

我们滙盛金融长期耕耘于美国医疗房地产,特别是在美国北卡南卡州的医疗。所以此次大会上很高兴听到美国几个最大的医疗机构投资人讨论的主题和我们的主题完全一致。

一个美国最大的医疗投资机构表示“美国医疗的未来在于门诊”。他表示大型住院医疗中心将会逐步衰败和倒闭,去中心化的专业门诊,ambulatory手术中心和小型医院将会成为主流。也就是我们滙盛金融一直提出的”星巴克式诊所“是医院的未来。

美国以后初级保健将会由沃尔玛、亚马逊等零售业提供,专业门诊将会提供皮肤病、癌症、外科、儿科、心血管科的治疗,大型医疗中心将会倒闭。联想到国内将来也会如此,很多城市的三甲医院以后确实没有继续存在的必要了。

达芬奇手术机器人,不需要很大的空间

当然要做到星巴克式的专科连锁,标准化的治疗是必不可少的。这就涉及到了人工智能。目前来看大量的先进医疗影像都可以通过远程实现,而且手术也可以通过类似达芬奇机器人来操刀。人工智能最大的优势在于不需要很大的空间。有机构提出以后美国社会的核心医院可能会是标准化的10万平方英尺(1万平方米)左右大小,用于应对极为复杂的疾病。而99%的人群将会被所谓的10英里距离内的沃尔玛和其他专科诊所覆盖,精准呵护患者。

数据显示美国现在传统医院投资日落西山,医疗房地产的投资64%已经是在专科连锁星巴克式医疗服务了。美国的大量病人在新冠疫情后,根本不愿意去所谓的医疗城大型医疗中心看病,宁愿去家附近的专科诊所。而大型医疗城的运营成本极高,又很难招聘到员工,质量下降,面临恶性循环。

五、办公楼的未来

本次会议上,一个来自加州的全美最大的办公楼REIT公司CEO做了关于办公楼的市场分析。他首先表示了在家工作是一个长期趋势,很多公司都会让员工长期在家上班,或者一周两三天去办公室。因此,目前纽约,加州等地的办公室空置率在50%-70%可能是很难降低很多。同时,在旧金山这样的城市,还有严重的犯罪率问题,短期没有解决办法,除非是搬迁到佛罗里达或者德克萨斯等红州去。

但是,对于高端办公楼的需求仍然会很旺盛。大小公司仍然需要租带有很多现代设施的办公楼。所以他们的解决方案就是不断修建新的办公室(持有物业平均年龄只有11年)。老楼不断卖出,甚至于直接违约放弃。他认为很多加州和纽约市中心的大型老旧办公楼可能最后就是被废弃拆除的命运。

主题讨论:办公楼的未来

六、对于全球房地产市场的看法

这次会议上也有很多来自美国以外国家的房地产公司,比较有意思的是这些公司高层分享说现在全球通货膨胀都非常严重。但是他们在美国的业务好于在欧洲和亚洲的业务。原因是美元强势升值,而欧洲和亚洲各国的货币贬值严重。

所以对于房地产公司而言,虽然租金有所上涨,但是来不及应付快速上升的成本。特别是租约经常是很多年的合同,对于去年的严重通货膨胀很难快速涨租金来应对。结果就是在欧洲和亚洲投资房地产的公司无法真正的实现对冲通货膨胀。

大会主题:房地产为您服务

七、通货膨胀的影响

传统上房地产被认为是可以抵御通货膨胀的资产。但是这一次通货膨胀上升严重,房地产市场价格大跌,可以说对于这个信仰也打击巨大。在大会的现场,很多机构表示由于利率飙升,即使是高通货膨胀情况下,房地产的市值也是快速下降的。另外,房地产的维护管理都需要大量人工。在高通货膨胀的情况下,人力成本飙升,而且劳动力短缺,在美国、欧洲都很难招聘到员工,导致很多物业无法正常运营,也影响了资本收益率。

在会议上也有大型养老房地产公司做分享。他们也表示通货膨胀对于他们的负面影响巨大。原因是养老房地产需要大量的投入,包括护理人员,物业维护等。养老物业的收入是固定的,但是成本快速上升,而且护理人员流动性很大,辞职后很难马上招聘到员工,对于养老机构也是非常头疼。

八、硅谷银行和银行业危机对于房地产市场的影响

今年一季度硅谷银行倒闭,引发美国地区性银行的一连串问题,包括几个地区性银行的关闭。美国地区性银行也是传统的房地产市场的主要贷款提供银行。他们的困境也对房地产公司造成负面的影响。硅谷银行支持了大量硅谷的创新创业企业,特别是很多生物科技公司。因此,位于加州的很多生物科技公司也成为房地产公司的不良租户。

大会上,一些房地产公司表示这次事件后,学习到的一大教训就是需要关注租户的财务情况。比如很多公司以前愿意租房给硅谷银行的客户,很多可能是亏损烧钱的公司。从现在开始,他们会要求租户定期提供财务报表,同时观察租户的人员往来,确保在租户出现财务问题前可以早期预警。

而房地产公司也在重新规划财务情况,比如借入更多的长期债务,归还短期债券,降低公司的整体杠杆率。并且开始做一些“杠杆中性”管理,也就是在新借入债务的同时要融入股权投资,通过按比例增加股权和债务来增加资产确保负债率下降。

REIT大会午宴主题分享

九、下一步市场的展望

很多房地产公司都表示了目前的全球房地产市场处于一种大变革的前夜。由于利率飙升,很多物业的价值从理论上应该下调很多。但是很多业主拒绝大幅度降价,所以现在的房地产成交量反而是下降了。一些比较激进的业主因为无法支付贷款利息,所以大楼违约被银行收回。这些物业有成交量,但是非常缓慢,需要很长时间的法律程序。

由于业主缺钱,很多物业都没有被很好地维护,结果就是租户怨声载道。一些租户宁愿选择支付更高的租金去搬到被很好的维护的房地产。而一些实力雄厚的房地产公司则在大举进行投资,把物业管理升级,可以说形成了良性循环。一些房地产公司CEO表示随着经济下行周期开始,可能2024年会是一次全面出清的年份。很多物业会被强制卖出,一些大楼会被拆除,剩下的高端物业的价格会逆行上涨。

可以说,我们参会最大的感受就是数据中心、医疗中心等现代房地产引领潮流。传统的投资办公楼、住宅楼等的投资人已经很难继续下去。转型升级,让人工智能介入房地产市场的投资已经是无法回避的大趋势。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05