美国经济“不祥信号”闪烁!这一关键衰退指标超过“大萧条”水平

#高通胀/经济衰退#FX168财经报社(亚太)讯 美国知名财经网站Finbold周日(7月7日)报道称,美国经济形势继续引起人们的关注,人们担心经济衰退即将来临。

在这方面,分析人士指出,有几个指标预示着未来的艰难时期,引发人们对美国经济前景的担忧。

(截图来源:Finbold)

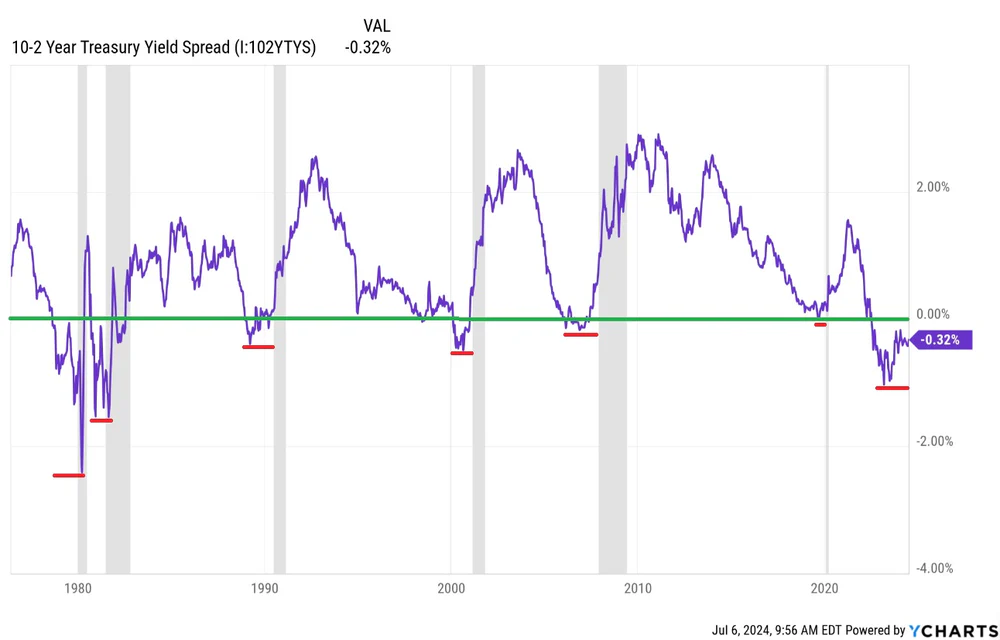

在最新的一项评估中,Verified Investing的专家报告称,10-2年期美国国债收益率息差已经倒挂,并持续在令人担忧的水平,甚至超过“大萧条”前的持续时间。

收益率曲线(通常衡量2年期和10年期美国国债收益率之差)通常显示长期债券的收益率高于短期债券,从而补偿投资者随着时间推移而增加的风险。

然而,当短期收益率超过长期收益率时——即收益率曲线倒挂——就预示着潜在的经济问题。

Verified Investing的专家们指出:“即使比较大萧条之前的收益率曲线倒挂,也没有倒挂这么长时间。这对美国和世界大部分地区的未来都是一个不祥的信号。投资者要小心了。”

收益率曲线最长的倒挂

自2022年7月以来,收益率曲线一直出现倒挂,这是有记录以来最长的倒挂周期。从历史上看,这种倒挂可以可靠地预测即将到来的衰退,尽管实际的衰退通常在收益率曲线回归正常时出现。

(10-2年期国债收益率差图 来源:YCharts)

Verified Investing的专家们在7月6日的一篇博客文章中分享的数据显示,目前的倒挂持续时间比以往任何一次都长,其负利差为-0.32%。

专家解释说,较长的债券期限通常要求更高的利率,以补偿正常经济的延长投资期。然而,目前的倒挂表明存在系统性问题。

他们强调,以往每次收益率曲线倒挂都预示着衰退即将来临,并警告称,虽然倒挂预示着麻烦,但衰退通常是在收益率曲线回归正常之后发生的。

更多经济衰退指标

总体而言,这并不是收益率曲线第一次被视为经济衰退的关键指标。根据Finbold 4月份的一份报告,数据驱动的投资研究平台Game of Trades指出,10年期/3个月期美国国债曲线在其倒挂和经济衰退开始之间存在时滞。

与此同时,经济形势将如何演变仍有待观察,大部分注意力都集中在美联储的下一个货币政策上。

事实上,部分市场预计,一旦美联储实施降息,美国经济轨迹可能会发生改变。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05