金价空头瞄准1917!中国黄金需求遇挑战、CPI前鹰派未离开 FXEmpire分析师:抛售压力仍强劲

24K99讯 周三(6月7日)进入欧市前,黄金一波急跌至1957美元,技术分析警告,卖盘瞄准1917美元,恐将迎来更深的回撤。中国黄金需求面临挑战外,下周美国CPI和FOMC会议前,鹰派加息的立场未离开,导致金价抛售压力仍强劲,创造足够的下行势头。

尽管围绕即将到来的美联储利率决定的担忧,美元走软仍为黄金提供支撑。美元指数的微幅走弱,使得黄金对于持有其他货币的买家来说相对便宜,维持了黄金短线的上行趋势。现在的关键问题是,美联储何时结束加息行动,因为这一问题的透明度提高可能会推高金价。

然而,如果美联储因通胀持续和其他因素而采取更鹰派的立场,黄金将面临风险。在高利率环境下,无息金条往往会失去吸引力,可能对金价产生负面影响。美联储的决策结果将严重影响市场对黄金的情绪。

在供需动态方面,纽约联储报告称,供应链压力在5月份继续缓解。这种压力的减少一直是全球通胀背后的驱动力之一。纽约联储最新全球供应链压力指数为-1.71,表明全球供应链压力低于平均水平。英国积压订单和台湾交货时间的贡献减少,减轻了供应链压力。然而,欧元区的交货时间和积压订单给该指数带来了上行压力。

自2021年12月该指数达到4.31的峰值以来,供应链压力的下降一直在持续。大流行造成的供应链中断的解决助长了这一下降趋势。随着供应链压力的缓解,通胀力量减弱,促使美联储等中央银行重新考虑旨在控制通胀的激进加息。

随着近几个月通胀压力的缓解,美联储暂停加息的可能性已经出现。然而,需求因素仍然导致更高的潜在通胀压力,这可能会阻止紧缩行动结束。定于6月13日发布的5月份美国消费者价格(CPI)报告,将提供对世界最大经济体健康状况的进一步见解。投资者热切等待这一数据以及美联储官员的鸽派言论,因为它将在美联储FOMC政策会议之前塑造预期。

根据CMEGroup的Fed Watch工具,市场指标显示美联储将利率维持在5-5.25%的可能性为80.6%。但7月份加息25个基点的可能性为51%,反映出不确定性。

与此同时,全球最大的黄金消费国中国5月份出口降幅超出预期,进口增速放缓。制造商在寻找海外需求方面面临挑战,而国内消费仍然低迷。这些发展对市场上黄金的整体需求产生了影响。

交易员和投资者正在密切关注美联储的决定,因为它对黄金价格的短期前景至关重要。美元、供需动态和通胀压力之间的相互作用,目前正在发挥重要作用。他们通过密切关注即将发布的数据和央行声明来衡量对贵金属价值的潜在影响。

黄金技术分析

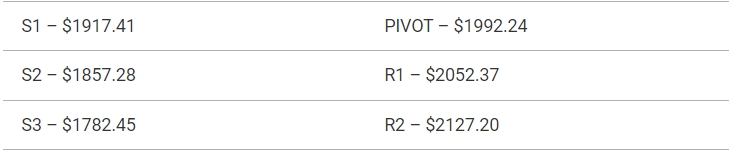

FXEmpire分析师James Hyerczyk指出,黄金在1992.24美元枢轴点看跌,处于弱势。它还在1917.41(S1)美元的强势交易。该区间的中点为1954.83美元。主要趋势可能向下,但交易高于该中点也表明势头可能已准备好转向上行。

持续突破1992.24美元枢轴点,将预示着强劲买家的回归。如果这创造了足够的近期动能,则有望飙升至2052.37(R1)美元。

(来源:FXEmpire)

长期来看,如果金价持续跌破1992.24美元枢轴点,则表明抛售压力依然强劲。如果这创造了足够的下行势头,那么寻找卖盘可能延伸至1917.41(S1)美元。

(来源:FXEmpire)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56