银行业倒闭风暴警示 美国升级金融监管!银行拥抱3.26万亿美元现金可救急 储户终于可以放心?

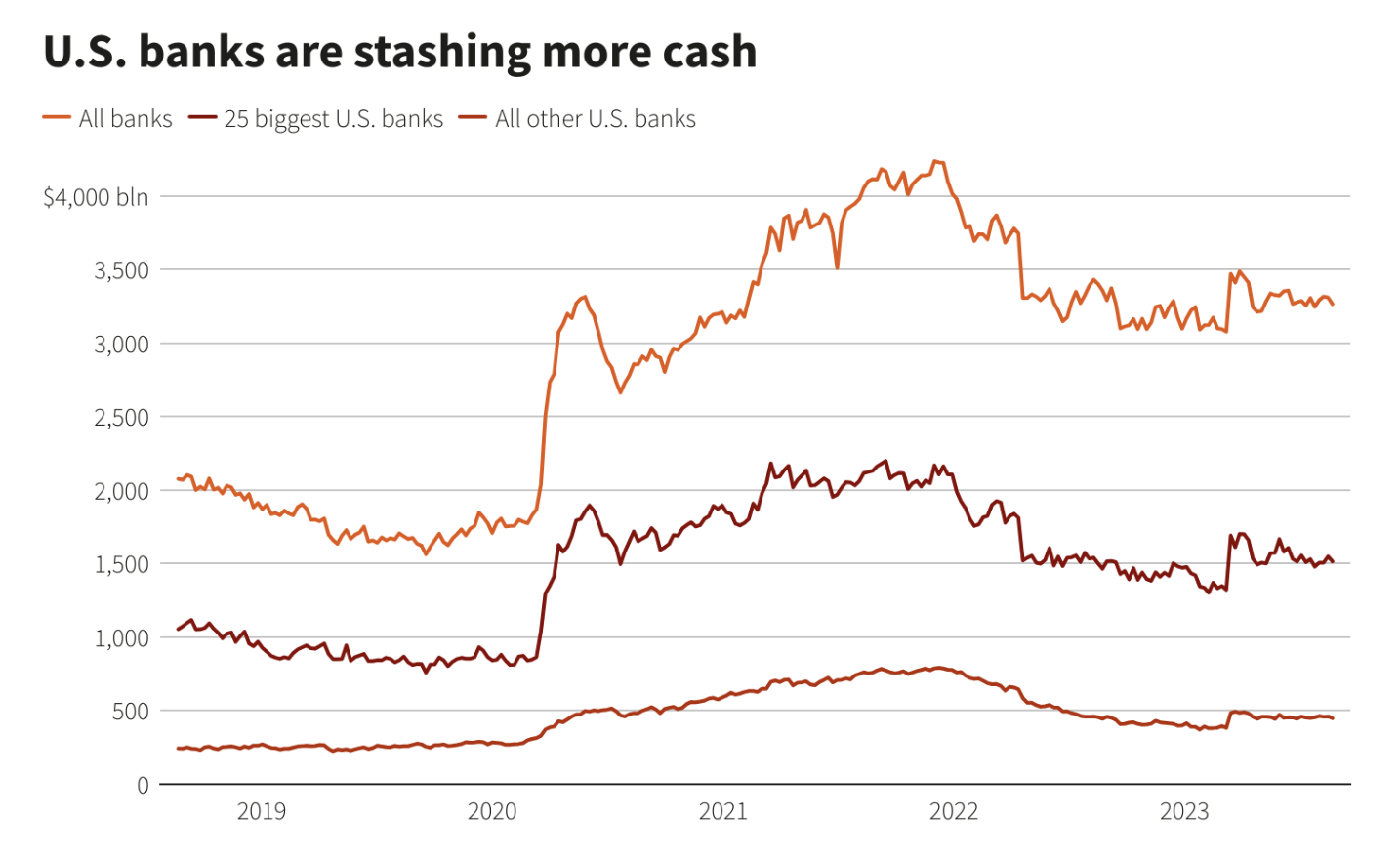

FX168财经报社(香港)讯 美联储数据显示,截至 8 月 23 日,美国银行总体现金资产为 3.26 万亿美元,较 2022 年底增长 5.4%。尽管低于 3 月份银行倒闭后的几周,但仍远高于新冠大流行前的典型水平。透过持有大量现金,美国银行得以应对经济放缓、存款持续外流以及即将出台的更严格的流动性规则,尤其这些规则对中型银行的影响较为显著。#银行业危机#

三月份地区性银行业危机敲响了警钟

穆迪评级机构高级副总裁大卫·范格(David Fanger)表示:“这是对经济放缓的合理反应,特别是在存款外流、需要保存现金的情况下。”

(来源:路透社)

中小贷机构现金资产较年初增长12%; 美国前 25 家银行的现金持有量增加了约 2.9%。

(来源:路透社)

摩根大通和美国银行等大型银行拒绝就披露的内容发表评论,但指出了其高管对美联储缩减资产负债表、存款下降和短期利率上升等原因的评论。

硅谷银行倒闭引发银行突然抢购现金,两周内现金资产增加至 3.49 万亿美元,为 2022 年 4 月以来的最高水平。此后有所回落,但仍几乎是新冠大流行前的两倍 。#硅谷银行爆雷#

当储户提取存款时,银行需要更高的现金水平来偿还债务,并在美联储维持高利率以冷却经济增长和通胀的情况下,抵消贷款损失等风险。

标准普尔金融机构高级信贷分析师布 Brendan Browne 表示:“许多银行正在采取措施降低风险并强化资产负债表。”

摩根士丹利研究区域银行的分析师 Manan Gosalia 表示,地区性银行正在将更多的“盈利资产”(例如来自贷款活动的资产)转移为现金或短期证券。

他表示:“随着银行看到存款成本进一步面临压力,并且它们持有较高的流动性,我们预计到今年年底贷款增长将继续放缓。”

标准普尔预计今年贷款增长 2%,去年则增长近 9%。

最近,继穆迪采取类似举措后,标准普尔上个月下调了多家美国银行的信用评级并修改了其前景,该行业受到评级下调的打击。

更严格的法规

美国监管机构表示,他们可能会对资产超过 1000 亿美元的银行提出更严格的资本和流动性要求。

银行家和分析师表示,自 3 月份以来,监管重点有所加强,促使银行关注流动性和资产负债管理的关键能力。

安永(EY)金融服务流动性咨询小组负责人 Peter Marshall 表示,对于那些在管理流动性和账面上贷款方面存在缺陷的银行,“监管机构将采取更短的熔断措施”。

美联储自 2022 年 3 月以来的大幅紧缩令许多银行的长期证券陷入困境,引发投资者对银行资产负债表健康状况的焦虑。

此后,银行开始采取措施,通过减少证券投资或亏本出售证券来增加流动性。

标准普尔估计,截至 6 月 30 日,FDIC 承保银行的可供出售和持有至到期证券的未实现损失超过 5500 亿美元。

美国银行(Bank of America)在 7 月份的一份报告中表示,前两个季度从资产负债表的可供出售部分出售了 930 亿美元,并将所得收益计入现金,截至 2019 年末现金余额为 3,740 亿美元。

该行进一步表明,部署在货币市场上的现金比保留在低收益证券中能产生更好的回报。

摩根大通去年则一直在出售证券。该公司表示,其拥有 4200 亿美元现金和 9900 亿美元所谓的高质量流动性资产和其他无抵押证券。

Gabelli Funds 投资组合经理 Mac Sykes 表示:“对于一些进行现金再投资的银行来说,好消息是我们的短期利率相当高。” “投资短期证券绝对是机会主义且有利的。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26