耶伦鲍威尔紧急召开闭门会议!美国银行业存款骤减近1000亿美元 监管机构:系统“健全且有弹性”

FX168财经报社(北美)讯 美国监管机构再次向公众保证,银行系统是安全的。最新数据显示,美国客户最近提取了近1000亿美元的存款,为近一年来的最大降幅。

(图源:彭博社)

美国财政部长耶伦、美联储主席鲍威尔和其他十几名官员周五(3月24日)召开了金融稳定监督委员会(FSOC)的一次特别非公开会议。#银行业危机#

会议的一份报告显示,纽约联储的一名工作人员向该小组通报了“市场动态”。

声明说:“委员会讨论了当前银行业的状况,并指出,尽管一些机构面临压力,但美国银行体系仍然健康和有弹性。”“理事会还讨论了各成员机构为监测金融发展而进行的努力。”

此次会议没有提供其他细节。

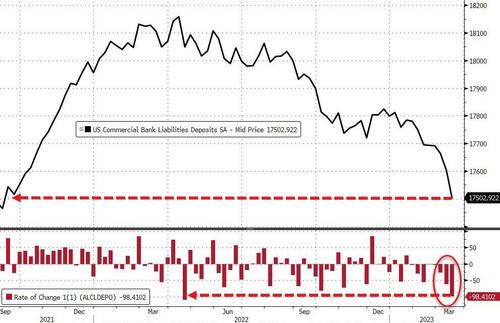

该声明于周五股市收盘后不久公布,与此同时,美联储的新数据显示,截至3月15日当周,银行客户总计从账户中提取了984亿美元。

(图源:彭博社)

这足以覆盖硅谷银行(Silicon Valley Bank)和签名银行(Signature Bank)突然倒闭震动整个行业的那段时期。

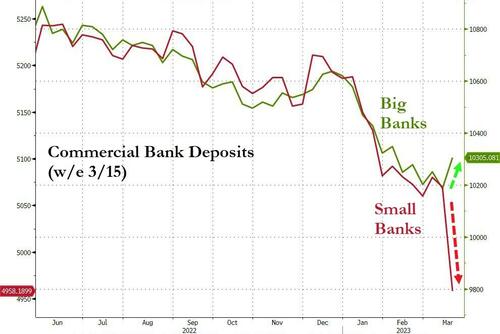

这些提款使存款总额降至略高于17.5万亿美元,约占总存款的0.6%。小银行的存款减少了1200亿美元,而25家最大公司的存款增加了近670亿美元。

(图源:彭博社)

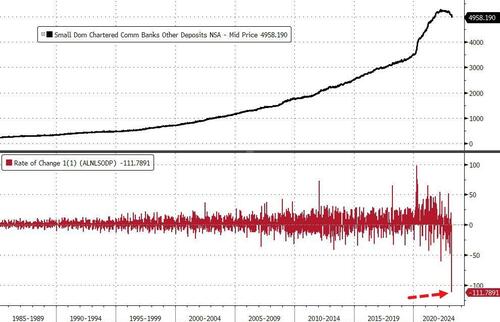

根据美联储周五发布的数据,在过去一年左右的时间里,存款一直在稳步下降,自2022年2月以来减少了5824亿美元。

所谓的“其他”存款(不包括定期存单等到期账户)减少了782亿美元,至15.7万亿美元。与一年前相比,储蓄和支票账户等流动性更强的存款下降了6.1%,为上世纪70年代初以来的最大降幅。

-- 经季节性调整的银行信贷增加了735亿美元,达到17.6万亿美元;

-- 包括金库现金以及存款机构和美联储到期余额在内的总资产增加了4305亿美元,达到23.2万亿美元,为自疫情爆发以来的最大增幅;

-- 总负债飙升逾4120亿美元,至21.1万亿美元;

-- 商业和工业贷款——被认为是经济活动的衡量标准——增加了200亿美元,达到2.83万亿美元。

在其它地区更具吸引力的利率推动下,金融机构已经出现了存款的稳步外流。当人们对银行系统的担忧开始迅速蔓延时,提款也开始迅速蔓延。许多储户涌入货币市场基金。根据美国投资公司协会(Investment Company Institute)的数据,在截至3月22日的当周,超过1170亿美元流入这些账户。

在硅谷银行和其他几家银行倒闭之后,美联储对美国各银行的每周报告突然成为市场和经济的一个关键数据点。尽管信贷市场的担忧仍在加剧,政策制定者本周还是连续第九次上调利率,以遏制仍然居高不下的通货膨胀。

美联储在为期两天的会议结束后在华盛顿发表声明称:“美国银行体系稳健而有弹性。”但它警告称,“最近的事态发展可能导致家庭和企业信贷状况收紧,并对经济活动、就业和通胀构成压力。”这些影响的程度尚不确定。”

针对银行倒闭,美国当局采取了非常措施,为银行引入了新的担保机制,以提振人们对金融体系的信心。这些担保机制的规模预计将足以保护整个国家的存款。

四家银行在短短11天内迅速倒闭,令投资者感到震惊。初步迹象显示,银行收紧了放贷标准,以寻求支撑自身财务状况,从而遏制了有助于润滑经济增长的贷款流动。

“这完全改变了我们之前看到的情况,”花旗集团(Citigroup Inc.)首席执行官弗雷泽周三在华盛顿经济俱乐部(Economic Club of Washington)的一次活动上接受凯雷集团(Carlyle Group Inc.)联合创始人鲁宾斯坦采访时说。

“有几条推文,然后这件事的发展速度比历史上发生的要快得多。坦率地说,我认为监管机构在迅速做出反应方面做得很好,因为通常情况下,会花更长的时间来做出反应。”

美联储最新数据显示,截至3月15日当周,银行贷款总额增加了634亿美元,至12.2万亿美元。

国内最大的25家银行约占贷款总额的五分之三,但在包括商业房地产在内的一些关键领域,规模较小的银行是最重要的信贷提供者。

涌向现金

硅谷银行破产后,美联储为需要流动性的银行提供了额外的支持。周四公布的另一项数据显示,银行从两家新机构总共借款1650亿美元,显示资金紧张加剧。

总之,紧急借款的激增在短短几天内为美联储的资产负债表增加了大约4400亿美元的储备,扭转了去年6月推出的量化紧缩政策所造成的收缩。

在注入支持之前,银行持有的现金资产(占总资产的比例)已降至三年来的最低水平。

美联储关于商业银行资产和负债的报告被称为H.8,包括按目的地(如消费者、房地产和商业贷款)分列的信贷细目,以及基于银行规模的分类。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26