欧美银行业恐有“大麻烦”!四张图告诉你:市场压力指标正在发出警报

#银行业危机#FX168财经报社(香港)讯 投资者对全球银行业危机的担忧仍在继续蔓延,他们正密切关注着显示压力如何波及市场和银行体系的指标。

其中许多指标仍在发出警报,但尚未超过2020年新冠疫情引发的市场动荡期间的水平。尽管瑞银(UBS AG)在国家支持下收购了瑞信(Credit Suisse),但瑞信部分债券持有人的损失加剧人们对更广泛银行资本的担忧。

围绕美国银行业的不确定性也很高。陷入困境的地区性银行第一共和银行(First Republic Bank)股价周一(3月20日)再度暴跌47%,此前标普全球(S&P Global)下调了第一共和银行的评级。尽管上周获得300亿美元的救助,但市场仍对该银行的流动性感到担忧。

以下是投资者正在关注的一些市场压力指标:

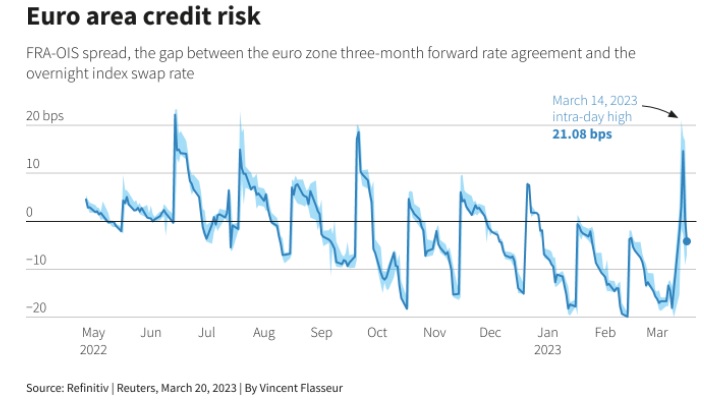

衡量欧元区银行体系信贷风险的指标——FRA-OIS息差上周触及去年7月中旬以来的最高水平,但已从这一高点回落。

但这一衡量欧元区三个月远期利率协议与隔夜指数掉期利率之差的息差仍相对较高,在-1个基点左右,显示市场对金融市场压力的担忧挥之不去。

(图片来源:路透社)

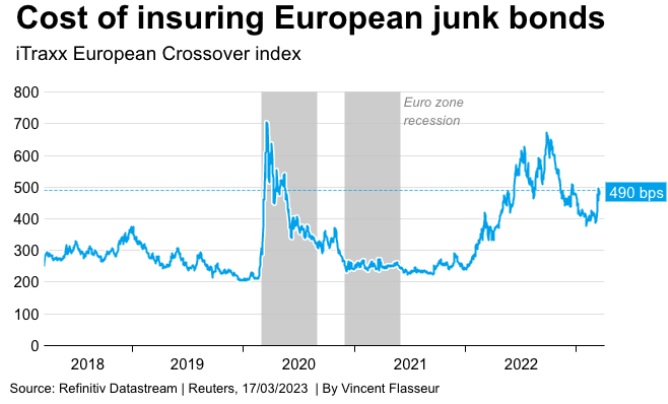

欧洲垃圾债券风险敞口的保险成本周一升至逾516个基点,为11月中旬以来最高。

因大西洋两岸的银行动荡对高风险资产造成了冲击,自3月7日以来,这一保险成本已上升逾130个基点。

(图片来源:路透社)

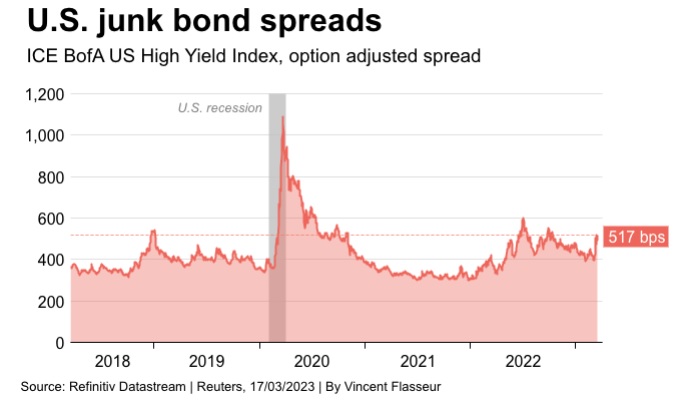

根据洲际交易所美银美国高收益指数(ICE BofA US High Yield Index),垃圾债券息差——即投资者持有高风险债券相对于美国国债的溢价——上周升至520个基点,为去年10月以来最高。

根据ICE美银美国企业指数(ICE BofA U.S. Corporate Index),投资级信用息差上周升至164个基点,为去年10月以来最高。投资级信用息差显示,投资者持有高评级公司债较较安全的美国国债所要求的溢价。

(图片来源:路透社)

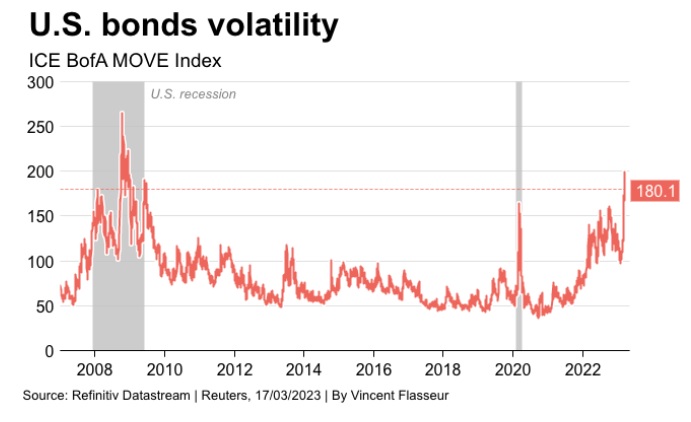

与此同时,上周美国国债市场的剧烈波动打击了投资者,加剧了投资者的不安情绪。

因银行业的困境迫使投资者降低对美联储未来数月加息力度的看法,衡量美国国债预期波动率的ICE BofAML MOVE指数上周升至金融危机以来最高水准。

目前还不太确定美联储在周二和周三的会议结束时会就未来货币政策走势发出什么样的信号,许多人认为,美国国债波动性不太可能在短期内减弱。

(图片来源:路透社)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47