通胀意外传来好消息!小数据也能掀起大波澜 美元急坠近100点、黄金美股比翼双飞

FX168财经报社(北美)讯 周二(10月11日),在市场走势相对平静之际,纽约联储最新公布的数据显示消费者通胀预期下降至一年低点,这刺激美元加速走低,现货黄金暴拉至1680美元上方,美股三大股指由跌转涨。眼下,市场正密切关注定于周三公布的美国PPI以及定于周四公布的美国CPI数据。

消费者通胀预期降至一年低点 美联储官员“鹰”声依旧

随着美联储加息在美国经济中站稳脚跟,9月份通胀预期和家庭支出增长前景大幅下降。

纽约联储最新的消费者预期调查显示,消费者预计一年后的通胀率为5.4%,为一年来的最低水平,较8月份的5.75%有所下降。

(图源:纽约联储消费者预期调查)

这一水平在6月份达到6.8%的峰值,此后随着美联储连续加息总计3个百分点,这一水平一直在下降。市场普遍预期美联储将继续加息,直到将通胀率降至2%的长期目标。

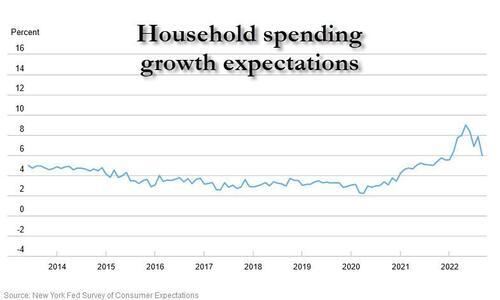

尽管通胀的短期前景正在改善,但受访者也表示,他们预计明年家庭支出将增长6%,较8月份7.8%的预期大幅下降。这是今年1月以来的最低水平,也是2013年6月以来的最大单月跌幅。

(图源:纽约联储消费者预期调查)

物价涨幅接近40多年来的最高水平,在一定程度上限制了消费者。美国经济分析局的数据显示,8月份经通胀调整后的个人消费支出仅增长0.1%,而储蓄率则有所下降。

受访者对未来三年通胀的预期值略有上调,上调至2.9%,较8月份上升0.1个百分点。五年预期中值升至2.2%,上升了0.2个百分点,但更接近美联储的目标。

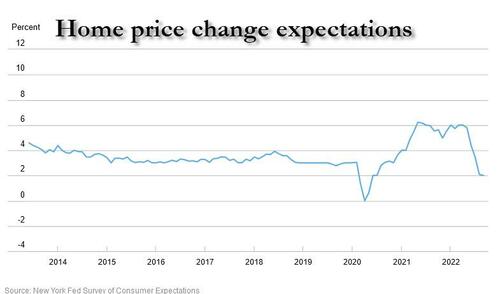

在调查的其他地方,受访者表示,他们预计房价只会上涨2%,为自2020年6月以来的最低水平,反映出房地产市场正在放缓。消费者预计汽油价格将上涨0.5%,食品价格将飙升6.9%,较8月份的调查结果足足上涨了一个百分点。

(图源:纽约联储消费者预期调查)

这些数据发布之际,美联储正寻求遏制由供应链堵塞等大流行相关因素推动的生活成本飙升。前所未有的财政和货币刺激水平也导致通胀飙升。美联储已经改变轨迹,大举提高利率并开始减少其8.8万亿美元庞大资产负债表上债券投资组合的规模。

克利夫兰联储主席梅斯特日内表示,官员们需要继续提高利率,在努力抗击几十年来最严重的通胀之际,不能自满。

梅斯特周二在为纽约经济俱乐部的一个活动准备的讲话中说:“鉴于目前的通货膨胀水平、它的广泛性质和它的持久性,我认为货币政策将需要变得更加严格,以便将通货膨胀推向2%的可持续下降路径。”

她表示,美联储官员必须权衡收紧力度过大和力度不足的风险,但“在这个时候,更大的风险来自收紧力度过小,以及允许非常高的通胀持续存在并嵌入经济中。”

美联储官员正在迅速提高利率,以努力抑制接近40年来最高水平的通货膨胀。政策制定者似乎准备在下月初开会时连续第4次加息75个基点。

美联储9月21日发布的预测中值显示,官员们预计基准利率将在今年年底升至4.4%,明年年底升至4.6%,高于目前3%-3.25%的目标区间。

市场走势:美元短线急跌 黄金美股拔地而起

美国股市周二反弹,扭转了早些时候的跌势。投资者期待本周晚些时候公布的关键通货膨胀数据和企业财报,这些数据将为美联储提供有关美国经济状况的更多最新信息。

标普500指数现上涨0.17%,在盘中早些时候触及2020年11月以来的最低水平后反弹。纳斯达克综合指数也从52周低点反弹,上涨0.20%。道琼斯指数上涨292点或1%,主要受安进公司以及沃尔格林Boots联盟股价上涨提振。

(标普500指数30分钟走势图,来源:FX168)

债券价格也下跌,美国10年期国债收益率接近4%这一关键水平。收益率在周二早盘回吐涨势,10年期国债收益率上涨约1个基点,至3.894%。

与此同时,投资者正期待关键的通胀数据,这些数据将说明美联储将以多大力度加息以抑制通胀。周三美国将公布生产者价格指数(PPI),周四将公布9月消费者价格指数(CPI)。周五公布的9月零售销售数据将进一步反映消费情况。

摩根大通首席执行官戴蒙(Jamie Dimon)周一警告称,美国可能会在未来“6到9个月”陷入衰退,并表示标普500指数可能会再下跌20%,这取决于美联储推动经济软着陆还是硬着陆。

鉴于上周就业报告发布后,美联储转鸽的可能性似乎已不大,在周四的CPI数据公布前,投机者正面临高风险。摩根大通交易部门表示,对于股票市场来说,只要CPI升幅比前值8.3%高,就会是个大麻烦。“感觉又会出现一天跌5%的情形,”Andrew Tyler等人周一在报告中写道,并指出标普500指数9月13日下跌4.3%,当时8月份的通胀数据高于预期。

“这是一个糟糕的股市环境,它正在努力应对经济走弱、盈利不确定性以及美联储的紧缩政策将持续多久的问题,以及投资者极度厌恶风险的心理带来的情绪问题,”The Bahnsen Group的首席投资官David Bahnsen在周二的一份报告中说。

他补充说:“我们相信,美联储将再加息一到两次,直到联邦基金利率达到4%,然后暂停加息,届时美联储将评估已经造成的损害。”

本周也开启财报季。本周五,全球最大的四家银行(摩根大通、富国银行、摩根士丹利和花旗)将发布季度收益报告。

汇市方面,美元周二重返9月触及的多年高位附近,因对升息和地缘政治紧张局势的担忧令投资者不安,日元则徘徊在上月引发汇市干预的水准附近。

强劲的美国就业市场数据以及周四公布的通胀数据将维持在高位的预期,几乎粉碎了有关2023年底之前利率不会维持在高位的押注,并推动美元升向上月触及的2002年高点。

俄罗斯周一向乌克兰多个城市发射了大量导弹,以报复连接俄罗斯和克里米亚的刻赤大桥发生爆炸。这也损害了投资者的风险偏好。

荷兰国际集团(ING)外汇策略师Francesco Pesole表示,受乌克兰冲突升级以及美国对中国出台新的半导体出口管制措施影响,规避风险情绪占据上风。

“本周美联储会议纪要和美国CPI将对强化美联储的鹰派预期非常重要,并可能继续支撑美元,”Pesole补充道。

美市盘中,美元指数自高位持续回落并刷新日低至112.54,较日高113.50回落近100点。

(美指30分钟走势图,来源:FX168)

美元/日元触及145.86,略低于日本政府三周前出手支撑日元之前触及的24年低点145.90。

日本内阁官房长官松野周二重申了政府的干预意愿,称他们将“对过度的外汇波动采取适当措施”。

近几周,市场对干预的担忧帮助日元走强,但随着日元跌回数十年低点,分析师正密切关注日本央行是否会再次出手干预。

荷兰国际集团的Pesole称,“要判断日本央行将在何种程度上进行干预并不容易。”

“主要是看日元贬值的有序程度,”Pesole补充道,不过他怀疑日本央行是否会接受美元/日元升至150。

贵金属方面,随着美元回落,现货黄金短线迅速上涨。

美市盘中,现货黄金短线突然加速上涨并刷新日高至1681.69美元,稍早触及10月3日以来的最低点1660.83美元。

(现货黄金30分钟走势图,来源:FX168)

自3月份突破2000美元这一关键关口以来,黄金已经下跌了近20%,因为尽管地缘政治不确定且最近股市暴跌,但大多数投资者转而寻求美元作为避险资产,黄金这一避险资产并没有闪耀光芒。

FXTM市场分析经理Lukman Otunuga在市场评论中表示:“本周金价的走势很可能受到周四美国通胀数据的影响。”

他说:“几乎可以肯定,火热的CPI报告将强化大举加息的押注,最终推高美元和美国国债收益率,这对黄金不利。”“这样的发展可能会将贵金属的价格拉低至1655美元、1615美元和1600美元。”

但Otunuga表示,“若通胀报告逊于预期,可能为黄金多头提供反击空间,开辟升向1700美元心理水准的路径。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56