“通胀40年新高”日子真的快要结束了!

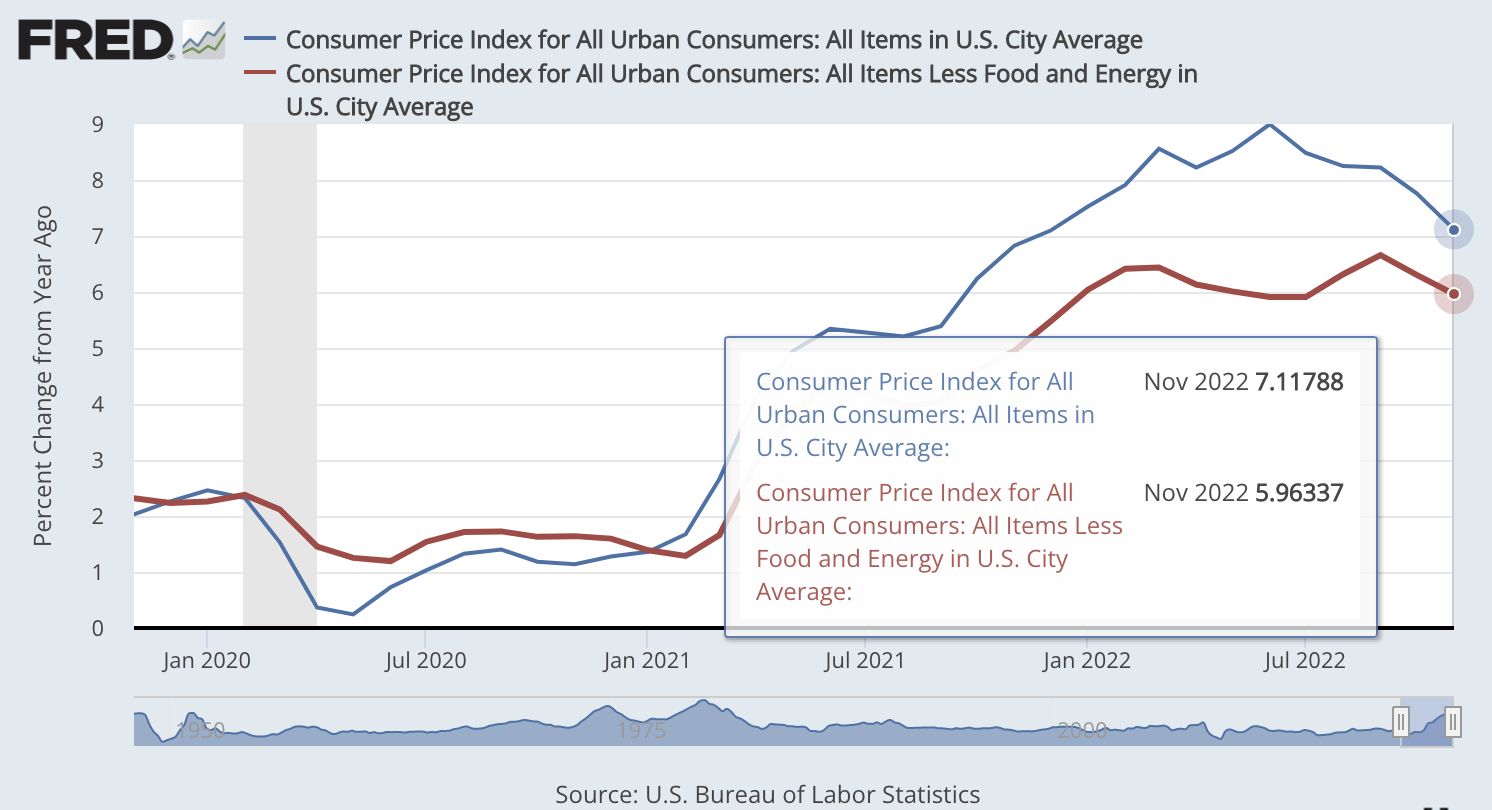

FX168财经报社(香港)讯 在夏季达到40年来的高点后,美国政府周二表示,11月份消费者通胀率较上年同期放缓至7.1%,较10月份放缓至0.1%。美国价格上涨现在正稳步放缓。尽管通胀正在放缓,但价格仍然很高,尤其是食品和许多服务。市场很好奇,通胀是怎么回事?

通货膨胀数据低于经济学家的预测,在今天美联储宣布利率之前进一步增强了相对乐观的情绪。消费者价格趋于平稳向美联储发出信号,表明它可能会开始降温,因为历史上大规模的加息一直在放缓经济。美联储主席鲍威尔预计今天将加息50个基点,低于前四次会议宣布的75个基点。

美国劳工统计局昨天报告称,由于美国消费者价格较上月仅上涨0.1%,11月份通胀继续放缓。与一年前相比,11月份物价上涨7.1%,这实际上是年度通胀连续第五个月下降。最近几个月,通胀从商品转向服务。总的来说,这意味着商品和天然气的价格上涨速度低于外出就餐、旅游、医疗保健、金融服务和酒店等价格。二手车、家具和电器的价格有所下降。

食品价格是个例外,受价格上涨的鸡蛋、蔬菜和鸡肉的推动。Nationwide首席经济学家Kathy Bostjancic指出,核心商品价格一旦排除食品和能源,持续在急剧放缓。但不包括能源在内的服务价格,一直保持在40年来的高位附近。

是什么导致通货膨胀放缓?

根据AAA的数据,平均汽油价格已从6月份的每加仑5美元跌至每加仑3.26美元,低于一年前的平均水平。供应链混乱也即将结束,港口已清理船舶积压,从亚洲运输集装箱的成本已恢复到大流行前的价格。美联储一系列激进的加息也通过使借贷变得更加昂贵,而对价格造成下行压力。

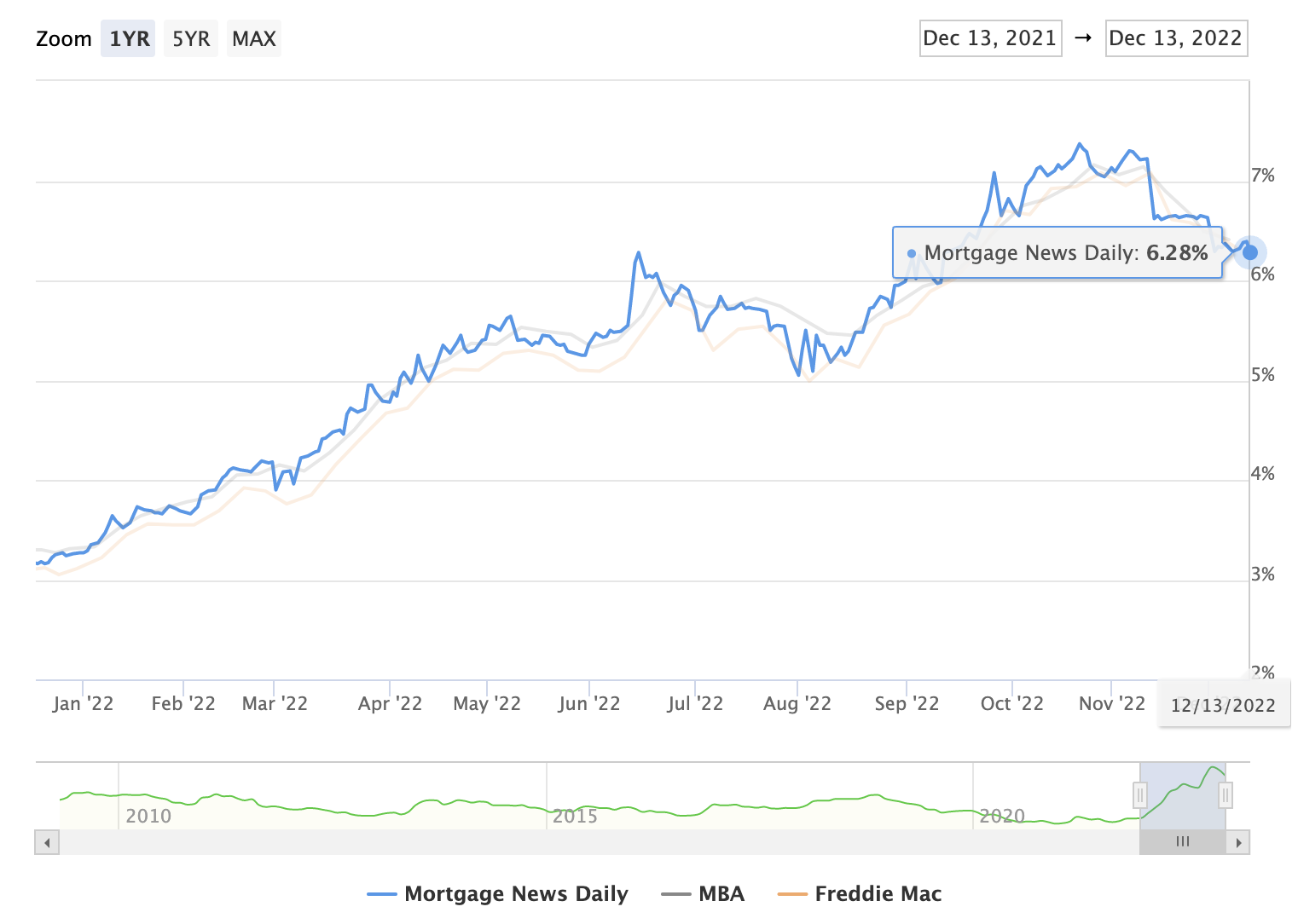

美国抵押贷款利率从峰值下降1.125%

去年的这一天,抵押贷款机构将借款人的30年期固定抵押贷款利率锁定在3.125%。然后,过热的通货膨胀助长2022年抵押贷款利率的大幅飙升,利率在2022年10月20日达到7.375%的峰值。现在,随着通货膨胀降温,今天的抵押贷款利率比那个峰值低大约1.125%,市场可以在图中看到这种抵押贷款利率趋势。

(来源:The Basis Point)

蓝线是消费者价格指数(CPI),该指数在6月份达到9%的峰值,然后连续五个月下降至11月份的7.1%,今天的读数为7.1%。为了使其通胀斗争制定利率政策,美联储更关心红线,即核心CPI,它不包括波动较大的食品和能源价格。

核心CPI在9月达到6.6%的峰值,然后在过去两个月中的每个月都下降到今天11月的6%读数。大约0.625%的抵押贷款利率下降,从7.375%的峰值到今天的6.25%范围,是在11月10日报告的10月核心CPI下降后发生的。自那时以来,抵押贷款利率一直在走低,比峰值利率再降低0.5%。

(来源:美国劳工部网站)

6%的核心CPI仍大大高于美联储2%的目标,因此预计他们将在我们进入2023年时继续提高隔夜银行间贷款利率,并在我们进入2023年时保持利率较高。但抵押贷款利率仅受美联储行动的影响,而不是由美联储设定。抵押贷款利率由抵押债券交易决定,交易员总是在美联储行动之前进行交易。

如果抵押债券交易员相信美联储将战胜通货膨胀,他们就会抬高抵押债券的价格,从而压低利率。美联储的下一个主要行动是明天的2022年最终利率政策决定。预计美联储将使用强有力的抗通胀措辞来鼓励市场,包括抵押债券交易员,不要超前于预期的美联储行动。

我们还可以预期美联储不会像最近四次每次加息75个基点那样大幅上调隔夜银行间拆借利率,所有这一切都意味着购房者将在2023年看到较低的利率,并且房价下跌的幅度可能没有某些头条新闻所声称的那么严重。因此,购房者不应期望房价触底,因为较低的利率会吸引更多购房者回来。

同样,卖家不能指望房价会停止下跌,或立即恢复大幅上涨。因此,与2020年和2021年相比,买家在2023年与卖家的谈判权应该更大。随着这种情况的发生,美国当地市场的买卖双方将出现甜蜜点。#2023年前景展望#

为什么服务价格涨幅高于商品价格?

部分原因是新冠大流行时代的持续转变,当时数百万美国人远离餐厅、推迟假期并停止去音乐会或电影院。现在,随着新冠疫情的消退,人们再次通过旅行和外出就餐来弥补失去的时间。

与此同时,健身车、家具和汽车等商品的支出在大流行期间飙升,但现在正在下降。与此同时,健身车、家具和汽车等商品的一些经济学家指出,工资上涨是服务成本增加的主要原因,因为雇主将更高的劳动力成本转嫁给了消费者。

其他人则表示,公司已经看到消费者在最近几个月愿意接受越来越高的价格。随着运输等成本的下降,企业并不总是将这些节省的费用转嫁给消费者。

“如果公司没有感受到压力并且不需要打折,他们就不会,”Bostjancic说。“他们已经获得了一定的定价权,这对底线有利。他们获利颇丰,他们希望尽可能长时间地保持这种定价权。只要消费者能承受这些价格,他们就不会改变。”

这对利率意味着什么?

在某些方面,美联储比服务业通胀更适合对抗商品通胀。当人们购买家电、汽车或家具等昂贵物品时,他们通常会借钱购买。高利率增加了借贷成本,从而减缓了这些购买。美联储影响服务价格的途径不太明确。

因此,虽然商品部门的通胀正在放缓,但服务部门的通胀可能更加顽固。随着人们花掉在大流行期间积累的积蓄,需求可能会放缓。但在这些储蓄显着耗尽或债务达到无法控制的水平之前,支出可能会继续。

也就是说,美联储的基准短期利率会影响整个经济体的贷款利率,中央银行已经通过收紧货币政策显着削弱了房地产市场。鲍威尔明确表示,美联储将在周三开会时以较小幅度上调关键利率。在连续四次上调0.75个基点后,投资者预计美联储将加息0.5个基点。#美联储政策转向#

通货膨胀将何去何从?

鲍威尔曾表示,一直是通货膨胀主要驱动因素的住房成本应该在明年开始放缓,包括租金。EY-Parthenon首席经济学家格雷戈里·达科(Gregory Daco)表示,通胀背后的势头将在2023年继续放缓。

“我们预计未来12个月商品和能源价格方面将面临持续的下行压力,”Daco说。“在服务方面,我们预计压力会有所减轻,随着时间的推移,对旅行和休闲的需求会减少。”他预测住房成本也将面临下行压力。

通胀率能降到多低呢?

美联储设定将年平均通胀率保持在2%左右的目标。在大流行来袭之前,通货膨胀率一直很低,以至于央行甚至难以将其提高到2%。过低的通货膨胀会导致人们推迟购买,如果他们认为他们可以在以后以更低的价格购买产品的话,就会减缓经济增长。

一些经济学家现在暗示,美联储将无法在短期内再次将通胀率降至2%。相反,他们可能会得出结论,认为略高一些的通胀目标更为现实。

如果通胀正在放缓,为什么它仍然感到痛苦?

主要是工资跟不上物价,低收入家庭在住房、燃料和食品上的支出高得不成比例,受到的打击最为严重。工资跟不上物价,低收入家庭在住房、燃料和食品上的支出高得不成比例,受到“面对通货膨胀,我们并不平等,”Daco解释说。“如果有的话,通货膨胀往往会加剧不平等。”

这些因素可能导致“K型”复苏,其中经济不同部分的表现像字母K的手臂一样分化。在这种情况下,经济的某些部分可能会经历强劲增长,而其他部分则继续下滑。

“这是一种财富效应,”Nationwide的Bostjancic补充说。“中高收入家庭拥有更多与大流行病相关的储蓄。与其他收入群体相比,他们总是有更多的缓冲来抵御经济低迷。”

Bostjancic指出,低收入和中等收入家庭可能已经耗尽了他们的储备,现在缺乏储蓄来应对更高的价格和更高的借贷利率。“尽管他们看到了工资增长,但仍落后于通货膨胀,”她说。“所以我们看到越来越多的人转向信贷。我们没有看到完全拖欠,但人们拖欠付款,这表明消费者有压力。”

经济衰退的风险仍然存在吗?

Daco表示,经济衰退不会在短期内迫在眉睫。“我们已经看到美国消费者和企业高管的韧性,”他说。“公司还没有进行大规模裁员。截至目前,我们还没有陷入衰退,但在招聘和购买决策方面,我们看到了更多的犹豫和谨慎。”

如果物价增长继续放缓,并且美国财政部长特伦(Janet Yellen)最近关于到明年年底通胀“大幅降低”的预测成为现实,那么美联储或许能够实现其遏制通胀的长期尝试不会引发经济衰退。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47