贝莱德“三见”美国证监会!比特币现货ETF新修订:华尔街银行数万亿美元更易入场

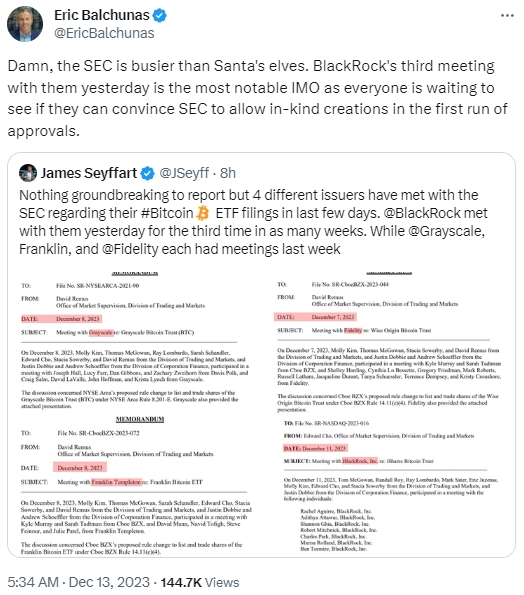

FX168财经报社(香港)讯 管理着全球9万亿美元的美国资管巨头贝莱德(BlackRock)在周一(12月11日)与美国证监会第三次见面协商,尽管当前比特币现货ETF未有任何重大突破,但此次贝莱德提交的修订文件引起瞩目,因为它将有利于华尔街银行的数万亿美元更容易入场。

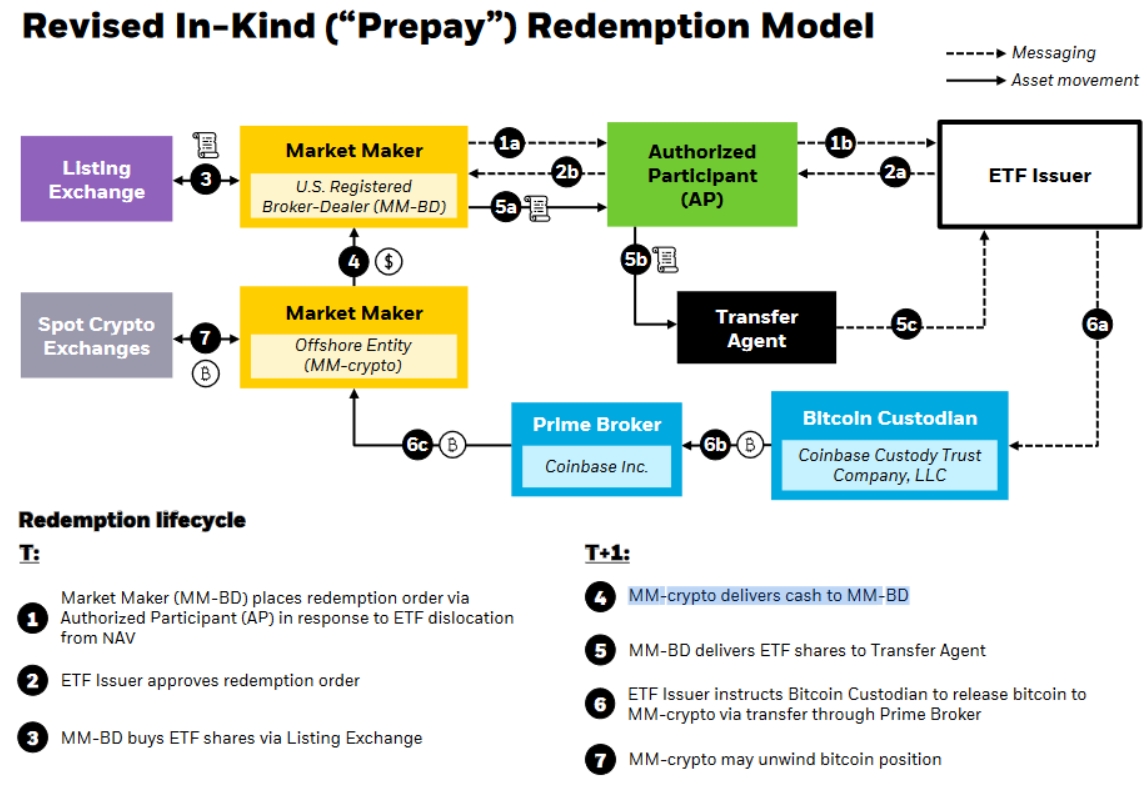

CoinTelegraph报道称,贝莱德新的实物赎回“预付”模式,将允许摩根大通或高盛等银行巨头充当该基金的授权参与者,从而使他们能够规避无法直接在资产负债表上持有比特币或加密货币的限制。

贝莱德的6名成员和纳斯达克的3名成员在11月28日与美国证监会举行的会议上,提出了这一新模型,并且引起加密社区的广泛讨论。

如果获得批准,此举可能会改变资产负债表达数万亿美元的华尔街银行寻求参与的游戏规则,因为许多受到严格监管的银行本身无法持有比特币。

根据修订后的模式,应付账款(AP)将现金转移给经纪交易商,经纪交易商随后将现金转换为比特币,然后由ETF的托管提供商存储。在贝莱德案例中,托管商即美国最大合规交易所Coinbase存储。

新的结构还可以将风险从参与者身上转移开,并将其更多地交给做市商。

(来源:CoinTelegraph)

贝莱德表示,新模型还提供了“对市场操纵的卓越抵抗力”,这也是美国证监会多次拒绝之前所有比特币现货ETF申请的主要原因之一。

此外,贝莱德声称新的ETF结构将加强投资者保护,降低交易成本,并提高更广泛的比特币ETF生态系统的“简单性和协调性”。

根据美国证监会最近提交的一份文件,贝莱德周初第三次会见了美国证监会主席根斯勒(Gary Gensler)领导的监管机构。

(来源:Twitter)

贝莱德和纳斯达克于11月28日与美国证监会举行第二次会议,这是其11月20日与证券监管机构首次会议的后续行动,当时贝莱德和纳斯达克提出了其最初的实物赎回模式。

美国证监会必须在1月15日之前,对贝莱德比特币现货的申请做出决定,最终截止日期为3月15日。

与此同时,彭博ETF分析师预测,美国证监会将在1月5日至10日期间对几个待决的比特币现货ETF申请人做出决定。

Grayscale、Bitwise、VanEck、 WisdomTree、Invesco Galaxy、Fidelity和Hashdex等其他金融公司,也在这些日期之间等待美国证监会的决定。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26