今天是星期五13号,投资者希望不会因此带来坏运气,因为华尔街正努力在本周实现全线收涨。

在连续两个月初出现动荡之后,股票市场再次回暖,特别是部分大型科技股的反弹以及下周美联储开始降息周期前债券收益率的下降推动了这一势头。

标准普尔500指数在过去四个交易日内上涨了3.46%,其中英伟达上涨了15.9%,距离7月中旬的历史最高点仅差1.3%。

所有这些迹象或许表明,关注市场反向信号的重要性。

根据Bespoke Investment的学术型市场观察员和数据分析师的说法,尽管市场情绪看似下滑,最近的反弹却依旧出现。

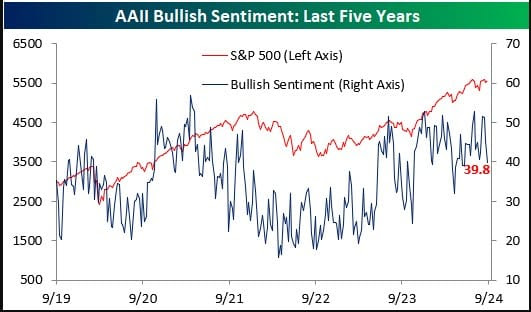

Bespoke分析了美国个人投资者协会(AAII)的最新报告,该报告是一个每周的情绪调查,由于已经持续了35年以上,因此备受重视。

Bespoke指出,在最近看涨情绪超过50%之后,本周的AAII看涨情绪读数急剧下降至39.8%,表明调查参与者变得更加谨慎。

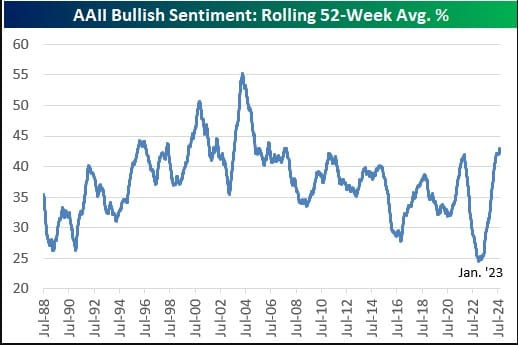

接下来,Bespoke查看了AAII看涨情绪的52周滚动平均值,这提供了一个更加平滑、长期的情绪读数。

第二张图表显示,2022年底和2023年初时,个人投资者的看涨情绪达到了有史以来的最低点,恰恰是在股市从残酷的熊市转为牛市的时候。

Bespoke指出:“事后来看,那一时期的低迷情绪实际上是投资者看涨的最佳时机,鉴于自那时以来市场表现出色。”

他们还说:“这就是为什么情绪读数被认为是反向指标的原因。市场高涨时投资者往往过于乐观,而市场下跌时则过于悲观。”

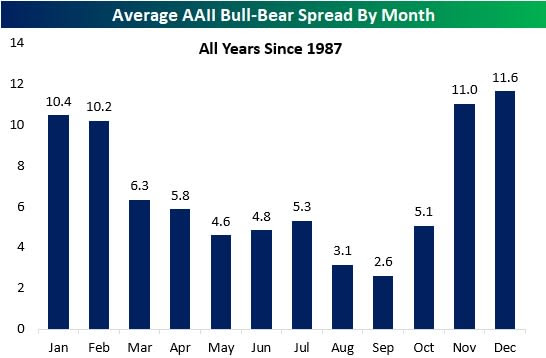

可以更进一步分析。最后一张图表显示了AAII看涨和看跌情绪读数的历史差异(月度),其中较高的显示表示投资者更为看涨,而较低的显示则表明投资者较为悲观。

如图所示,9月份的牛熊情绪差值在历史上最为微弱。“这并不令人意外,因为9月份历来是股市表现最差的月份,但这再次凸显了投资者情绪的反向特性,”Bespoke表示。

然而,尽管9月份表现不佳,它为第四季度铺平了道路,而第四季度历来是全年最强劲的时期。

“鉴于市场长期以来一直在上涨,9月的疲软应被视为增加股票敞口的有利时机,而不是转向更加悲观的时候,”Bespoke总结道。