美联储会议后股市上涨或为抛售火上浇油?

FX168财经报社(北美)讯 尽管股市在上周美联储期待已久的降息之后出现上涨,但伴随上涨的也是一丝不安感。

野村证券跨资产策略师查理麦克埃利戈特(Charlie McElligott )在一份报告中写道,美联储降息幅度超过会议召开一周前的预期,“对左尾的担忧会自我实现右尾的结果”,并且它“将市场推离衰退交易,转而屈服于软着陆”的预期。

麦克埃利戈特表示,市场认知的这种变化反过来又导致被迫重新承担风险和抢占头寸。有些是机械性的,杠杆交易所交易基金跨产品购买,而市场超额承销基金则被迫重新买入看涨空头头寸。其他在 8 月波动性飙升后降低风险的投资者现在不得不以创纪录的高点买入——在竞争激烈的总统选举、不确定的宏观经济形势和即将来临的企业盈利的情况下,这是一个令人不安的前景。

麦克埃利戈特表示:“大规模的重新定位最终会为下一次波动奠定基础。”他补充说,在某种程度上,更多的风险承担需要下行对冲,这反过来会使期权市场的交易商定位变成“加剧市场糟糕事件的催化剂”。

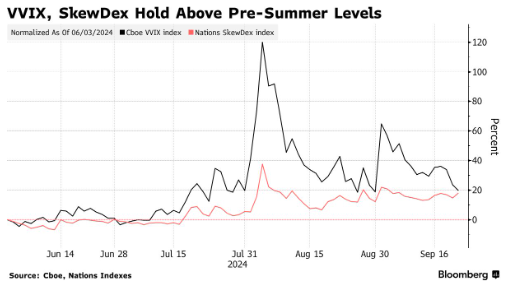

(图源:彭博社)

波动性和倾斜度指标中存在对冲迹象,表明尽管美联储决定后美国股市指数上涨至历史高位,但投资者愿意为保护而付出更多代价。芝加哥期权交易所 VVIX 指数(衡量通常用于防范大幅抛售的 VIX 期权波动性)仍比 6 月初的水平高出约 20%。而衡量看跌期权相对成本的 Nations SkewDex 也处于高位。

尾部风险对冲的其他迹象包括,投资者开始买入芝加哥期权交易所波动率指数看涨期权和看涨价差期权(尤其是 85 和 90 看涨期权)以及标普 500 指数看跌价差期权。美联储会议召开前,非商业净空头 VIX 头寸为 2019 年以来最小。

对冲活动的增加——在保护个人投资者的同时——可能导致期权交易商的伽马值减少,迫使他们出售更多期权以在市场大幅下跌时保持平衡。

(图源:彭博社)

美联储此次降息半个百分点引发了一个问题:市场对硬着陆的担忧(在8月份的抛售中体现得最为明显)是否足以促使政策制定者大幅降息并重申软着陆的说法,而美联储此举是否是被迫的?

尽管市场中的所有技术细节都在发挥作用,但关于利率可以降到多低以及降息实际上能产生多大的刺激作用的争论才刚刚开始。

贝伦贝格银行经济学家霍尔格·施密丁写道:“我们仍然认为,到 2025 年,各国央行的宽松空间将比他们和许多投资者认为的要小。持续宽松的财政政策、持续的潜在通胀压力和结构性劳动力短缺都是不应大幅降息的原因。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38