17.69万亿美元!美联储重磅警告:美国家庭债务很快陷入严重危机……

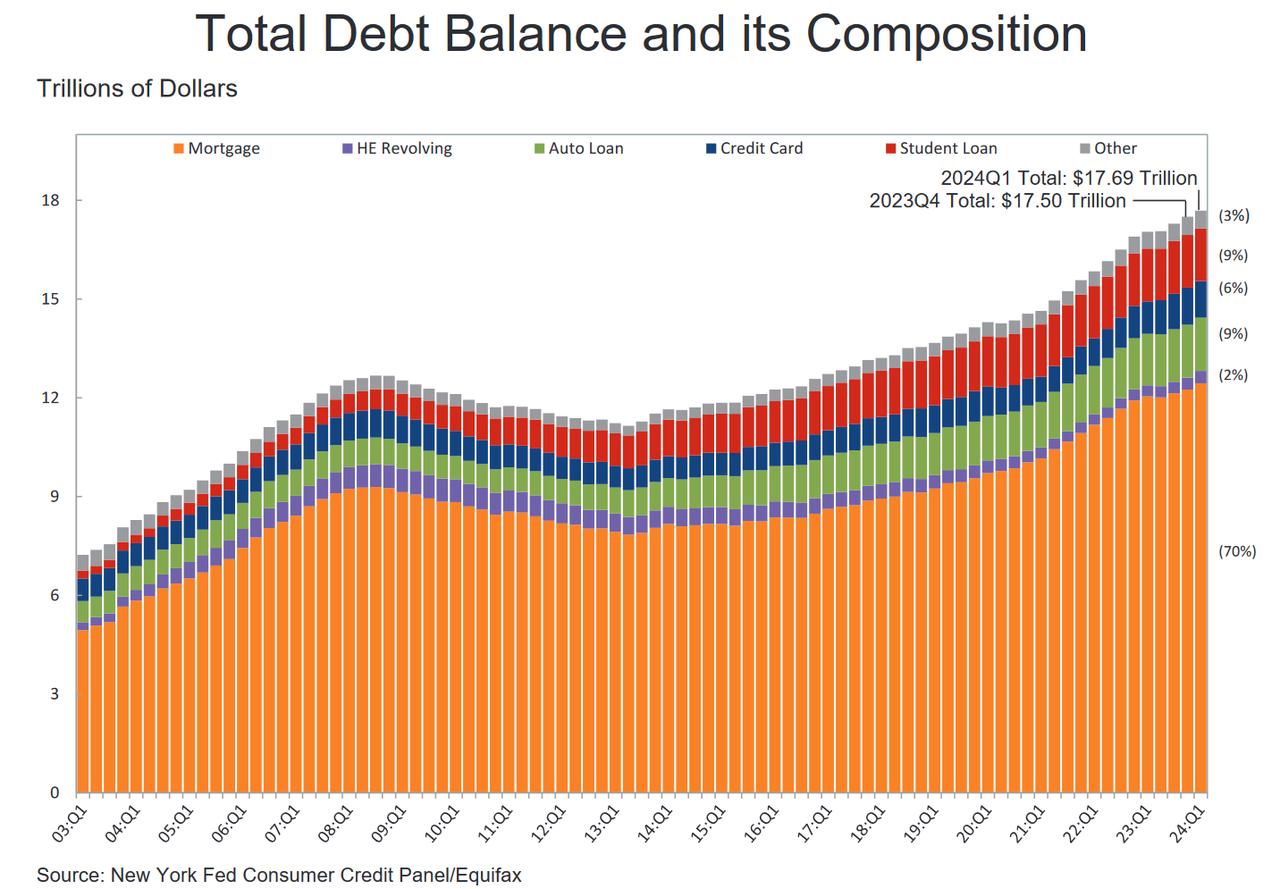

FX168财经报社(亚太)讯 纽约联储表示,今年第一季末,美国家庭债务达到创纪录水平,更多借款人难以跟上。纽约联储家庭债务和信贷季度报告显示,美国家庭债务总额升至17.69万亿美元,较第四季增加1840亿美元,即1.1%。这表明了美国消费者正在变得疲软,虽然尚未陷入危机,但很快就会陷入危机。

(来源:ZeroHedge)

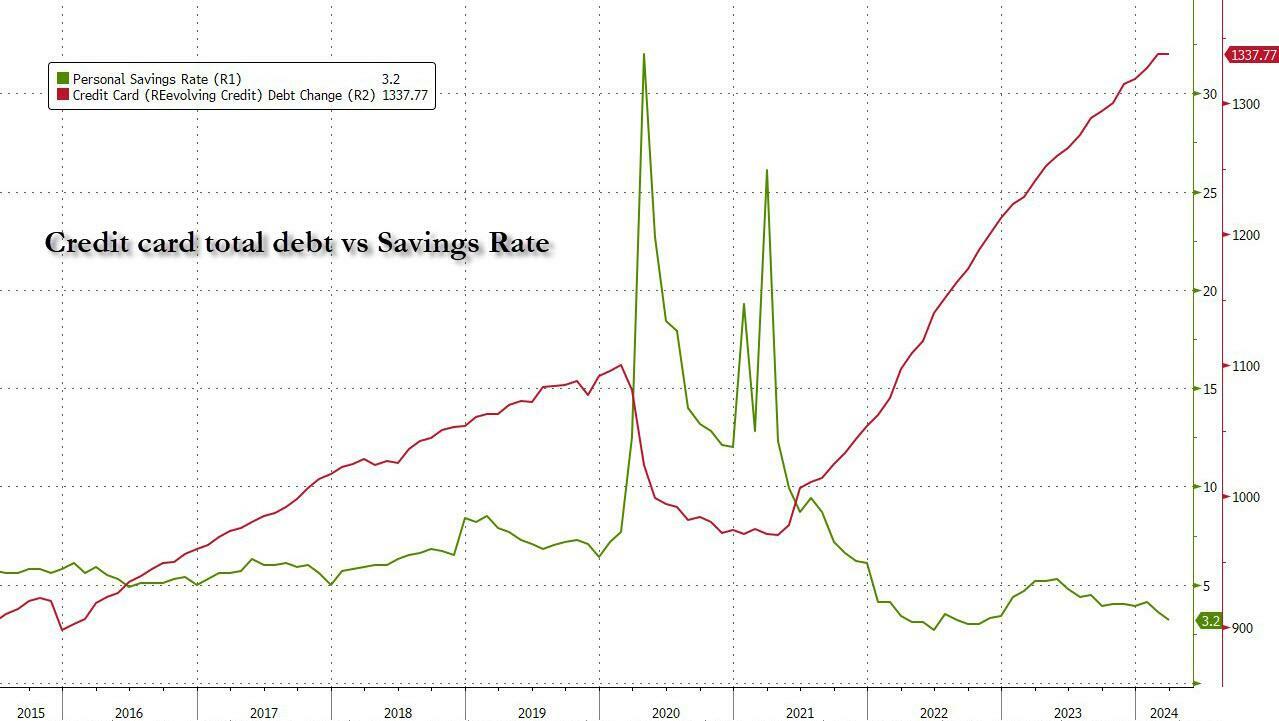

在美联储上周发布的涵盖3月份的最新月度消费者信贷报告中,消费者债务总额创下历史新高。另外,美国个人储蓄率暴跌至创历史新低。而纽约联储的报告,提供了市场一个更清晰画面。

(来源:ZeroHedge)

自新冠大流行以来,消费者增加了3.4万亿美元的债务,而增加的债务意味着更高的利率。

由于信用卡利率和信贷总额都处于历史最高水平,这些数据证实了在通货膨胀加剧的时代,美国家庭面临着越来越大的财务压力。食品和租金等必需品价格的持续上涨使家庭预算紧张,迫使人们用信用卡借款来支付必需品。

报告显示,2024年第一季信用卡债务总额为1.12万亿美元,该数字与纽约联储上周报告的月度印刷数据不同,后者要高得多,越来越多的借款人拖欠债务。尽管该数据集略有下降,但该数字符合消费者支付假期期间债务的季节性模式。正如彭博社指出的那样,信用卡余额较2020年第一季增长了近25%。

Bankrate高级分析师泰德·罗斯曼(Ted Rossman)在给客户的报告中写道:“信用卡余额通常会在第二季和第三季上升,然后在第四季假期前后往往会飙升。由于通货膨胀和利率可能保持在高位,信用卡余额很有可能在2024年晚些时候飙升至新高。”

与此同时,纽约联储经济学家在一篇博客文章中警告说:“面临财务紧缩的消费者可能会用尽信用卡并拖欠付款,与未来拖欠率密切相关的一个可观察因素是信用卡使用率。”

纽约联储家庭和公共政策研究部区域经济负责人Joelle Scally表示:“2024年第一季,所有年龄段的信用卡和汽车贷款严重拖欠率继续上升。越来越多的借款人错过了信用卡付款,这表明一些家庭的财务困境日益恶化。”

截至3月份,3.2%的未偿债务处于某种拖欠阶段。美联储表示,这一数字仍比2019年第四季低1.5个百分点,但所有产品类型的拖欠转换率均有所上升。而且新冠疫情之前的利率也降低了约5%。

圣路易斯联储的经济学家在另一篇文章中指出,在与大流行相关的政府援助计划将信用卡拖欠率推至异常低的水平之后,信用卡拖欠率正在恢复到历史上较为正常的水平。

他们补充说,“目前的信用卡拖欠水平高于大流行前的水平,这表明大流行之前开始的趋势已经加速”。

美国上季约有121000名消费者的信用报告中添加了破产标志,约4.8%的消费者在第三方催收中持有部分债务。值得注意的是,目前正在催收的消费者数量是有记录以来最高的。这意味着,一旦拖欠债务的列车最终离开车站,债权人开始收取收入,第三方催收的债务金额将超出预期。

知名金融博客ZeroHedge写道:“我们正在实现这一目标的最明显迹象是,使用超过60%信贷的借款人陷入拖欠的速度比大流行之前更快,这是信用卡拖欠率上升的主要原因。去年,与使用超过90%信贷的借款人相关的余额中,约有1/3出现拖欠,而疫情爆发前这一比例约为25%,也就是1/4。”

这里最引人注目的是,尽管所谓的学生贷款还款暂停期已经结束,但似乎不仅没有人偿还学生贷款,而且债务发行人甚至懒得偿还拖欠债务。

数据还显示信用卡使用率存在很大差异,大约1/6的信用卡用户使用了至少90%的可用信用额度。另外11%的人使用了60%到90%的可用信贷。

美联储研究人员发现,年轻借款人和收入较低的借款人比年龄较大的借款人和收入较高的借款人更容易面临财务压力,因为他们可能拥有更多的可用信贷。纽约联储研究人员在博客文章中写道:“千禧一代是唯一一个拖欠率超过大流行前水平的群体。”

美联储报告显示,上季6.9%的信用卡债务出现严重拖欠,高于一年前的4.6%。对于18至29岁的信用卡持有者来说,9.9%的余额存在严重拖欠。

汽车贷款拖欠率也更高,因为2023年平均每月汽车付款跃升至738美元。目前,近2.8%的汽车贷款拖欠时间为90天或以上,相当于超过300万辆汽车。汽车贷款是继抵押贷款债务之后的第二大债务类别,未偿还金额为1.62万亿美元。

最大的家庭债务是住房债务。占总数的70%以上。这些债务表现良好,但房主越来越多地以房屋净值贷款的形式利用其积累的房屋净值,同时,由于利率飙升,新抵押贷款发放量已跌至接近历史最低水平。

这也意味着,丧失抵押品赎回权开始增加。

与此同时,美国新增了约160亿美元的房屋净值贷款,这是2008年以来的最大增幅,过去一年增加了370亿美元。房主拥有约5800亿美元的未偿还房屋净值信贷,为约15年来的最高水平。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26