超罕见脱钩!美联储调查与PMI数据“完全相反” 美媒:历史证明结局并不好……

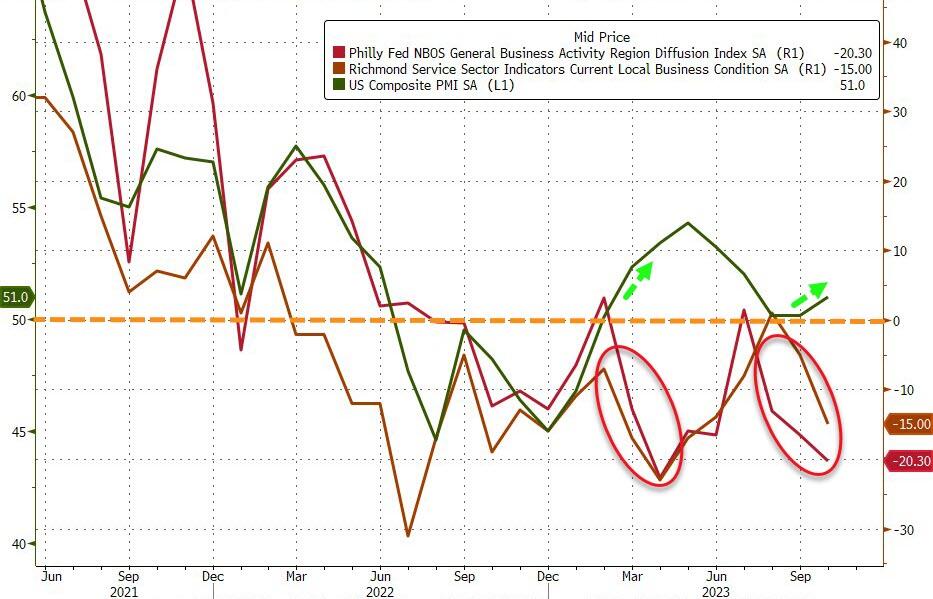

FX168财经报社(香港)讯 美国10月份标普制造业和服务业采购经理人指数(PMI)皆高于预期,尽管本月硬数据受到重创,但它们均回升至50以上进入扩张。然而,许多地区美联储调查显示情况完全相反,显示随着商业前景下滑,物价上涨。美媒对此发出警告称,市场以前就曾见过这种脱钩情况,但当时的结局并不好。

10月份标准普尔全球制造业PMI为50,高于预期的49.5,较之前的49.8有所上升。服务业PMI也高于预期,为50.9,而预期为49.8,高于之前的50.1。与此同时,美国国债收益率不断上升,2年期和5年期利率分别升至5.10%和4.81%,10年期国债收益率小幅回落至4.81%。

(来源:ZeroHedge)

里士满联储公布的数据显示,服务业企业对当地商业状况变得更加悲观,该指数从9月的-5降至10月的-15,预期当地商业状况指数也有所下降,从9月的4降至10月的-22。

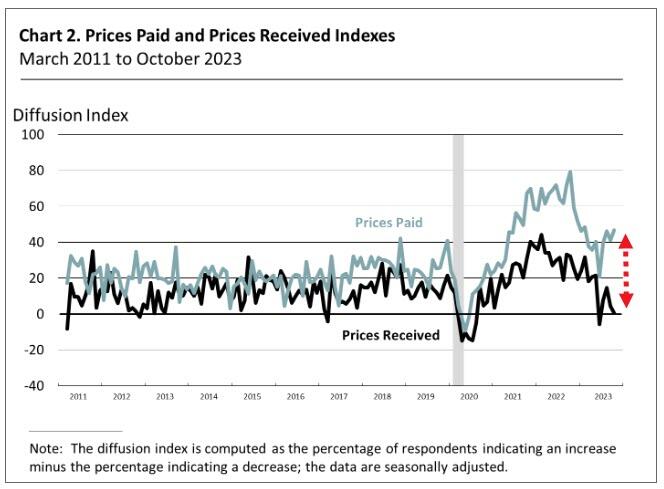

此外,支付价格的平均增长率有所增加,受访企业预计在未来六个月内增加支出,对未来收入和需求的预期指数也显着下降。

因此,从这里可以看出,该地区增长放缓和价格上涨,与标准普尔PMI数据完全相反。

费城联储服务调查甚至更丑陋,10月份支付价格指数上涨5个点,至46.6,因为近47%的公司报告支付价格上涨。更糟糕的是利润率,收到的价格下降了4个点,至0.5。

(来源:ZeroHedge)

新订单指数本月下跌7点至-16.1,抵消了上月的涨幅,并连续第五次出现负值,而销售/收入指数则连续第三次下跌。

“总结而言,预计2024年资本支出减少的公司比例高于增加的公司比例,让我们看看这一切是什么样子的,”ZeroHedge评论并附上图表。

(来源:ZeroHedge)

文章中如此评论:“我们以前见过这种脱钩,但当时的结局并不好。”

摩根大通首席执行官杰米·戴蒙(Jamie Dimon)周二警告称,锁定经济前景存在危险,特别是考虑到美联储等央行近期糟糕的表现。

在其他地区联储方面,费城联储对未来出货量/资本支出的预期接近“雷曼兄弟以来最差”水平。纽约联储调查发现家庭犯罪预期激增,这是自2020年4月新冠危机以来最糟糕的情况。达拉斯联储9月调查显示滞胀威胁,警告前景黯淡。

美国有线电视新闻网(CNN)引述一些分析师表示,美联储对经济的影响并不像以前那么深远。他们表示,当然,当美联储宣布新的政策决定时,市场仍将做出剧烈反应,但对股价和通胀的持久影响正变得越来越受到抑制。

在美联储政策引发的18个月的过山车之旅之后,投资者已经做好了再次变得无聊的准备。

美国消费者价格指数自2022年6月飙升至9%以上以来,已显着减速,尽管近期随着不稳定的天然气和食品价格小幅走高,通胀再次回升。 但排除食品和能源,所谓的核心消费者物价指数(CPI)为4.1%,是两年来该指标的最低年增长率,但仍高于美联储2%的最终目标利率。

经济学家称,通胀不再被视为紧急问题。这意味着美联储感受到的通过激进的、经济上痛苦的加息来快速稳定价格的压力较小。

“一旦通胀率降至 5% 以下。它从头条新闻中消失了,”约翰·霍普金斯大学经济学家兼央行学者劳伦斯·鲍尔表示。“人们又开始担心预算赤字、气候变化或其他公共问题。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26