“市场押注降息押错了”!全球最大资管公司:只有出现这一幕 美联储才可能降息

FX168财经报社(香港)讯 因担心银行业危机席卷市场,交易员押注美联储今年可能降息,贝莱德(BlackRock Inc.)策略师却持不同观点,他们认为只有在出现严重信贷紧缩时,美联储才有可能降息。

全球最大资产管理公司贝莱德称,美联储将继续提高利率。贝莱德青睐与通胀挂钩的债券,认为市场错误地预期,随着美国经济滑向衰退,美联储降息已迫在眉睫。通胀挂钩债券是一种为价格上涨提供对冲的证券。

贝莱德投资研究所(BlackRock Investment Institute)以Wei Li为首的策略师团队在一份客户报告中写道,这次情况有所不同,因为美联储及其同行已经明确表示,银行业遭遇的麻烦不会阻止他们对抗通胀的努力。

这些策略师表示:“我们预计今年不会降息——这是央行在衰退袭来时急于拯救经济的老套路。我们认为遏制通胀将进入一个更加微妙的新阶段:减少抗击力度,但仍不会降息。”

贝莱德的观点与道明证券(TD Securities)和双线资本(DoubleLine Capital)等同业的观点相左,后两者认为,随着经济衰退风险增加,美联储认为需要继续加息的看法是错误的。

本月美国几家银行的倒闭和瑞士信贷(Credit Suisse Group)的危机迫使全球重新思考货币政策的前景,同时引发10多年来美国国债收益率的最大波动。

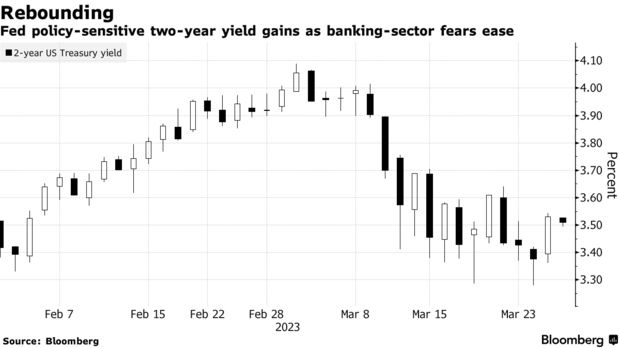

随着围绕银行业危机蔓延的不安情绪缓解,美国两年期国债(对美联储政策变化最为敏感的证券之一)收益率周一从接近今年最低的水平反弹。

(图片来源:彭博社)

投资者已重新消化美联储在5月加息25个基点的预期,但他们也押注市场尚未完全走出困境,并预期年底前有可能降息约75个基点。

周二在亚洲市场,两年期美国国债收益率回落6个基点至3.93%。

最近的经济数据证实了贝莱德的观点,即美联储可能“低估了劳动力市场吃紧导致通胀的顽固程度”。美国此前公布2月核心消费者物价指数(CPI)意外超出预期,而纽约联储的研究发现,通胀持续的时间似乎将超过此前预期。

贝莱德策略师认为,只有在出现最严重的信贷紧缩,导致经济出现比预期还要更严重的衰退时,美联储才有可能降息。

贝莱德正维持对发达市场股票的“低配”评级,以反映其市场观点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33