美国银行存款继续外逃 美联储仍在输血 这回倒霉的是“大银行”!

FX168财经报社(香港)讯 尽管美国地区银行股连续多日走高,让市场开始猜测银行业危机已经远去。然而美联储最新公布的的数据显示,美国银行存款连续第三周下降至近两年来的最低水平,延续了长达一年的下滑趋势,且银行贷款变化不大,归咎于投资者仍将资金投入货币市场基金以寻求更高的回报。同时,美联储为银行的输血远未结束,为应对硅谷银行破产,紧急推出的融资工具银行定期融资计划(BTFP)提供贷款激增至 870 亿美元,而通过贴现窗口共提供贷款降至 90 亿美元。#银行业危机#

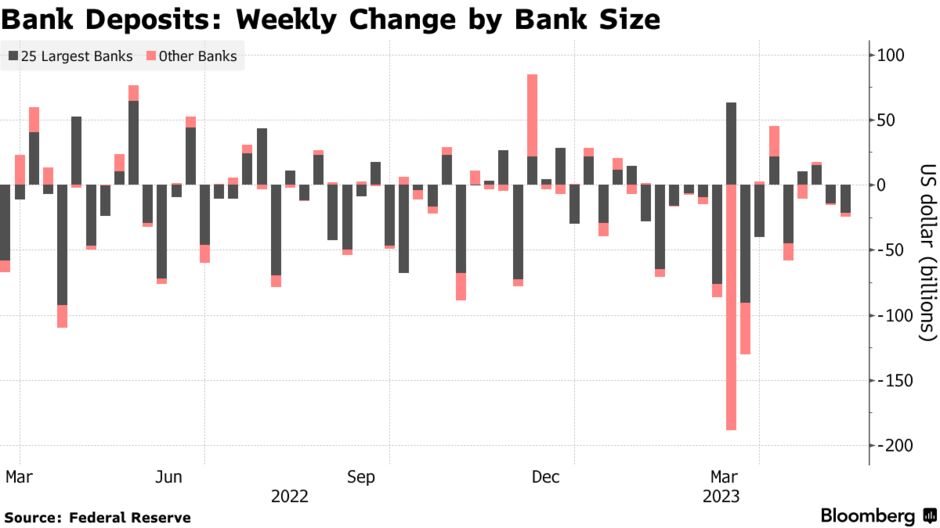

根据美联储周五(5月19日)公布的季节性调整数据,截至 5 月 10 日当周,商业银行存款减少 264 亿美元至 17.1 万亿美元,关键是下跌主要发生在大型银行;在未经调整的基础上,存款在前一周增加 665 亿美元后减少了 570 亿美元。其中,大型银行的存款减少了 216 亿美元,占最近一周下降的最大份额。

再来,经季节性调整后,商业银行贷款减少了 33 亿美元;在未经调整的基础上,贷款和租赁减少了 174 亿美元。报告还显示,住宅房地产贷款经季节性调整后下降了 26 亿美元,商业地产贷款则略有上升。消费贷款也较前一周有所增加,而商业和工业贷款下降了 35 亿美元。最大的 25 家国内银行占贷款的近五分之三,尽管在一些关键领域,如商业房地产,较小的银行是最重要的信贷提供者。

(来源:彭博社、美联储)

而货币市场基金出现持续资金净流入,反映出投资者忧虑银行业危机带来的银行存款风险,从而将资金趋向于安全性更高的货币基金。周四(5月18日)美国投资公司协会的数据显示,货币市场基金延续前一周趋势,规模继续扩大。截至5月17日当周,约有 136 亿美元资金涌入美国货币市场基金,将货币市场基金规模推升至 5.34万亿美元的历史新高。在过去三个月内,货基规模已增加超 5200 亿美元。

为了衡量美国信贷状况,经济学家正在密切关注美联储所谓的 H.8 报告,该报告提供了美国所有商业银行的每周总资产负债表估计。最近几个月,多家国内资产总和超过 5000 亿美元的美国银行倒闭。

与此同时,美联储为银行的输血远未结束,截至 5 月 18 日当周,美联储未偿贷款总额为 961 亿美元,高于前一周的924 亿美元。其中,美联储为应对硅谷银行破产,紧急推出的融资工具银行定期融资计划(BTFP)提供贷款激增至 870 亿美元,而通过贴现窗口共提供贷款降至 90 亿美元,表明 BTFP 的参与度越来越高。#硅谷银行爆雷#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26