投资者看空股市!5.3万亿美元现金“流出”场外 关键调查信号:美股看跌情绪创30年最高

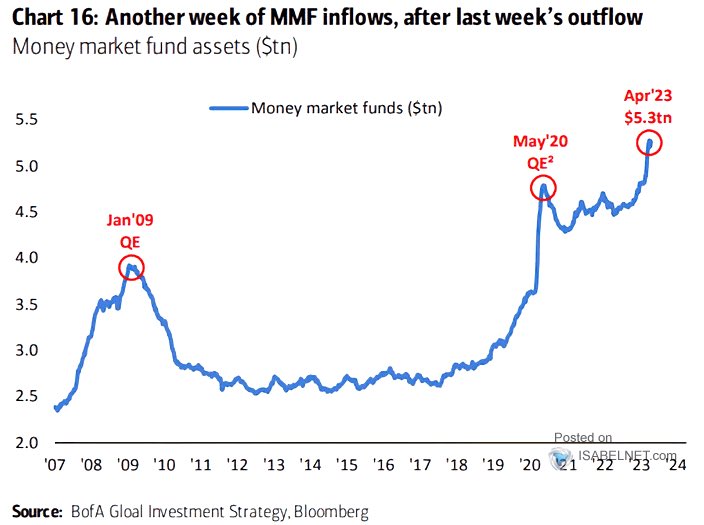

FX168财经报社(香港)讯 现金为王的时代降临,美国银行(BofA)报告货币市场基金资产已激增至创纪录的5.3万亿美元,过去十周流入量激增5880亿美元,而现金激增是在高利率和投资者对股市情绪低迷的共同作用下出现的。关键的AAII投资者情绪调查中,美股看跌情绪创下30多年来最高。这也意味着,大量现金流出美国股市,并在场外等候。

投资者正以创纪录的水平囤积现金,而且在高利率和投资者对股市情绪低迷的情况下,没有迹象表明这种趋势会逆转。投资者持有的现金激增之际,区域银行业危机引发了避险情绪,在这场危机中,拥有近5500亿美元总资产的三家银行在两个月内倒闭。

最近流入货币市场基金的资金流入量超过2008年雷曼兄弟倒闭后流入的5000亿美元资金,且大约是新冠大流行爆发期间涌入货币市场基金的1.2万亿美元资金流入量的一半。

Business Insider提到,投资者囤积现金的部分原因是为了利用略高于4%的高无风险回报率。另一个原因是投资者完全看空股票。

在AAII最近的投资者情绪调查中,该调查询问投资者他们认为股市将在六个月后出现什么情况,在过去一周中,看跌的回应激增至45%,这是这项调查已有30多年来历史最高读数,看跌反应的历史平均值为31%。

与此同时,只有24%的受访者看好股票,这表明在与持续的银行业危机相关的不确定性加剧的情况下,大多数投资者都在努力寻找将资金投资于股票的充分理由。

Fundstrat的Tom Lee对此表示赞同,也就是说,如果银行业危机继续失控。在周五的一份报告中,Lee告诉投资者,鉴于第一共和银行(First Republic Bank)最近倒闭,以及PacWest Bancorp和Western Alliance Bancorp的极端波动,“现在是争论增加风险的艰难时期”。

“这引发了太多的尾部风险问题,包括信贷紧缩、商业房地产和广泛的经济影响,”Lee继续补充说。然而,随着银行业出现企稳迹象且盈利结果好于预期,Lee仍然认为股市的风险/回报处于平衡状态。

如果银行业、经济和股市的持续发展好于预期,那么将有5.3万亿美元的巨额现金可以作为推动股市下一轮牛市的燃料。这是因为根据Lee的说法,过去几年积累的大部分现金都从股市撤出。

“自2019年以来,标准普尔500指数和纳斯达克股票的散户清算超过了散户的购买量,”Lee上周五(5月5日)引用高盛的数据表示。

“我认为股市与年前持平,市场情绪更糟,而且场外有更多现金。因此肯定会有流动故事可能展开,”Lee分析说。

他将标准普尔500指数2023年年底目标价定为4750点,比当前水平高出约15%。如果庞大的现金储备开始减少,投资者几乎没有选择将资金投入何处,而股市可能是首选。

(来源:Bloomberg)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47