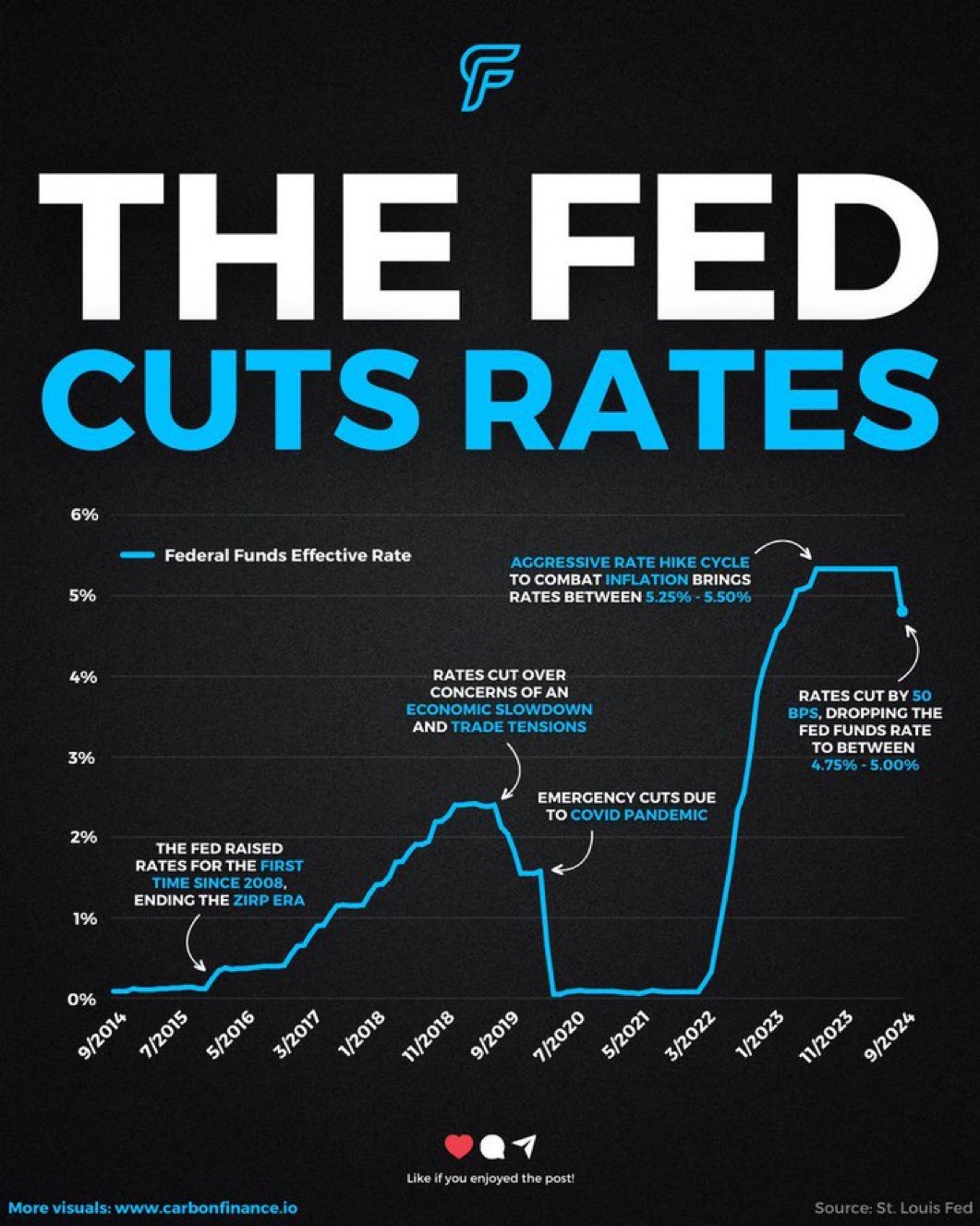

美联储“鹰派”的50个基点降息(如果可以这样形容的话)在股票和债券市场上引起了冷淡的初步反应,但周四早晨乐观情绪已经回归。

TS Lombard全球宏观董事总经理达里奥·帕金斯表示,他从未怀疑美联储主席鲍威尔有能力将这次半个百分点的降息解释为抗击通胀的“胜利之旅”,而非警告美国经济即将崩溃。

“重要的是要记住,我们今天的货币政策设置,是针对与当前情况截然不同的宏观环境制定的——当时通胀达到了50年来的最高水平,劳动力市场严重失衡,中央银行担心重蹈1970年代的覆辙。鉴于所有这些趋势的彻底逆转,美联储官员能够在不扰乱市场或引发不必要恐慌的情况下,证明50个基点降息的合理性是显而易见的,”他说道。

他补充称,美国不再需要“紧缩货币政策的紧急水平”,这对风险资产来说应是利好消息。

他表示,目前的经济和市场前景与1995年的情况类似。“当时是美联储希望实现的软着陆的典型例子,也是货币政策的‘中途校准’,而非彻底的货币政策逆转。央行在一段时间的刻意紧缩政策后,将利率下调至中性水平。”

帕金斯并不排除经济衰退的可能性,但认为即使出现也会很温和,因为目前缺乏严重的金融失衡以及有财政政策的支持:“我们认为投资者低估了美国经济的韧性,即使真的发生衰退,也很可能是历史上极为温和的。”

帕金斯表示,债券市场对货币宽松的预期过高。

“我们认为正在经历一个长期的债券熊市,这将在2020年代表现为收益率的低端不断抬高(即使货币政策在短期内已经超出这个轨迹),”他说。

对于股票市场,他仍然持建设性态度。他曾提出了一个他自创的衰退指标,被巧妙地称为“帕金斯法则”,法则指出,就业收缩而非失业率的逐渐上升,才是经济衰退的信号。

他表示,只有在就业数据转为负值时,投资者才应该抛售股票。

“记住,您不需要预测衰退来交易股票——您只需要在衰退过程开始时认清它,”他说。“鉴于投资者对美联储保护的信心,股市总是会在为时已晚之前给您一个退出风险资产的机会。”

周四开盘美股高开。

(市场观察)