硅谷银行“内幕”瞬间炸锅!一张数据图惊呆华尔街 美联储、美证监会和司法部紧急调查

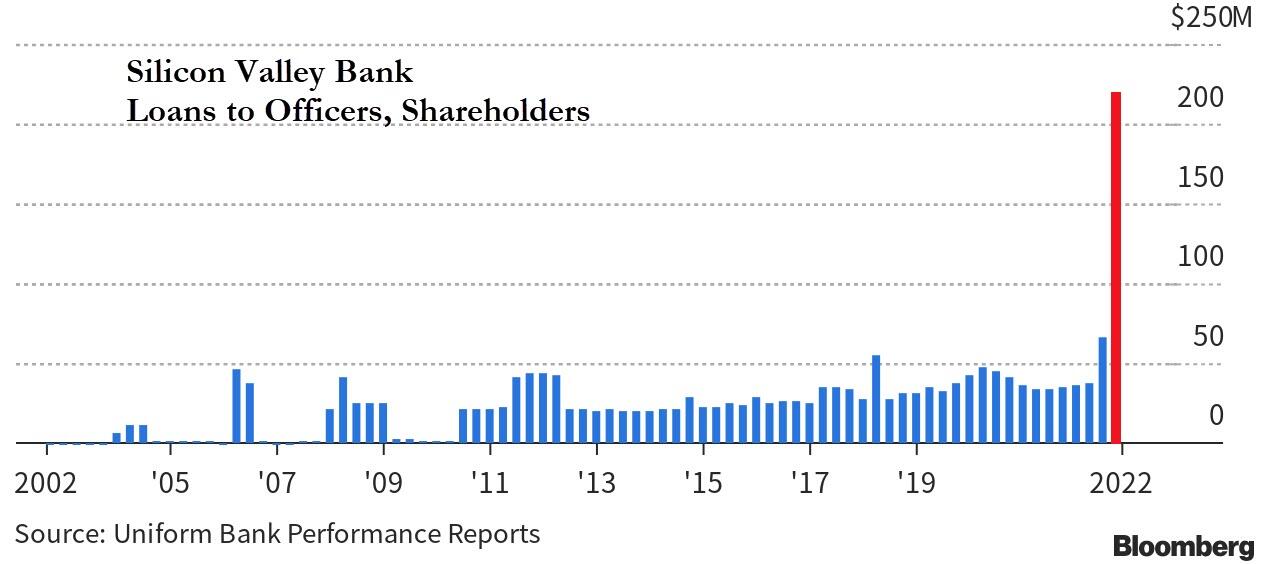

FX168财经报社(香港)讯 美国硅谷银行(SVB)爆雷倒闭,发生大规模存款挤兑和内部高管抛售大量股票。但一张数据图的曝光惊呆华尔街,在2022年最后三个月里,硅谷银行管理人员、董事和主要股东及其相关利益的贷款,竟比去年第三季增加两倍多,达到2.19亿美元,创下20多年来创纪录的贷款金额。消息一出,美联储、美国证监会和司法部紧急展开调查。

“我们的贷款组合的信用状况与大多数其他银行公司不同,”硅谷银行在其2022年年度报告中表示。“我们贷款组合的很大一部分由大额贷款组成,这可能会增加任何单个借款人违约对我们的影响。”

也就是说,任何单笔的大额借贷出现违约,硅谷银行很容易就会陷入流动性危机,此后的爆雷倒闭就是最悲观场景的真实示范。

彭博社指出,这是向内部人士发放的创纪录美元贷款,至少可以追溯到二十年前。

(来源:Bloomberg)

随着美联储和国会调查硅谷银行的倒闭,向高层人物提供的贷款激增可能会受到审查,这是美国十多年来最大的银行倒闭事件。该公司是本月倒闭的三大美国银行之一,在投资者和储户试图在一天内提取420亿美元,但未能筹集到资金来支撑其财务状况后倒闭。

华尔街许多问题浮现,硅谷银行管理人员、董事和主要股东及其相关利益的贷款,“究竟条款是什么,接收者是谁,抵押品是什么?”

ZeroHedge评论称:“但是遗憾的是,我们可能永远不会知道。”

“然而,我们确实注意到银行业高管可能面临严重的短缺。例如,如果贷款以硅谷银行股票作为抵押,这些股票现在一文不值,留下沉重贷款的最高管理层需要用现金偿还贷款,这些贷款不会随着银行的清算而消失。”

虽然没有证据表明存在不当行为,并且政府文件中也没有披露贷款的个人详细信息,包括姓名、用途和抵押品,但这一头条数据是监管小组的调查部分,该小组要求防止银行高管获得优惠待遇。

简单来说,政府报告没有披露贷款接受者或他们的目的,也没有关于与内部贷款有关的不当行为的指控。

美联储发言人表示,如果发现这些贷款存在问题,美联储将采取执法行动,或将违规行为提交给其他监管机构。

在监管机构于3月10日接管硅谷银行之前,它享有科技公司和风险投资公司首选贷款机构的声誉。美联储去年加息给该银行造成了损失,该银行的流动性被长期政府债券所束缚,在这种环境下它们会贬值。

硅谷银行倒闭前的母公司SVB Financial Group在其最新的代理声明中表示,它去年向关联方提供贷款,包括“我们的某些董事或其附属风险基金是受益所有人的公司”此类公司股权证券的10%或更多。

备案文件显示,该银行在正常业务过程中发放贷款,利率和抵押品与其他客户大约在同一时间收到的贷款相似。不过,根据单独的政府报告中数据显示,房地产和商业等其他类别的贷款增长速度远低于发放给内部人员的贷款,仅略高于3%。

随着银行的弱点曝光,对高管和其他高级人物的贷款激增。2022年年底,美联储审查员发现了一个关键问题:银行需要改进跟踪利率风险的方式。截至年底,硅谷银行在利率较低时增持的抵押贷款支持证券的未实现亏损约为150亿美元。

该银行还越来越多地将其贷款业务指向更大的借款人,包括其私募股权和风险投资客户。根据SVB Financial Group的2022年年度报告,该公司贷款组合中约有63%,即468亿美元是向至少收到2000万美元的客户提供贷款。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26