风光不再!明星基金经理失宠,投资者撤资1500亿美元

FX168财经报社(北美)讯 作为历史最悠久、最知名的对冲基金策略之一,在过去5年里,投资者撤资近1500亿美元,原因是他们厌倦了对冲基金无法在牛市中获利,也无法在低迷时期保护自己。

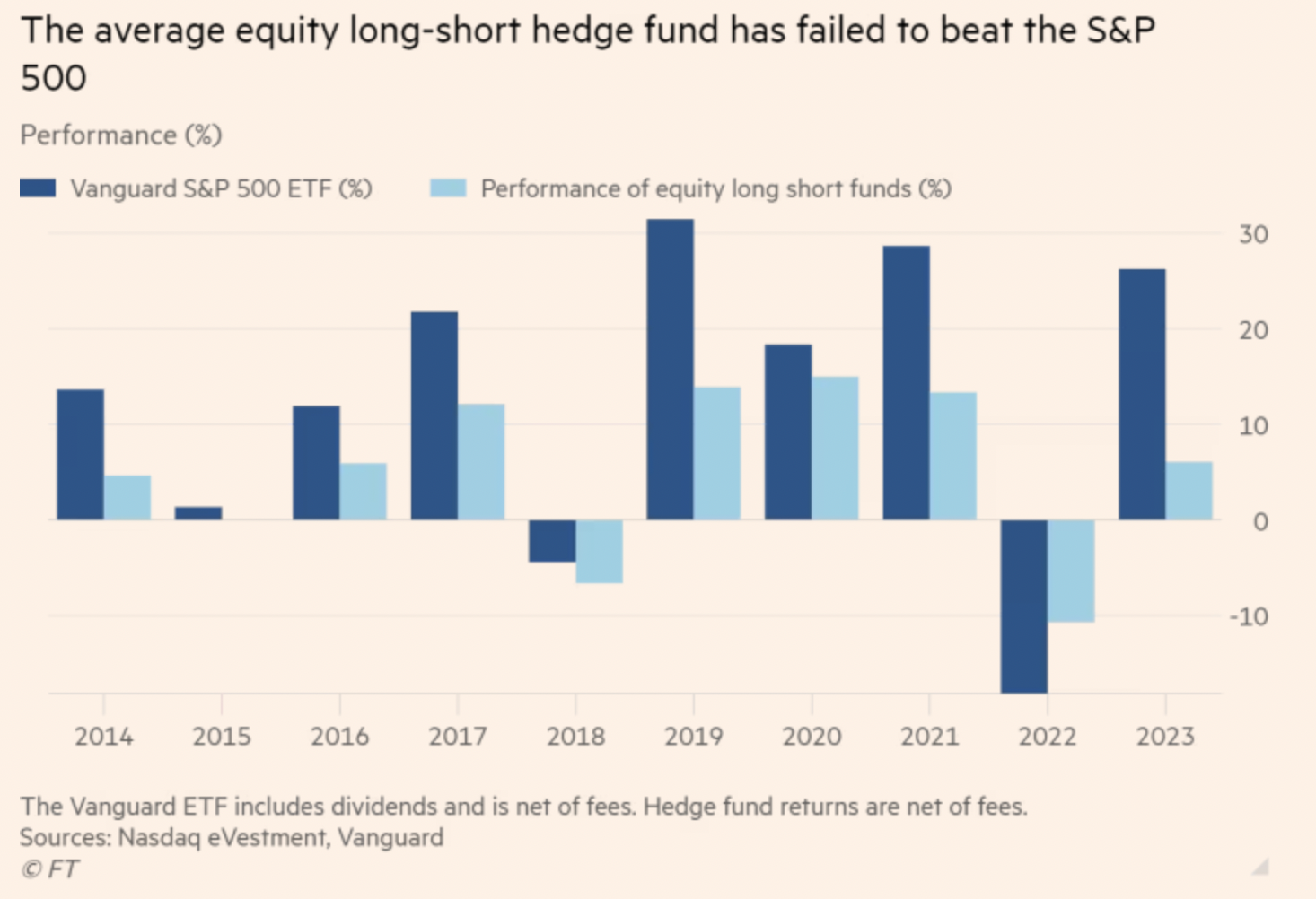

纳斯达克投资公司(Nasdaq eVestment)的数据显示,由于未能适应基本上由央行主导的市场,所谓的股票多空基金在过去10年里有9年的表现逊于美国股市。多空基金试图买入可能表现良好的股票,并做空表现不佳的股票。

糟糕的业绩和资金外流,标志着这种以明星选股者而闻名的策略已经过时。这些明星选股者包括Tiger Management的朱利安•罗伯逊、GLG的皮埃尔•拉格朗日和Egerton的约翰•阿米蒂奇。

对冲基金公司Trium的联席首席执行官唐纳德•佩珀(Donald Pepper) 管理着约17亿美元的资产。他表示:“10年前,人们常常谈论伟大的股票挑选者。虽然仍然有像克里斯·霍恩这样的明星级人物,但像他这样的人已经不多了。”

股票多空基金由投资者阿尔弗雷德•温斯洛•琼斯(Alfred Winslow Jones)于1949年首创,他被视为世界上第一个对冲基金经理。该基金旨在通过押注输赢股票来“对冲”整体市场波动。

根据数据机构HFR的数据,在1990年代的牛市期间,这种策略几乎每年都能实现两位数的收益,许多基金随后通过做空在泡沫破裂时严重高估的互联网公司而获利。在全球金融危机期间,例如Lansdowne Partners这样的基金通过对即将破产的英国贷款公司Northern Rock进行做空赌注赚取了数百万美元。

(2018年以来投资者撤资多空对冲基金,来源:纳斯达克投资公司)

但从那时起,许多基金就陷入困境,在央行购买债券和低利率主导的市场中陷入困境。与此同时,它们的表现严重落后于从牛市中获得巨额收益的廉价指数追踪基金。

根据英国《金融时报》对纳斯达克投资公司提供的数据进行的分析,10年前向多空股票对冲基金投入100美元的投资者,现在平均拥有163美元。如果他们投资Vanguard的标普500指数追踪基金,并将股息再投资,他们将拥有310美元。

“你不需要让你的对冲基金每年都跑赢标普500指数,但你确实希望它们在一段时间内跑赢,比如过去10年,”一位为对冲基金配置了数十亿美元资金的退休基金顾问表示。

知名基金遭受打击。在2022年的市场抛售中,一些所谓的“虎仔”(Tiger cubs),曾经在老虎基金工作,后自己创立对冲基金的基金经理们受到了重创。

《金融时报》在去年10月份报道了由前Lansdowne投资组合经理罗斯·特纳(Ross Turner)管理的伦敦对冲基金Pelham Capital数十亿美元的资金外流,而在2022年,《金融时报》曾披露了Roderick Jack和Marcel Jongen的Adelphi Capital将归还资本,并转变为家族办公室。

当Lansdowne在2020年关闭其旗舰产品Developed Markets股票基金时,他们承认很难找到可以做空的股票,许多人认为这是该行业严重萎靡的一个迹象。

多年来,多空基金经理一直在抱怨,超低利率让实力较弱的公司能够有更长时间地挣扎下去,在某些情况下还导致它们的股价飙升。这些公司原本是绝佳的卖空目标。他们表示,这使得他们更难盈利。

但是,过去两年利率的急剧上升未能使这一战略重获成功。在2022年的市场低迷中遭受重大损失后,基金原本应该在去年因为更高的利率筛选出更强的公司而有一个突破性的年份。然而,基金平均只获得了6.1%的收益,相比之下,标普500指数获得了26.3%的收益。

投资其他对冲基金的Man Solutions的external alpha首席投资官Adam Singleton表示,低波动性和去年的牛市使得多空基金经理很难证明自己。

“更高的利率应该会导致企业优胜劣汰,但我认为市场非常关注美联储等政策制定者接下来会怎么做。”

在找了十多年的借口后,投资者正在失去耐心。Syz Capital管理合伙人Richard Byworth表示,他的投资组合已近两年没有投资于股票型多空基金。

他表示:“理由很简单。由于费用高昂,多空基金经理的业绩远未达到在我们的投资组合中投资的水平。”

纳斯达克投资公司的数据显示,在投资者连续23个月撤出后,股票多空基金的资产规模降至7230亿美元,低于5年前的水平。其中一部分资金流向了多管理者对冲基金,这些基金将客户的资金分散在包括多空股票在内的一系列策略上。这类基金大量投资于风险管理,受明星选股者业绩的影响要小得多。

(多空基金平均水平为能击败标普500指数,来源:纳斯达克投资公司)

并非所有人都悲观。一位高管表示,随着更高的利率冲击质量较差的公司,有早期迹象表明做空终于变得“更有成效”,同时一些资金配置者如瑞士联合利华(UBP)另类投资解决方案联席主管基尔•博利(Kier Boley)认为,随着市场关注点回归公司基本面,基金将会盈利。

投资公司Kairos的投资组合经理马里奥·乌纳利说:“我对多空策略的前景持乐观态度。我们将看到多空基金可能会回到2008年前的水平。”

但一家顶级多空基金的高管则不那么乐观,他表示,普遍预期的全球利率下降将损害该行业。

“有哪只对冲基金曾经说过,未来10年对它们的特定策略不会很好?”他说。“但如果利率回落至零,多空对冲基金将继续萎缩。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47