上海银行:发挥区位优势让利实体经济,普惠贷款投放增五成

8月25日晚间,上海银行发布2023年半年度报告。

半年报显示,该行坚持战略引领,提高服务实体经济质效,持续加强对服务实体经济支持力度,兼顾规模增长的同时,经营业绩保持稳健。

截至203年6月末,上海银行的总资产突破3万亿,重点领域信贷投放持续增加。

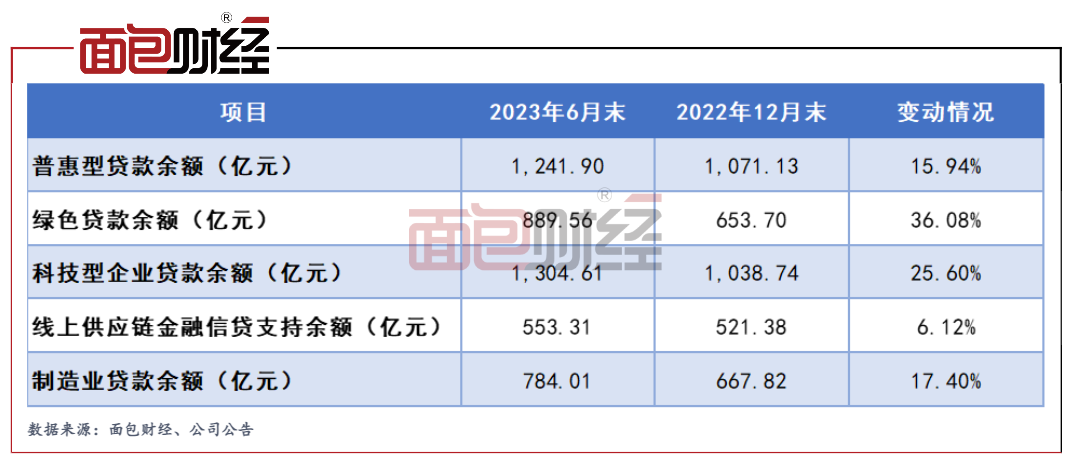

2023上半年,该行普惠型贷款投放692.97亿元,同比增长近五成;普惠型贷款余额1241.9亿元,较上年末增长15.94%。绿色贷款投放同比增长24.35%。绿色债务融资工具承销规模排城商行首位。2023年6月末,上海银行制造业贷款余额较上年末增长18.48%,贷款占比较上年末提高0.72个百分点。

盈利能力保持稳健,非利息收入占比提升

2023年是上海银行三年发展规划(2021-2023年)的收官之年,该行聚焦“精品银行”战略,盈利能力保持稳健。

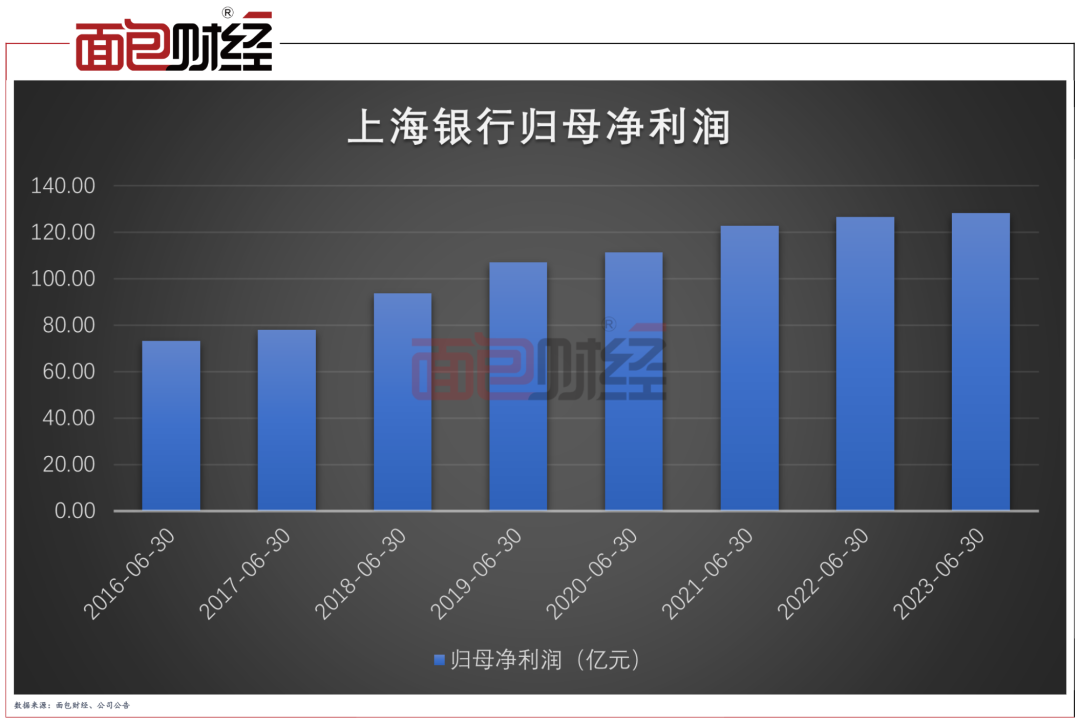

财报显示,2023上半年上海银行实现营收263.60亿元,实现归母净利润128.35亿元,同比增长1.27%。基本每股收益0.90元,同比增长1.12%。

净利润稳健增长的同时,上海银行的收入结构明显改善。2023上半年,该行实现非利息收入82.3亿元,同比增长6.72%,总营收占比由2022年同期的27.6%提升至31.22%。

立足区位优势,降低实体经济融资成本

报告期内,上海银行将支持宏观经济增长和自身业务发展紧密衔接,积极拓展信贷业务,支持实体经济发展。

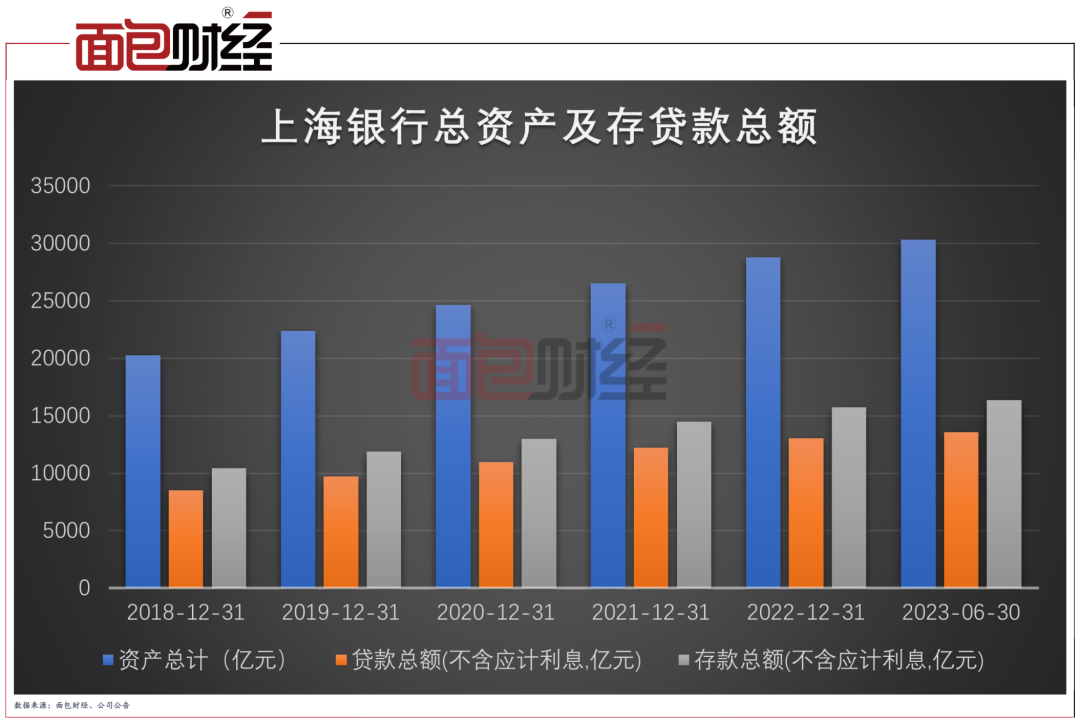

截至2023年6月末,该行总资产超3万亿元,达30330.46亿元,较上年末增长5.37%;客户贷款和垫款总额约为1.36万亿元,较上年末增长4.18%。此外,上海银行聚焦存款拓展,深化客户经营,提升综合化金融服务能力,截至2023年6月末,该行存款总额约为1.64万亿元,较上年末增长4.09%。

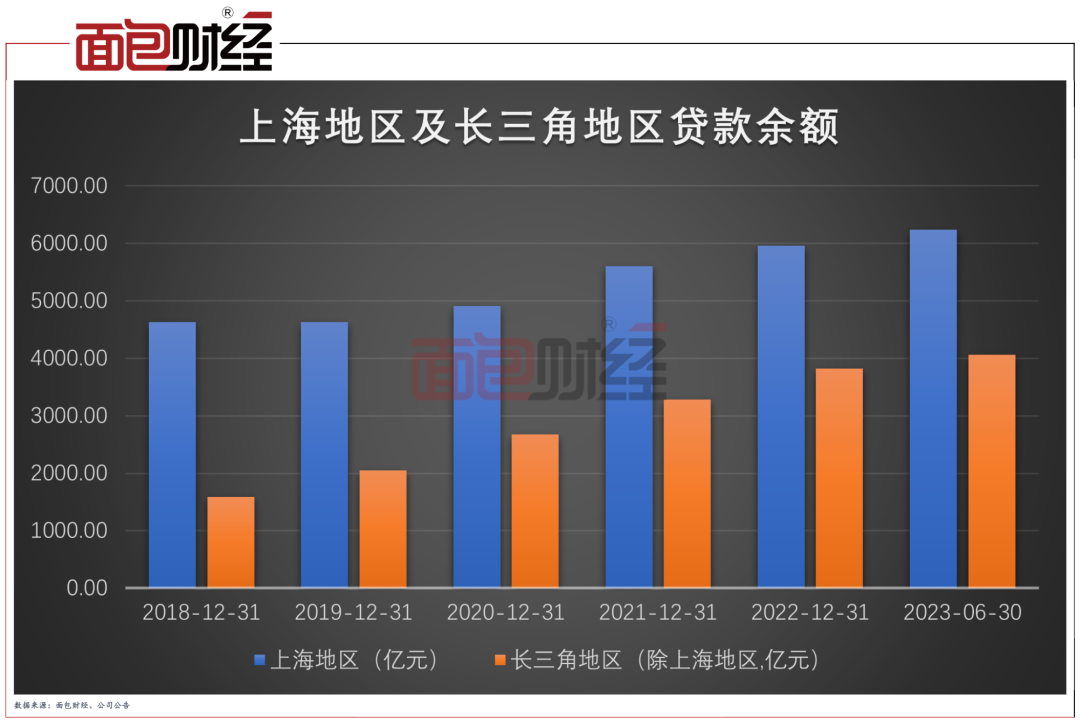

财报显示,上海银行立足区位优势,持续融入上海“三大任务、一大平台”建设,服务上海“南北转型”战略。坚持深耕上海,辐射长三角、粤港澳、京津冀等国家战略重点区域,服务当地经济、推进区域高质量发展。

截至2023年6月末,上海地区贷款余额为6241.70亿元,占客户贷款和垫款总额的比例为45.92%,占比较上年末提高0.26个百分点;长三角地区(除上海地区)贷款余额为4060.36亿元,占客户贷款和垫款总额的比例为29.87%,占比较上年末提高0.61个百分点。

资产规模及信贷规模持续增长的同时,上海银行积极落实国家政策导向,降低实体经济和居民消费领域的融资成本。

2023上半年,该行公司贷款和垫款、个人贷款和垫款、票据贴现平均收益率分别下降0.16个百分点、0.27个百分点、0.48个百分点。

加大重点领域信贷投放,普惠型贷款投放增近5成

报告期内,上海银行秉承支持实体经济的理念,巩固重点特色领域优势,稳步优化公司贷款结构,重点围绕普惠金融、绿色金融、科创金融、制造业等领域加大金融支持和投放力度。

截至2023年6月末,公司客户总数28.09万户,较上年末增长0.76万户,增幅2.79%;公司存款余额10,530.25亿元,较上年末增长236.28亿元,增幅2.30%;公司贷款和垫款余额7920.08亿元,较上年末增长698.88亿元,增幅9.68%。

2023年上半年,上海银行加大重点领域投放,普惠型贷款、绿色贷款、科技型企业贷款投放金额及线上供应链金融信贷支持金额分别同比增长49.58%、24.35%、12.44%、118.27%。

报告期内,上海银行不断提升小微企业金融服务质效。持续建设“小微快贷”产品体系,不断加快产品创新。积极搭建普惠金融生态合作圈,对接整合各类合作机构。与上海市中小微企业政策性融资担保基金管理中心,共同组建“银担联合创新实验室”,并成为首家签署2023年度授信合作协议银行。截至6月末,该行普惠型贷款客户数33.46万户,同口径较上年末增长33.91%;贷款余额1241.90亿元,同口径较上年末增长15.94%;报告期内,贷款投放金额692.97亿元,同口径同比增长49.58%。

绿色金融方面,该行紧扣中央“双碳”战略决策部署和上海市“绿色低碳新赛道”产业发展规划,围绕清洁能源、节能环保领域,开展专业化经营,持续提升绿色金融服务质效。2023上半年,上海银行发行全国首单央企融资租赁公司绿色明珠债;发行银行间市场首单租赁行业蓝色债券;发行上海地区首单“碳中和债/专项乡村振兴”双贴标绿色债务融资工具。投放绿色贷款438.45亿元,同比增长24.35%;绿色债务融资工具承销规模25.20亿元,排名城商行首位。报告期末,绿色贷款余额889.56亿元,较上年末增长235.86亿元,增幅36.08%;绿色债券投资余额175.63亿元,较上年末增长53.83%;绿色贷款客户数2357户,较上年末增长85.59%。

除此之外,上海银行将支持硬核科技企业的发展作为科创金融推进的重点目标,通过制度创新、产品创新、队伍建设等方式推进科创金融专业化服务升级。截至2023年6月末,上海银行科技型企业贷款余额1304.61亿元,较上年末增长25.60%。专精特新企业贷款客户超1300户,高新技术贷款客户超2600户,在上海产业技术创新大会发布的“2023上海硬核科技企业TOP100榜单企业”中,该行服务企业覆盖半数以上。

零售业务高质量发展,金市同业业务满足差异化需求

2023上半年,上海银行以客户为中心,主动把握居民对美好生活向往的新趋势和新需求,从养老金融、财富管理、消费金融等领域满足客户的金融需求,推动零售业务高质量发展。截至2023年6月末,零售客户2104.62万户,较上年末增长1.95%;管理零售客户综合资产(AUM)9484.81亿元。

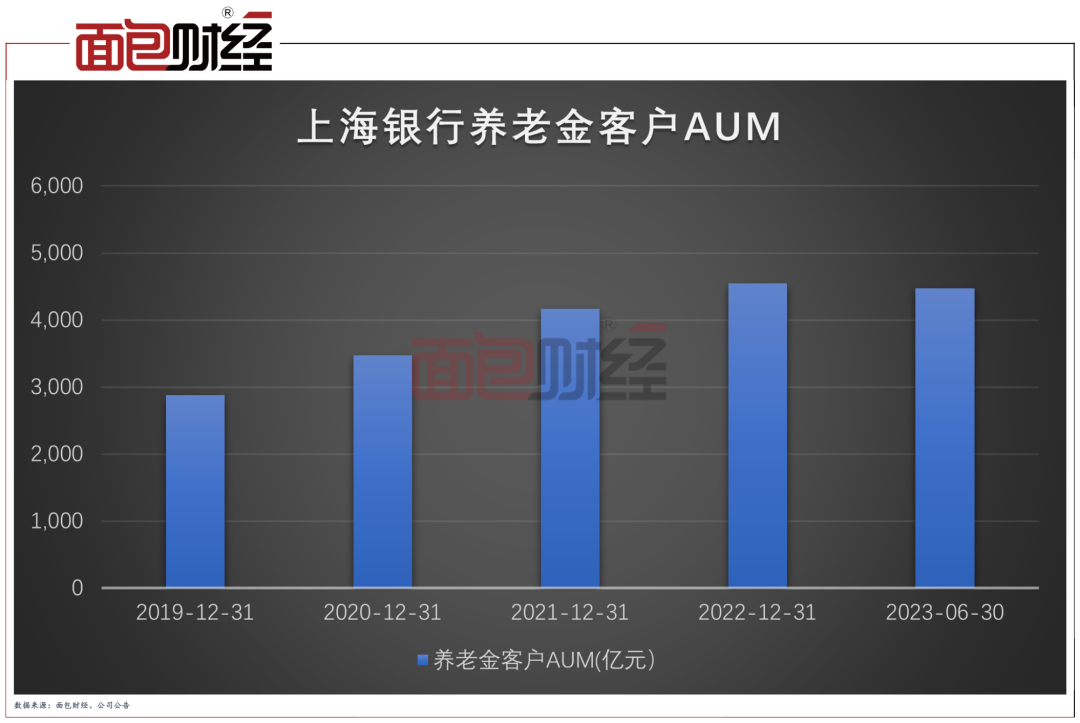

养老金融方面,上海银行着眼老年客户现实需求,推出“专人、专版、专线”金融服务,持续提升养老金融服务。截至2023年6月末,该行养老金客户157.89万户,保持上海地区养老金客户份额第一;养老金客户个人存款2743.38亿元,较上年末增长270.55亿元,增幅10.94%。养老金客户AUM4475.45亿元,占零售客户AUM的比重为47.19%,较上年末提高0.23个百分点。报告期内,养老金代发超1100万笔,继续保持上海地区首位。

除了零售业务的高质量发展,上海银行持续优化业务结构,聚焦资产、负债、托管等重点产品,金市同业各项业务快速发展。

截至2023年6月末,该行资产托管业务规模2.63万亿元,较上年末增长5.13%,其中同业机构托管规模17,667.53亿元,较上年末增长7.01%,增速高于行业平均水平4个百分点。

不良贷款率稳中有降,核心一级资本充足率回升

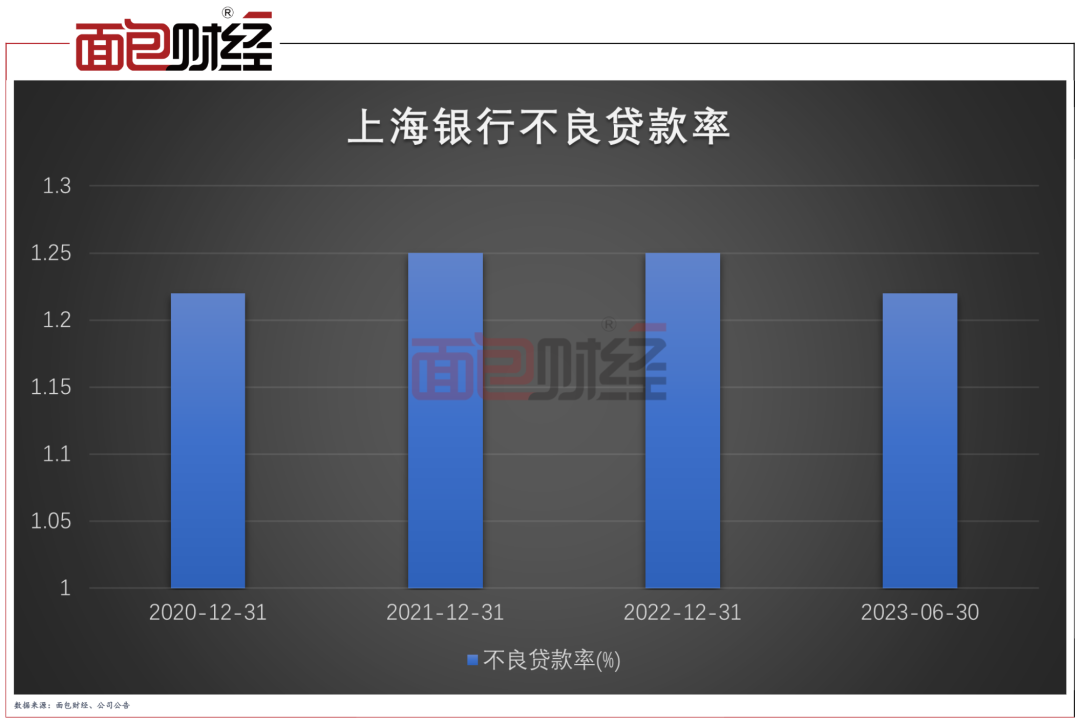

财报显示,上海银行加强对各业务条线、大类资产、重点产品的管控,聚焦不良生成管控,积极采取措施提升风险管理能力,同时不断加大不良资产化解处置力度,资产质量稳定趋好。

截至2023年6月末,该行不良贷款率1.22%,较上年末下降0.03个百分点;拨备覆盖率284.54%,保持较高水平。其中,公司贷款和垫款不良余额与不良率实现“双降”,不良余额117.08亿元,较上年末下降2.75%;不良贷款率1.41%,较上年末下降0.15个百分点。

2023上半年,上海银行以内源性资本补充为主,通过合理运用各类资本补充工具,以增强资本实力、拓宽资本补充渠道、优化资本结构和提高资本质量。截至2023年6月末,该行资本充足率13.06%,一级资本充足率10.07%,核心一级资本充足率较上年末提升0.02个百分点至9.16%,资本充足水平保持良好。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38