拓尔微拟IPO:上半年净利润降四成 商誉减值风险需关注

8月3日,拓尔微回复第三轮问询并更新招股书。

拓尔微拟在深交所创业板上市,拟发行约4.05亿股,拟募资总额约22.47亿元,保荐机构为华安证券股份有限公司。

近三年拓尔微的业绩保持增长,但七成营收来自于气流传感器模组与电子烟MCU方案板,随着下游监管趋严,2023上半年,拓尔微营收净利润出现明显下滑。

历史信息显示,2017年以来,拓尔微不断进行收购重组。本次IPO申报前,拓尔微完成英麦科芯片相关资产与业务的收购,并产生1.32亿元商誉。但受下游需求周期性波动,以及重要客户切换采购方式等因素影响,未来的商誉减值风险仍需关注。

此外,拓尔微的研发费用虽有增长,但总营收占比却明显低于同行业可比公司的平均水平。

“电子烟重要部件”贡献超七成营收,上半年净利润下降44.7%

拓尔微成立于2007年,公司是一家高性能模拟及数模混合芯片研发、设计与销售的集成电路设计企业,主要向个人消费电子、智能家居、网络通信、工业控制等下游领域提供高性能芯片及模组产品。

近三年,拓尔微的营收净利润均保持增长,其中,气流传感器模组与电子烟MCU方案板在总营收中的占比超过7成。

数据显示,2022年,拓尔微实现营收约19.45亿元,其中气流传感器模组与电子烟MCU方案板收入占比为70.6%;实现归母净利润约6.52亿元。

图1:拓尔微营收及归母净利润

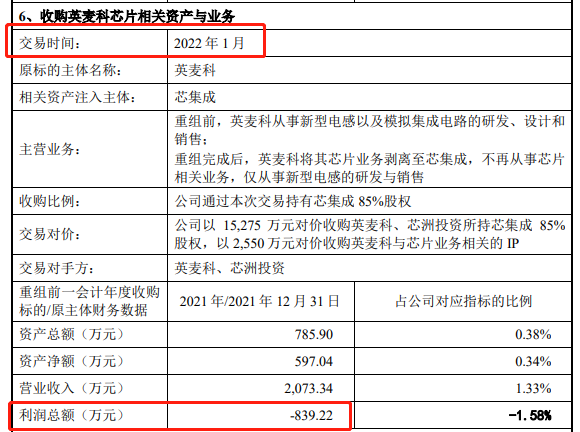

拓尔微在招股书中表示,公司生产的气流传感器模组与MCU方案板产品是电子烟烟具的重要部件,下游领域电子烟烟具制造业是电子烟市场的重要组成部分。

图2:经营风险招股书截图

虽然拓尔微在问询回复中表示,公司产品不属于电子烟产品,也不属于《电子烟管理办法》等法规监管适用的对象,但电子烟市场的波动仍将对公司收入与盈利水平产生重大影响。

2023年上半年,拓尔微营业收入约为7.21亿元(未经审计),同比下滑21.53%;归母净利润约为1.95亿元(未经审计),同比下滑44.70%。主要由于下游电子烟领域持续*监管政策,相关因素对公司的业务经营和盈利能力产生了一定程度的不利影响。拓尔微也表示未来存在业绩下滑的风险。

存1.32亿商誉 芯集成或无法实现2023年预测业绩

面包财经研究发现,拓尔微自2017年开始陆续进行收购。本次IPO申报前不久,拓尔微完成了对英麦科芯片相关资产及业务的收购,并产生了1.32亿元的商誉。

2022年1月7日,拓尔微与英麦科签订《合作协议》,约定公司收购英麦科的芯片相关资产与业务。英麦科与其芯片业务相关员工设立的持股平台芯洲投资共同设立芯集成,英麦科持股68.4951%,芯洲投资持股31.5049%;英麦科芯片相关的资产与业务转入芯集成,相关人员入职芯集成。

随后,拓尔微以1.23亿元对价收购英麦科所持芯集成68.4951%股权,以3000万元对价收购芯洲投资所持芯集成16.5049%股权,收购总对价约为1.53亿元。

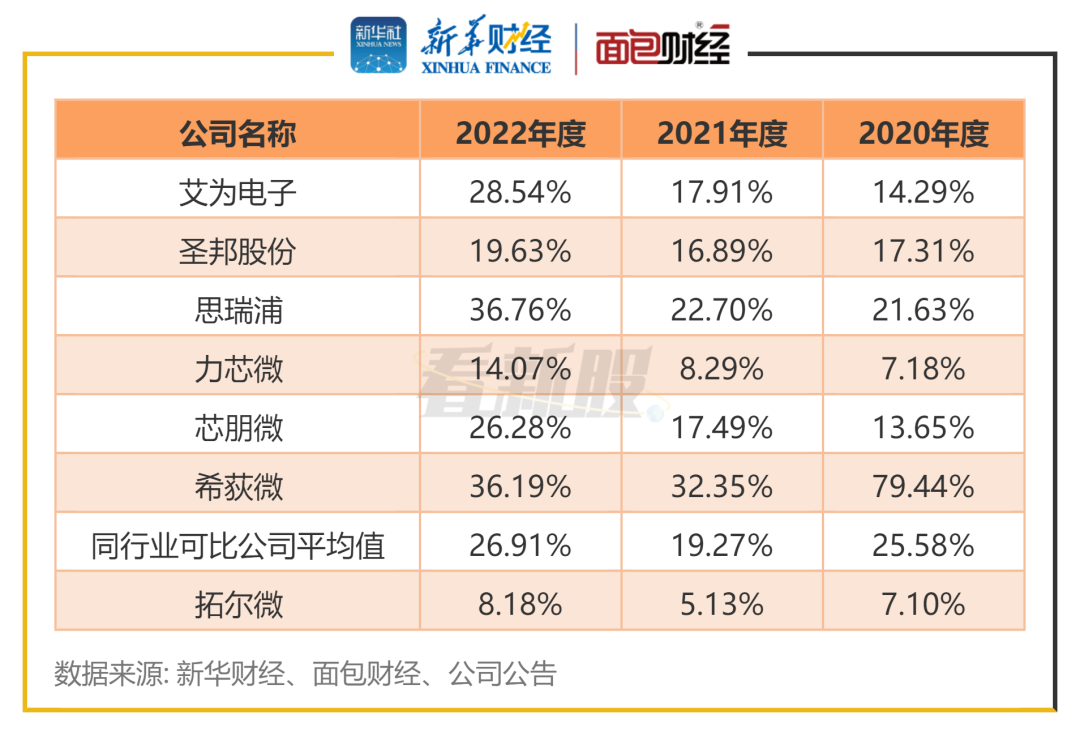

数据显示,截至2021年末,芯集成的资产总额为785.9万元,净资产为597.04万元。2021年实现营收2073.34万元,净利润则亏损839.22万元。以上收购形成商誉约1.32亿元。

图3:收购英麦科芯片招股书截图

值得注意的是,拓尔微收购时评估预测芯集成2022年的营业收入金额为3917.60万元,而当年的实际营收为3979.23万元,存在贴线达标的情形。

除此之外,2023上半年,受下游需求周期性波动、重要客户切换采购方式等因素影响,芯集成相关产品实现收入870.39万元,仅完成2023年度收入预测值的12.17%。截至2023年6月30日,芯集成的在手订单为618.13万元,公司存在较大可能无法实现当年预测业绩。但拓尔微表示,芯集成相关商誉不存在大额减值风险。

研发费用率低于可比公司

近几年,拓尔微的营收净利润虽保持快速增长,但作为一家高新技术企业,公司的研发能力及研发投入值得关注。

2020年至2022年,公司的研发费用分别为5744.64万元、8016.87万元和15914.97万元,虽持续增长,但在总营收中的占比偏低,且明显低于可比公司。

图4:近三年拓尔微研发费率与同行业可比公司对比情况

数据显示,2020年至2022年,拓尔微的研发费用在总营收中的占比分别为7.1%、5.13%以及8.18%。同一时期,同行业可比公司的平均值分别为25.58%、19.27%和26.91%,公司的研发投入明显低于均值及可比公司。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47