中泰证券拟定增60亿:超四成募资用于偿债

近期,中泰证券的定增预案获股东大会批准。此前,公司发布定增预案,拟向控股股东在内不超过35名特定对象发行A股股票,拟募集资金总额不超过60亿元。

需注意的是,此次募集资金超四成拟用于偿还债务。

2022年中泰证券经营业绩下滑明显。2023年一季度,公司业绩回升,归母净利润同比增长424%。此外,或受业绩变动等影响,中泰证券分红金额逐年下降。

截至8月9日,今年以来已有7家A股上市券商发布定增预案,但均尚未落地。

募集资金超4成拟用于偿还债务

中泰证券前身为齐鲁证券有限公司,成立于2001年5月。2020年6月,中泰证券在上交所上市。

此次定增,公司拟发行不超过20.9亿股,募集资金总额不超过60亿元,扣除发行费用后拟全部用于增加公司资本金。其发行对象为包括控股股东枣矿集团在内的不超过35名特定投资者。其中,枣矿集团认购数量为本次发行股票数量的36.09%。

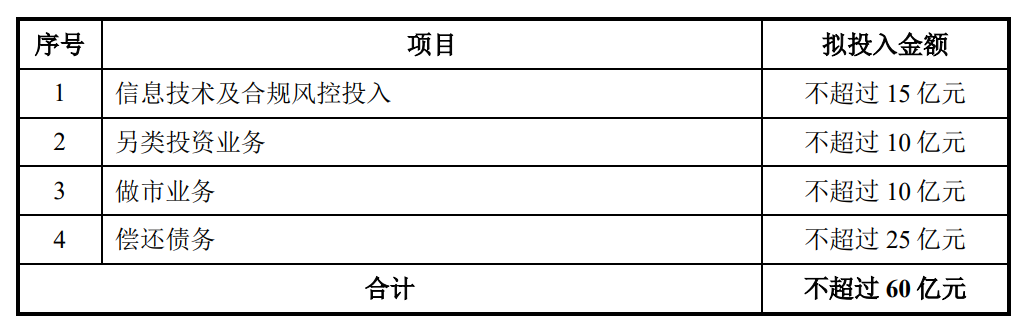

图1:中泰证券定增募资投向

从主要的募集资金投向来看,公司拟使用不超过25亿元用于偿还债务,比例高达41.67%,也从侧面反映公司似乎存在一定偿债压力。

从资产负债率来看,2020年至2022年末,中泰证券的资产负债率分别为73.53%、74.97%和70.93%。

公告显示,截至8月9日,中泰证券已发行且剩余期限不足一年的公司债券有6只,涉及金额达195亿元,未来或面临一定资金压力。

图2:中泰证券已发行且剩余期限不足一年的公司债券

但根据财报数据,中泰证券货币资金较为充足且保持增长。截至2023年一季末,中泰证券货币资金574.13亿元,较2022年末增加4.83亿元,微幅上升0.85%。

从业绩表现来看,2022年中泰证券经营业绩承压,营收及净利润均同比下降。2023年一季度,公司业绩回升,实现营业收入35.70亿元,同比增长92.77%;实现归母净利润11.53亿元,同比增长424%。

曾因涉及虚假陈述纠纷被提起诉讼

从此次募集资金投向来看,中泰证券拟使用不超过15亿元用于信息技术及合规风控投入。

根据监管部门披露及公司年报,2022年,中泰证券曾因内控制度不健全等违规行为被采取监管措施,还因涉及虚假陈述纠纷被提起民事诉讼。

具体来看,2022年8月,中泰证券因《中泰证券股份有限公司投资银行业务委员会股权、债权及相关业务质量控制现场核查规定》等业务制度不够细化、在个别债券项目执业中存在内控约束及管理机制不到位的情况;个别债券项目终止后,项目组未及时将终止项目信息报送质量控制部门纳入终止项目数据库;个别债券项目工作底稿留存不完整或不规范的违规行为被证监会山东监管局采取责令整改的措施。

图3:证监会官网截图

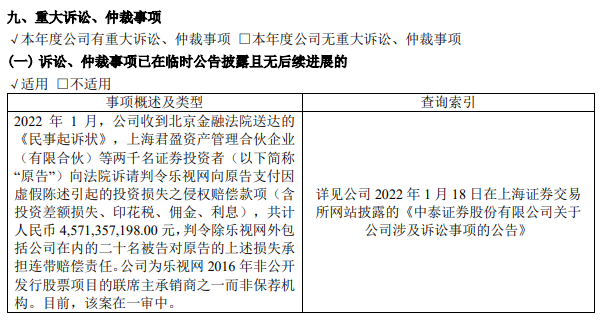

2022年1月,公司收到北京金融法院送达的《民事起诉状》,上海君盈资产管理合伙企业(有限合伙)等两千名证券投资者(以下简称“原告”)向法院诉请判令乐视网向原告支付因虚假陈述引起的投资损失之侵权赔偿款项共计约45.71亿元。中泰证券等三家证券公司及三家会计师事务所因未勤勉尽责、未能发现乐视网财务造假,承担连带赔偿责任。

图4:中泰证券2022年年报截图

另外,公开信息显示,截至8月9日,中泰证券今年以来IPO保荐家数为44家,其中联席保荐家次为1家,主动撤回家次为3家,撤回率6.82%。

根据中证协发布的《证券公司投行业务质量评价办法(试行)》,从目前公布的质量评价扣分标准来看,对于执业质量中的项目撤否情况扣分力度明显较大。IPO保荐项目撤回或会对未来该公司投行业务质量评价的结果产生影响。

7家券商排队融资 融资节奏放缓

在以净资本和流动性为核心指标的监管体系下,资本实力正成为券商发展的关键要素之一。近年来,国内券商多数通过包括增资扩股、IPO等方式,不断补充营运资金或扩大资本规模。

目前来看,券商融资节奏有所放缓,监管层对券商融资的合理性及必要性持续关注。截至8月9日,今年以来已有7家A股上市券商发布定增预案,但均尚未落地,涉及融资金额超300亿元。

图5:今年以来发布定增预案的A股券商

其中,中原证券在收到监管部门第三轮问询后,于7月21日撤回定增申请。中原证券公告显示,三次问询函内容均涉及融资规模及融资必要性的问题。

国海证券、浙商证券定增拟募资金额相对较高,分别拟募资85亿元和80亿元。其中,国海证券和浙商证券近半数募集资金均拟用于投资与交易业务。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38