德康农牧三闯港交所:负债率达83.5%

德康农牧于近日向港交所递交IPO申请。本次为德康农牧第三次递交聆讯资料,此前分别于2021年6月、2023年1月递交申请。

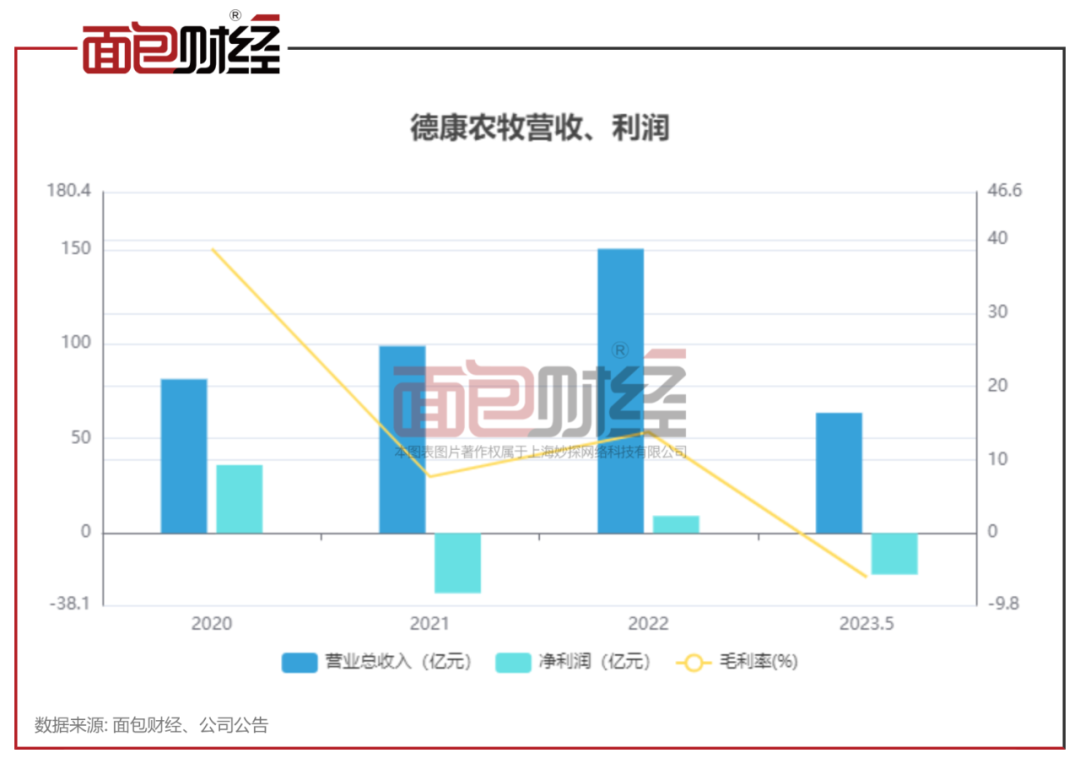

生猪养殖作为该公司主要业务,公司业绩受到猪周期影响较大,近三年净利润出现大幅波动。2023年前5个月,德康农牧实现营收63.62亿元,净亏损21.84亿元。

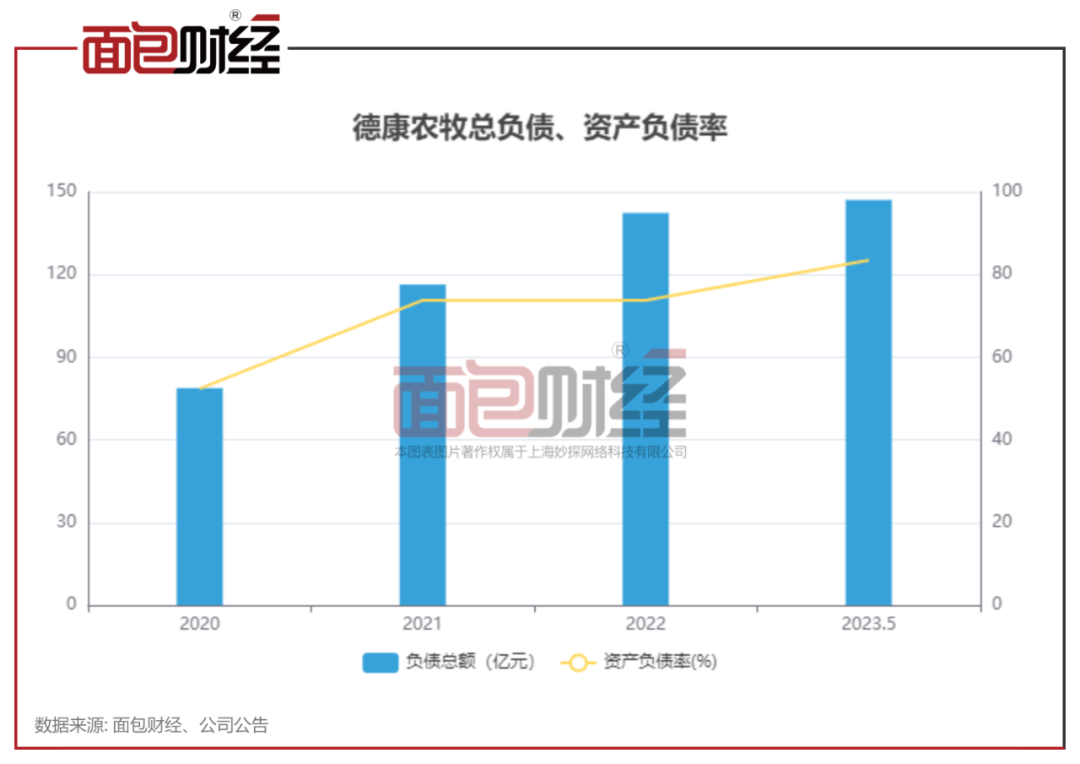

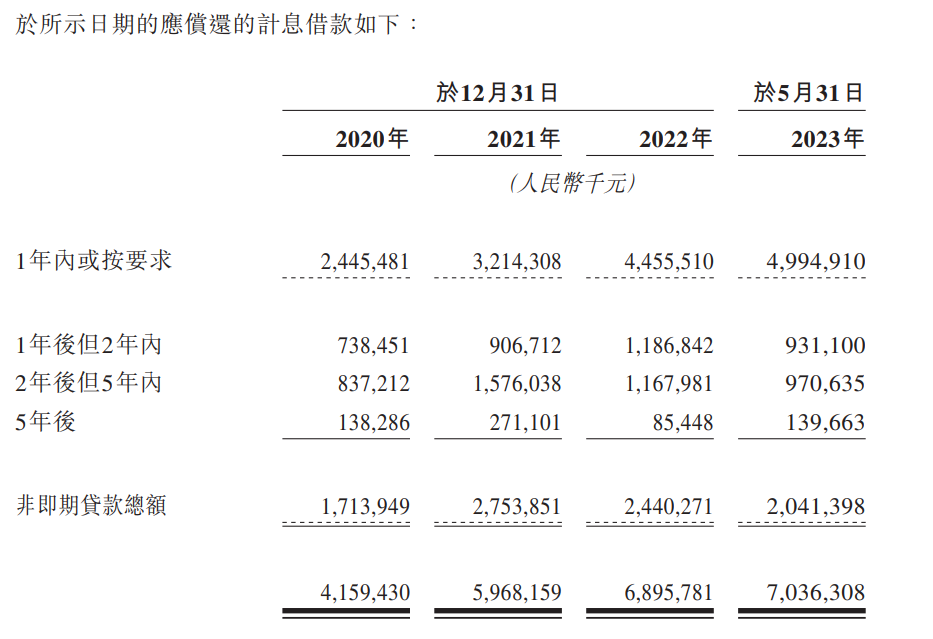

研究显示,德康农牧的资产负债率偏高,达到83.5%。2023年5月末,公司的计息借款约70.36亿元,其中1年内到期借款达49.95亿元,公司的流动资产已无法全部覆盖流动负债,短期偿债压力较大。

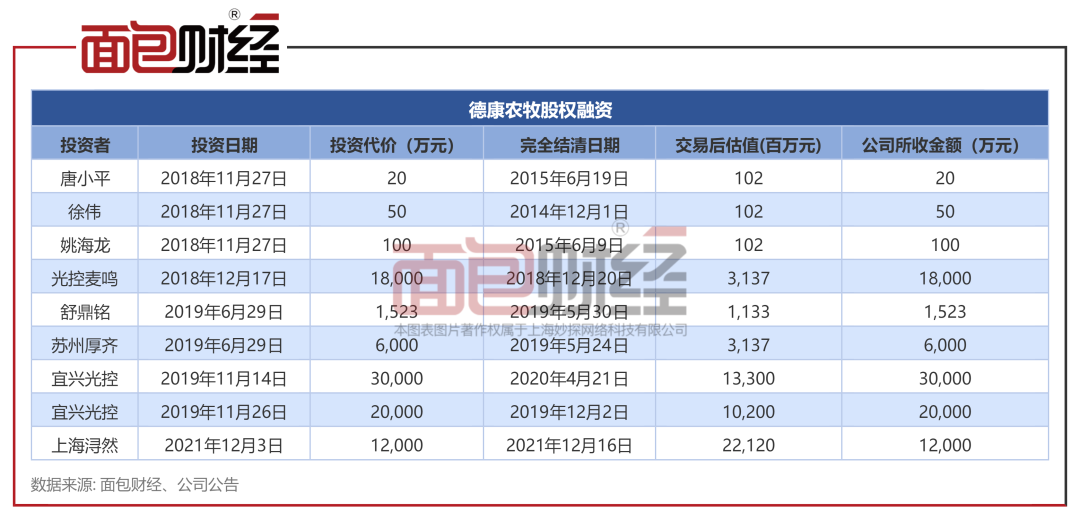

2014年以来,德康农牧通过股权融资募资超8.76亿元,其中有4.8亿元为债务转股。

从本次更新的聆讯资料来看,公司业绩波动大、债务持续攀升的问题仍在持续,第三次递表最终能否撬开港交所大门,尚有相当程度的不确定。

毛利率波动大,2023年前5月亏损逾21亿

德康农牧是一家畜禽养殖企业,业务主要分为生猪、家禽以及辅助产品,其中生猪业务占总收入的七成以上。

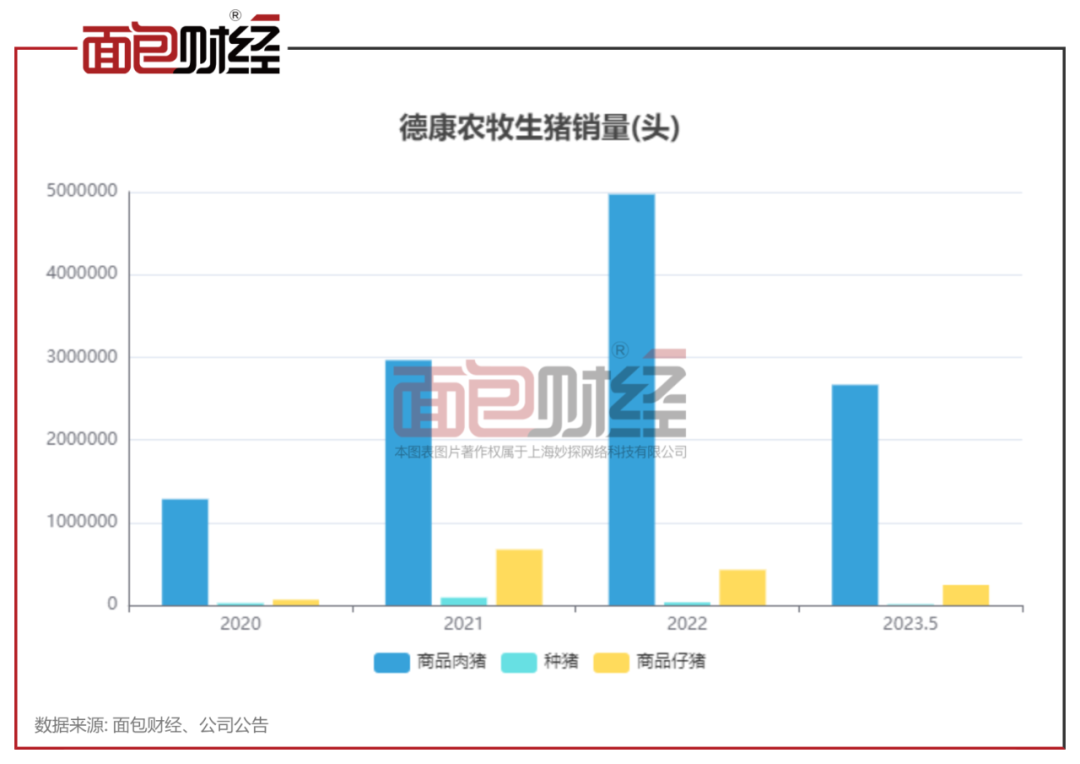

招股书显示,德康农牧的生猪销量自2020年逐年增加,2022年销量达到543万头,约占市场份额的0.8%,在同类公司排名第六。其中,商品肉猪的销量约497万头,较2021年增加约67.8%,增幅较大。

受猪肉价格的周期性波动影响,2020年公司的商品肉猪销售均价冲高至4304元/头,随后快速回落,2021年、2022年平均售价分别为2111元/头、2317元/头。

对于畜禽养殖企业,除了产品售价,饲料价格波动的影响也较大。数据显示,德康农牧的玉米采购价从2020年的2441.9元/吨涨至2022年的3079.8元/吨,同期豆粕采购价从3144.5元/吨涨至4555.8元/吨。

在猪价回落、饲料价格一路攀升的背景下,德康农牧的毛利率出现大幅波动,于2021年跌至7.7%,2023年前5个月更是出现负值。

2020年至2022年,德康农牧的营收分别为81.45亿元、99.02亿元、150.37亿元,净利润分别为36.08亿元、-31.72亿元、9.1亿元,利润出现大幅波动。2023年前5个月,德康农牧的营收同比增长38.9%至63.62亿元,净亏损21.84亿元,较去年同期亏损规模有所扩大。

负债率高达83.5%,流动资金出现缺口

面包财经的研究显示,德康农牧的负债总额自2021年快速攀升,至2023年5月末达到147.11亿元,资产负债率达83.5%。

过去,德康农牧的融资主要依靠银行及其他借款,公司的计息借款呈逐年上涨趋势。2020年至2022年,公司的计息借款总额分别为41.59亿元、59.68亿元、68.96亿元,2023年5月末进一步增至70.36亿元。其中,1年内到期的借款占一半以上。

截至2023年5月末,德康农牧的流动资产合计70.87亿元,较2022年末减少超21亿元。公司解释为,由于生猪及家禽价格走低,导致流动生物资产大幅减少;公司在业务运营中使用了更多现金。

同期,流动负债总额为97.71亿元,流动资产无法全额覆盖流动负债。公司的现金及现金等价物为27.05亿元,短期计息借款为49.9亿元,短期偿债压力相对较大。

大额举债,公司的财务成本支出较多,2020年至2022年公司的财务成本从1.56亿元增至4.05亿元。2023年前5个月,德康农牧的财务成本为1.89亿元,同比增加15.9%。

半数股权融资为债务转股,2021年估值超220亿

德康农牧的创始人为王德根。目前,王德根直接持有公司3.29%股份,并通过德盛荣和(由王德根全资拥有)间接持有公司36.21%股份,合计控制公司39.5%股份。

面包财经梳理发现,德康农牧过去进行过多轮股权融资,累计融资超过8.76亿元。光大控股通过光控麦鸣、宜兴光控投资约6.8亿元,占股权融资的较大比重。其中,有4.8亿元为债务转股。目前,由光大控股控制的光控麦鸣、宜兴光控、常州麦仑合计控制德康农牧的14%以上的股份。

较近一次的股权融资,是2021年末公司发行股份196.36万股,由上海浔然以1.2亿元全额认购。根据招股书,该次交易后德康农牧的估值为221.2亿元。

德康农牧本次申请港股上市,募资计划用于拓展现有生猪和肉鸡养殖业务、拓展食品加工业务、用于研发投入及信息科技系统、用于战略投资或潜在收购、偿还贷款及用作营运资金及一般企业用途。

在当前港股市场整体比较低迷的市况下,投资者是否愿意接受该估值,仍有相当程度的不确定。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47