美联储警告“房市爆雷”!美国今年房价将暴跌20% “银行房贷出现2008年来首次亏损”

FX168财经报社(香港)讯 美国抵押贷款银行家协会(MBA) 近期发布一份研究报告指出,美国银行业在承做房屋抵押贷款方面,出现自2008年有记录以来的首次亏损。今年2月底,达拉斯联储经济学家发布报告示警,今年美国房价可能暴跌将近20%,且美联储进一步加息会让情况更加恶化。

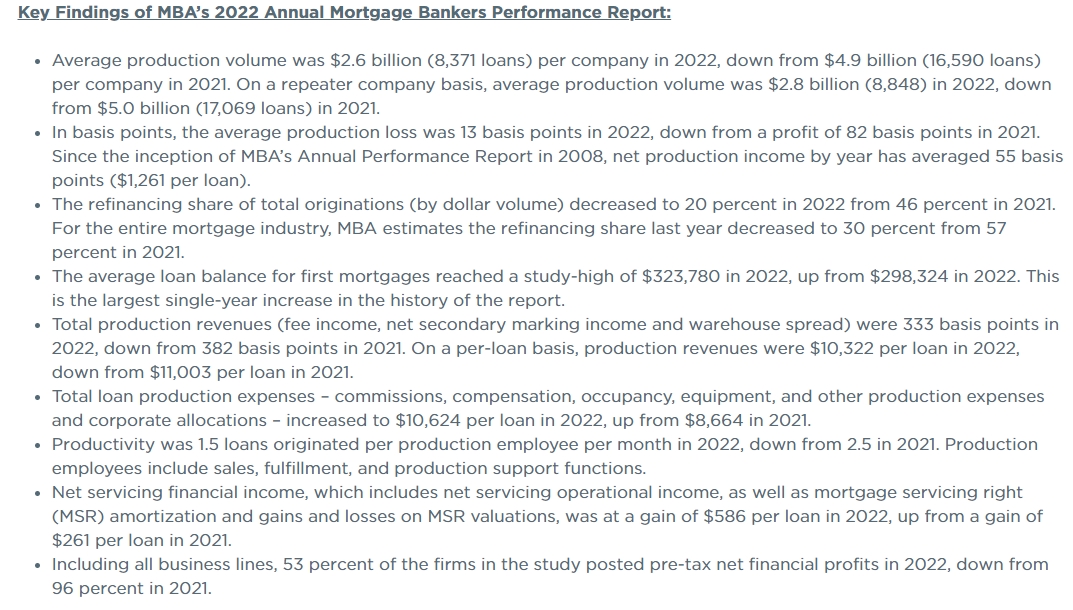

该报告深度分析自2022年以来的统计数据,发现为企业、投资者、普通美国人承做房贷的金融机构收入呈现急剧下降。MBA在2022年度抵押贷款银行家业绩报告的主要发现包括:

· 2022年每家公司的平均产量为26亿美元,共8371笔贷款,低于2021年每家公司的49亿美元,共16590笔贷款。以中继器公司为基础,2022年平均产量为28亿美元,共8848笔,低于2021年50亿美元,共17069笔贷款。

· 按基点计算,2022年的平均生产损失为13个基点,低于2021年的利润82个基点。自MBA在2008年年度业绩报告开始以来,每年的净生产收入平均为55个基点,每年1261美元贷款。

· 再融资占总发起,按美元数量计算的份额从2021年46%下降到2022年20%。对于整个抵押贷款行业,MBA估计去年的再融资份额从2021年的57%下降到30%。

· 第一抵押贷款的平均贷款余额在2022年达到323780美元的研究新高,高于2022年的298324美元,这是该报告历史上最大的单年度增幅。

· 2022年的总生产收入,包括费用收入、二级标记净收入和仓库利差为333个基点,低于2021年的382个基点。按每笔贷款计算,2022年每笔贷款的生产收入为10322美元,低于2021年每笔贷款的11003美元。

· 2022年每笔贷款的总贷款制作费用,包括佣金、补偿、占用、设备和其他制作费用以及公司拨款,从2021年的8664美元增加到10624美元。

· 到2022年,生产率是每个生产员工每月发放1.5笔贷款,低于2021年的2.5笔。生产员工包括销售、履行和生产支持职能。

· 净服务财务收入,包括净服务运营收入,以及抵押贷款服务权(MSR)摊销和MSR估值损益,在2022年每笔贷款收益586美元,高于2021年每笔贷款收益261美元。

· 包括所有业务线在内,研究中有53%的公司公布2022年的税前净财务利润,低于2021年的96%。

(来源:MBA)

针对亏损原因,美国抵押贷款银行家协会产业分析副总裁Marina Walsh表示:“抵押贷款利率在相对较短的时间内迅速上升,再加上极低的住房库存、负担能力方面的挑战,购买量、再融资量都呈现直线下降。”

他继续补充:“由于销量下降、收入下滑、每笔贷款成本上升的共同作用,前两年的可观利润已消失。”

数据显示,银行承做房贷的成本正直线攀升,从2021年的每笔贷款8664美元,增加至2022年的10624美元。贷款融资成本包括佣金、报酬、使用费、设备和其他生产支出、企业拨款。

另外据MBA报告提到,各家银行和其他承做房贷的机构,在2022年的平均放款金额为26亿美元,共有8371笔贷款,远低于2021年的50亿美元,共有16590笔贷款。

Walsh指出,该协会预计买家的抵押贷款需求将在今年进一步下滑。他解释说:“不可否认,如今仍在营运的抵押贷款机构处境非常艰难。美国抵押贷款银行家协会预测,抵押贷款量将在2023年再次下滑,然后在2024年和2025年出现预期中的反弹。”

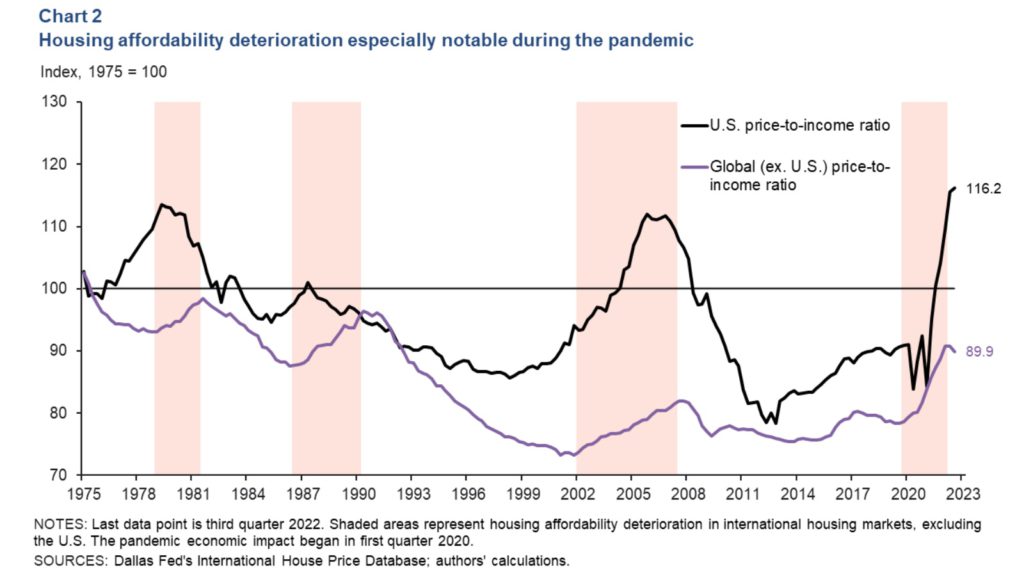

达拉斯联储经济学家表示,全球房地产市场从2020年新冠大流行以后,房地产泡沫再次出现,虽然有迹象显示房价上涨已开始放缓,但仍存有大幅下跌的风险。

报告中以房价所得比举例,该数值是衡量用户住房负担能力的传统指标,读数越高表明购房者面临的挑战越大。

下图表明,当前该比例已经超越2008年的纪录:

(来源:达拉斯联储)

总结而言,MBA报告显示出自2021年以来,国际房地产泡沫的警告信号已经很明显,投资者需要谨慎留意。

另外美联储新救助工具贷款规模首次下滑,也引起市场的新一波恐慌情绪。随着上月硅谷银行(Silicon Valley Bank)倒闭后流动性限制继续缓解,各银行连续第四周减少从美联储两项担保贷款工具获得的借款,此外,值得注意的是,美联储新推出的救助工具贷款规模首次下降。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26