挥金如土! 研究报告显示:美国大公司加大资本项目支出 无视高利率环境

FX168财经报社(北美)讯 周四(11月17日),美国大公司正在加大对资本项目的支出,即使对潜在经济衰退的担忧迫在眉睫,支出也有望创下季度记录。

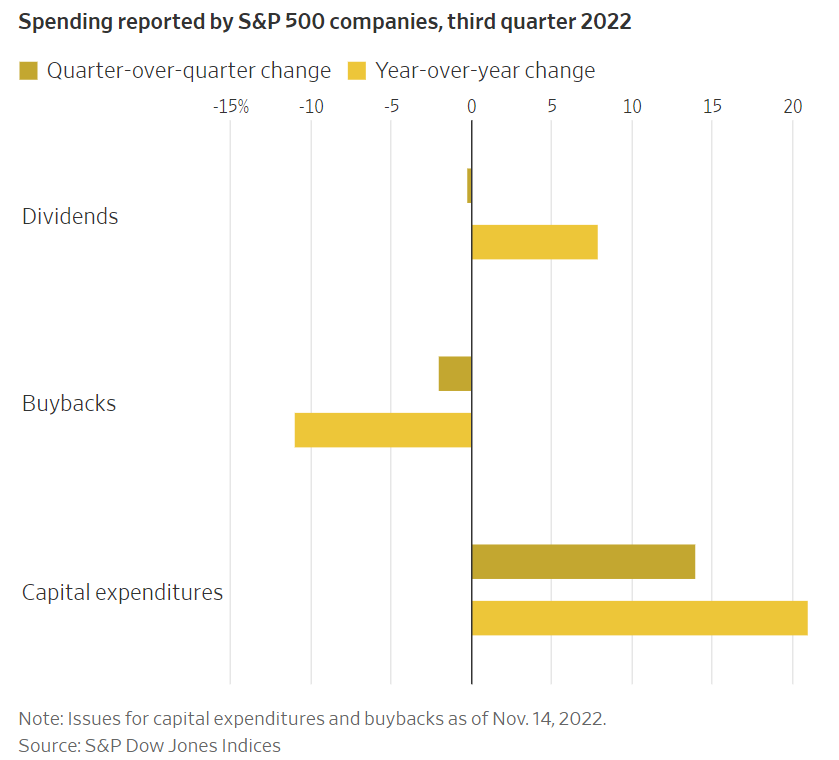

标准普尔道琼斯指数分析了截至周一约90%指数成份股的数据,标普500指数成份股公司第三季度的资本支出将超过2000亿美元。这比去年同期增长了约20%,大致与第一和第二季度的增长率一致。

对房地产、设备和技术等类别的支出通常受到投资者的欢迎,并被视为试图扩大业务和推动增长信心的标志。但投资者正在惩罚一些公司,比如Facebook母公司Meta,它在没有明显收益的“登月”项目上花费了大量资金。

CIBC Private Wealth US董事总经理兼投资组合经理Bryan Reilly表示:“公司最大的回报通常是投资于自身的增长前景。”他表示,他倾向于投资自由现金流高且资产负债表健康的公司。

鉴于不确定的经济背景,一些投资者表示,他们正在寻找能够在短期内获得回报的项目上保持谨慎支出的公司。他们希望这些公司能够占据有利地位,以获得市场份额,并以比同行更好的状态摆脱潜在的衰退。

与此同时,他们表示,随着美联储继续积极提高利率,他们不太愿意等待大笔支出是否在将来得到回报。

Logan Capital Management创始人Stephen Lee表示:“投资者必须看得更深入,与利率为零且很容易获得资金时相比,目前市场存在更多的内在怀疑。”

(来源:标普道琼斯指数)

Stephen Lee表示,他的公司一直在寻找机会增加其在Meta Platforms的股份,但在该公司上个月报告资本项目支出大幅增加后选择了不这样做。 Logan Capital现在将其在Meta中相对较小的头寸视为“早期投资”,以应对预期的波动性和风险。

Meta第三季度在资本项目上的支出为95亿美元,在标准普尔500指数成份股公司中排名第二,是去年支出的两倍多。这家科技巨头预计2023年的资本支出将高达390亿美元。

在Meta的电话会议上,华尔街分析师对高管们进行了盘问,以证明专门用于扩大人工智能的投资是合理的。首席执行官马克扎克伯格表示相信他的举措将奖励表现出耐心的股东。第二天,Meta 的股价暴跌25%至2016年以来的最低水平。Meta后来缩小了2023年的资本支出预期,并宣布裁员13%。该股上周上涨了24%。

投资顾问公司Moneta首席投资官Aoifinn Devitt表示:“资本支出越有创意,就越有可能受到质疑。”

这种前景转变突显出今年残酷的市场环境正在如何重新调整长期持有的投资策略。利率上升意味着美国国债提供更高的收益率,使股票等风险资产看起来不那么有吸引力。经济增长放缓正在考验企业的资产负债表。因此,投资者表示,他们对公司的资本配置和相关风险变得更加敏锐。

根据美国银行的数据,能源公司正在以标准普尔500指数成份股中最快的速度增加支出。全球能源供应紧张和油价上涨帮助该行业在今年的股市中脱颖而出。企业利润膨胀,促使企业扩大资本项目以满足需求。

西方石油公司在今年前9个月中将其资本支出从去年同期的19亿美元增加到30亿美元。这家石油和天然气生产商上周还预测本季度资本支出将增加。该股在公布业绩当天下跌9.2%,但仍是2022年标准普尔500指数中表现最好的股票,其股价涨了一倍多。

其他公司正在投资将生产转移到美国,以应对持续存在的供应链挑战,这些挑战导致了半导体等关键产品的运输延误和短缺。据美国银行称,在2022年的财报电话会议中提及“回流”的次数激增。

XML Financial Group高级财富顾问兼合伙人Eric Wightman表示,他看好工业股,因为公司参与了这些长期回流和自动化趋势。资本支出是“我首先关注的事情之一,我想确保公司对业务进行再投资,并获得可观的资本回报。”

泰森食品周一预测计划在2023年在资本项目上支出约25亿美元,高于2022年的19亿美元,同时还报告其最近一个季度的利润下降。高管们表示,支出的增加可能部分归因于价格上涨,但主要集中在对自动化的更大投资上。泰森食品的股价今年下跌了26%。

标普道琼斯指数高级指数分析师Howard Silverblatt表示,展望未来,资本支出通常会在第四季度回升。然而,他认为支出可能会放缓,就像股票回购和股息增长一样,而公司则为未来的不确定性做好准备。

标普道琼斯指数截至周一的数据显示,第三季度股票回购规模较上年同期下降11%,约为1800亿美元。本季度开始前承诺的股息支付增长了约8%,达到1,400亿美元。

Howard Silverblatt表示,公司通常会更快地削减回购支出,因为高管更容易调整回购,而投资者开始期望股息和资本支出通常可以提前数年计划。在经济衰退时期,“那是公司希望通过资本支出打出本垒打”的时候,“但这些时候打出本垒打的人也最多。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56