经济学家警告:加拿大央行的通胀参照指标“鱼龙混杂”,使降息时机变得混乱

FX168财经报社(北美)讯 加拿大央行在权衡何时降息时,正在密切关注核心通胀,经济学家认为,一系列措施给了央行选择时机的机会,但也给市场前景蒙上了阴影。

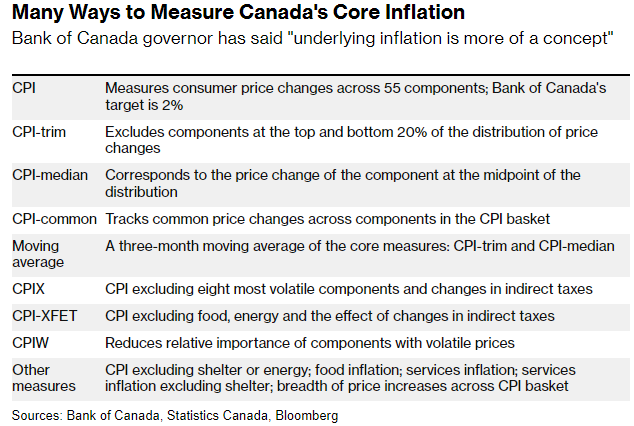

央行监控不少于六个指数,以了解潜在的价格压力。行长蒂夫·麦克勒姆(Tiff Macklem)反对关注某个特定指标,将核心通胀描述为更多的“概念”。

虽然这反映了央行在宣布战胜通胀之前需要确定性,但它也可能限制透明度——政策制定者的想法中不存在迫使他们降息的关键因素。

加拿大帝国商业银行副首席经济学家Benjamin Tal在接受采访时表示:“银行总能找到一个适合其叙述的数字。”“你永远不知道他们会在床的哪一边醒来。”

(图源:彭博社)

核心通胀指标对经济学家来说是重要的指路标——它们的目的是消除更极端的价格波动,以便更好地了解价格压力的走向。例如,食品和能源是不稳定的商品,每月的变化并不一定代表更广泛的通胀趋势。

但麦克勒姆表示,他不会给出具体数字,说明核心通胀达到什么水平会促使基准利率从目前的5%下调。

“我强调的是,潜在通胀更多的是一个概念,而不是一种衡量标准,”他在1月份表示。 “我们正在寻找持续的证据表明通胀压力正在缓解,并且我们正在寻找明显的下行势头。”

(图源:彭博社)

凯投宏观的Stephen Brown 每月都会解析核心通胀数据,进行自己的计算,剔除抵押贷款和租金组成部分。 (此前Brown预计第一次降息将在4月份进行。在1月份就业数据发布后,他的预测转向了6月份。)

Brown 表示,未能排除这些措施意味着央行“将在太长时间内维持高利率,并使经济陷入比需要的更疲软的时期”。

上周,麦克勒姆暗示官员们可能开始得出类似的结论,称货币政策无法解决导致成本上升的住房短缺问题。对于一些经济学家来说,这表明政策制定者在权衡将利率维持在当前水平多久时,可能会考虑超越住房通胀。

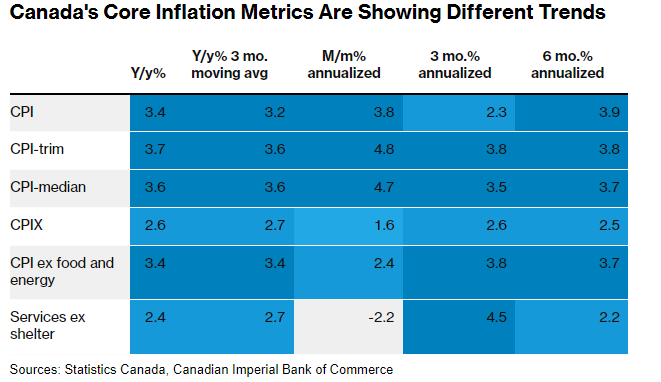

花旗集团的Veronica Clark重点关注核心利率本身以及三个月的变动指标。她预计7月份会进行第一次降息。

“预测加拿大的核心通胀并不容易,因为组成部分每个月都会发生变化。这并不像排除食物和能源那么容易,”她说。

不包括食品和能源的消费者物价指数是一种经常用于国家间潜在价格压力比较的衡量标准。

(图源:彭博社)

央行还曾放弃一些核心通胀措施,同时将注意力转向其他措施。前行长Stephen Poloz领导下的加拿大央行与加拿大统计局合作,在2017年推出了三项新的核心价格趋势“首选指标”,以取代CPIX,尽管政策制定者开始加息,但CPIX仍继续减速。

其中一项,即普通消费者物价指数 (CPI),在经过大幅修正并与当年创下四年来新高的总体通胀率严重脱节后,于2022年底被放弃。 2023年中期,该银行开始强调三个月移动平均线的修剪和中位数。

在上个月的一份报告中,加拿大帝国商业银行的Tal将无数核心指标描述为“通货膨胀自助餐”。他写道,鹰派央行可能会选择关注通胀率高于3%的国家,而不太鹰派的银行则会关注通胀率接近2%的国家。

“因此,麦克勒姆新闻发布会的基调将变得比任何新数据发布都更加重要。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26