CIBC经济学家呼吁停止加息:7月加息”没有必要,可能是错误决定”!

一位六大银行的经济学家呼吁央行行长停止加息,并称上一次加息和未来的任何其他加息都是 "充其量是不必要的"。

加拿大央行在6月7日的利率公告中,将其他贷款所依据的基准利率提高了25个基点至4.75%,并称经济中的过度需求是其主要原因之一,这一决定让许多人感到惊讶。

央行定于下周7月12日宣布其下一次利率决定。自然,消费者和投资者都高度警惕,因为目前市场对再次加息的可能性预估为55%。

CIBC资本市场经济学家Andrew Grantham在7月3日的一份说明中说:"历史可能表明,加拿大银行最近的加息(以及随后的任何举措)其实是不必要的,甚至可能会是个错误。"

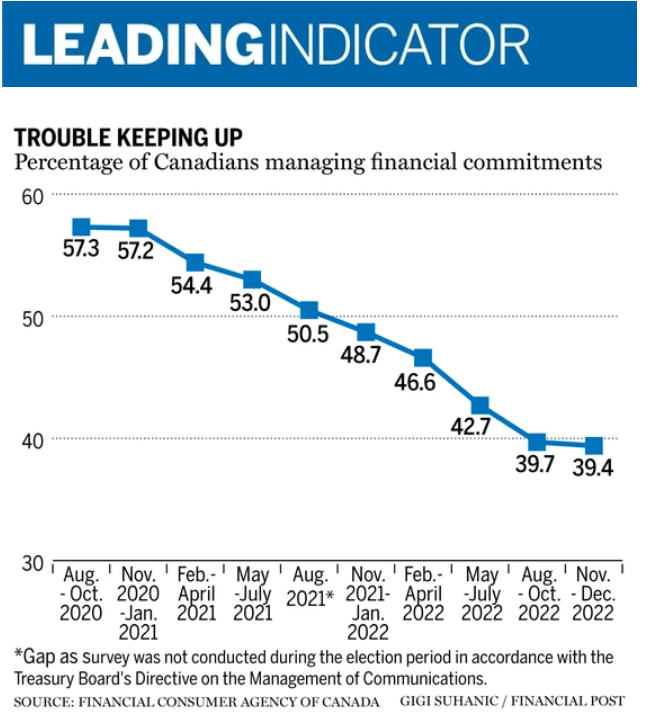

他说,以前的加息可能已经开始控制加拿大消费者的支出,比加拿大银行意识到的要多得多。

Grantham研究了对利率敏感的行业,如家用电器、家具和汽车等行业在大流行期间都受到供应链堵塞的影响,以及旅游服务和餐馆等行业,这些行业受到COVID-19限制的冲击。

他计算出,自加拿大银行从2022年3月开始连续八次加息中的第一次加息以来,这些行业的消费经通胀调整后,增长了近15%。然而,Grantham说,当央行在2017年和2018年加息时,这些领域的消费已经开始下降。

但是,把时间轴移到大流行病之前,目前的消费者支出仍然比2019年第四季度低1%,而且根据加拿大目前正在经历的人口增长,"按人均计算,情况甚至更糟。"

加拿大统计局6月28日说,加拿大总人口在2023年前三个月增加了292,232人,或0.7%,截至4月1日的总人口为39,858,480人。移民是造成这一增长的98%的原因。

Grantham说,从人均角度看,消费者们对利率敏感行业的消费支出比大流行前的水平下降了10%至15%。

这位经济学家说,供应链问题有可能仍在损害一些地区的消费,雇员短缺则阻碍了餐馆和旅游的商业活动,但这些情况正在改善。

"换句话说,加息可能已经在减缓消费者需求,而在增长率方面的真正考验还在后面。"

就在本周三(7月5日),加拿大金融及消费者监督机构发布了新的指导方针,旨在保护被认为有可能拖欠主要住宅抵押贷款的消费者,因为不断上升的借贷成本和高通货膨胀给加拿大人带来了更大的压力。

加拿大金融消费者管理局(FCAC)表示,联邦监管的金融机构,如银行,有望通过向有风险的人提供有针对性的支持来促进对消费者的保护。

大家对这次加息怎么看呢?

作者:珩宝

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26