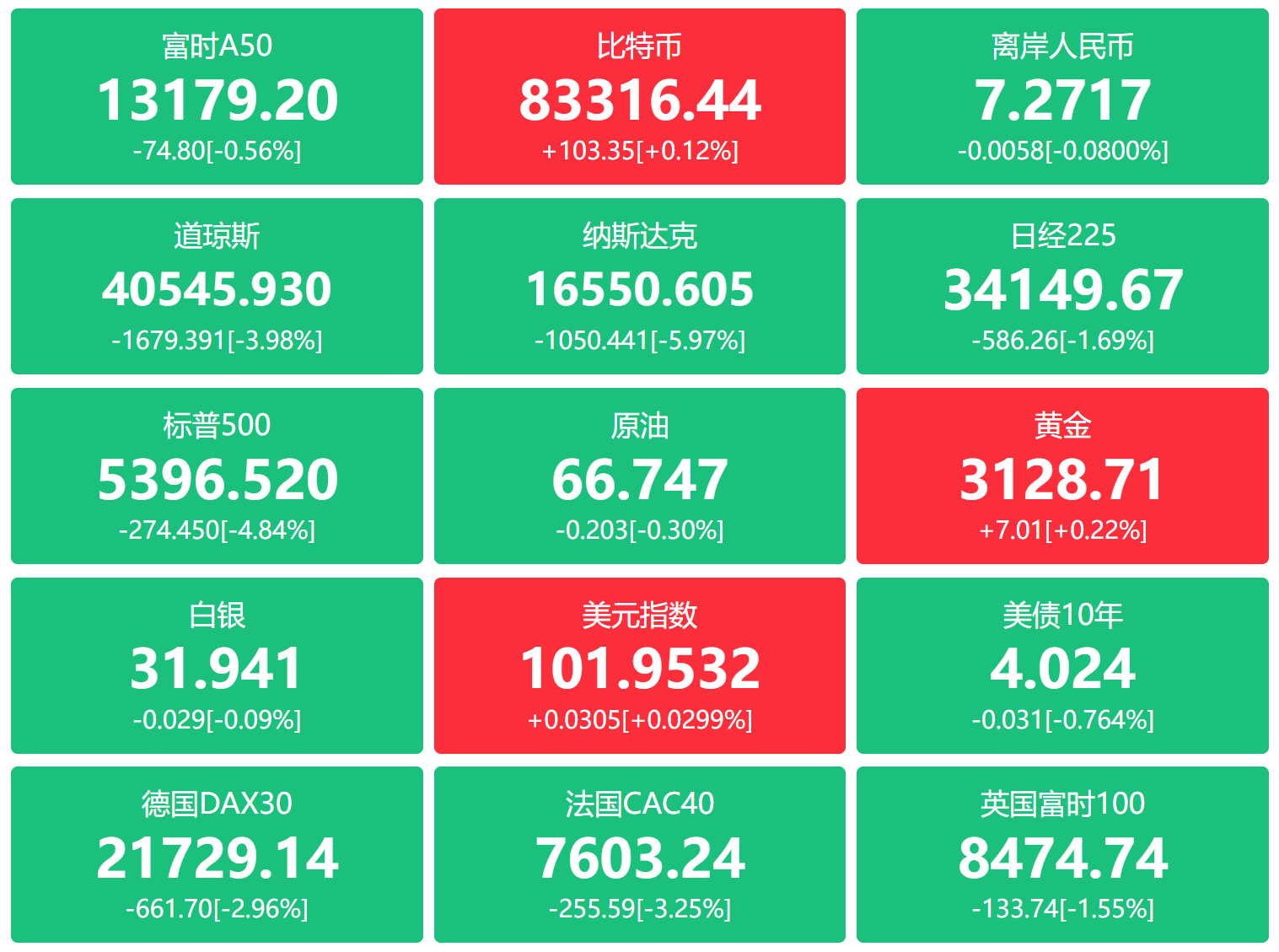

经济学家警告:加拿大房市崩盘很有可能演变成更大经济危机

本文转载自房大师

根据Financial Post金融邮报报道,有经济学家警告称,加拿大是最有可能发生房地产崩盘并演变成更大危机的国家之一。

房地产市场的急剧下滑,不仅在加拿大,而且在世界各地的发达经济体都开始引起经济学家的注意。

牛津经济研究院在最近的一份报告中警告称,全球房地产市场崩盘演变成银行业危机的风险现在远高于历史常态。

牛津大学使用衡量35项宏观经济和金融指标的银行业风险工具表明,与历史最高水平相比,多达16%的主要经济体在未来三到五年内有18%到20%的机会遭受住房危机平均只有百分之二。

加拿大与冰岛、荷兰、瑞典和丹麦是最脆弱的五个国家之一,这种情况在明年导致信贷危机的可能性为7%,在三到五年内有18%到20%的可能性。

所有这些市场都有两个共同点。在借贷利率较低的大流行期间,房地产市场过热,而现在由于利率攀升,房地产价格和信贷急剧下降,在加拿大的情况下,利率上升了4.25个百分点。

图片来源:OXFORD ECONOMICS

牛津高级经济学家Evghenia Sleptsova表示,发达经济体的风险似乎最高,因为新兴经济体的家庭负债较少,其房地产市场经历的繁荣和萧条也较少。

长期的超低利率推动了发达经济体的房地产繁荣。牛津表示,加拿大的实际房价在2013年至2021年期间上涨了36%,涨幅与大金融危机前夕的涨幅相当。

近一半的涨幅发生在2020-21年大流行期间,当时价格以50年来最快的速度上涨。

随着加拿大央行迅速提高利率以应对飙升的通胀,加拿大的房地产市场陷入急剧下滑。

报告称:“加拿大的房地产市场在经历了多年的过热之后,已经处于崩溃的边缘。在2020年3月至2022年3月期间上涨了47%之后,截至12月,实际房价连续九个月下跌,比2022年第一季度的峰值下跌了19%。”

牛津研究院的报告称:“从历史上看,房地产价格的大幅下跌一直是住房危机和更广泛的银行业危机的先兆。”

换句话说,飞得越高,摔得越重。

从历史上看,在经历了一段过度增长之后,价格下跌一直是引发房地产危机的关键因素。它的分析发现,大多数危机之前平均有八个季度的实际房价下跌。一旦价格开始下跌,就会存在负反馈循环的风险,即紧缩的信贷供应会加剧房地产市场的低迷。

Sleptsova 表示,这是否会发展成银行业危机,取决于银行资产负债表的健康状况。

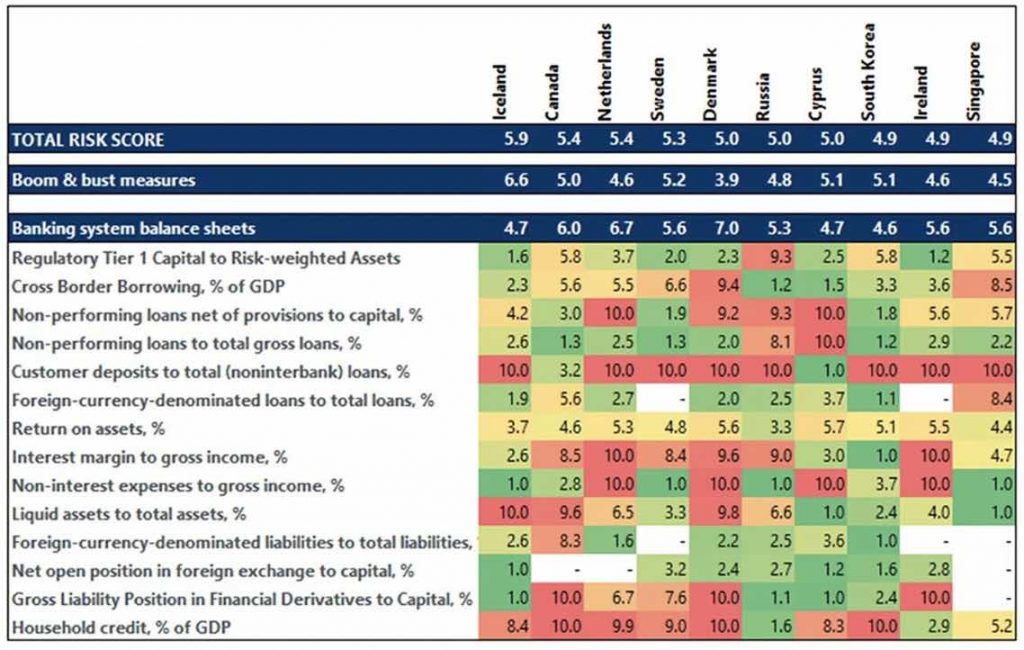

牛津大学将加拿大列为疲软的房地产市场可能会加剧银行业现有弱点的国家之一。其他国家是瑞典、荷兰、澳大利亚、爱尔兰、德国、俄罗斯和匈牙利。

在下面的牛津银行业资产负债表记分卡上(10 分是最高风险),加拿大位居第二,家庭信贷占GDP的百分比等指标的风险评分最高。

图片来源:OXFORD ECONOMICS

“我们担心高风险类别(得分在27个国家中高于4)的国家数量现在远高于历史平均水平。它也接近2007年初的水平,当时为26,”Sleptsova 说。

加拿大的银行是否像牛津大学所说的那样脆弱,这当然有待商榷,因为该国的抵押贷款和贷款规则旨在防止此类危机的发生。

但未来几个月不良贷款准备金增加、借贷减少和经济增长放缓可能对贷方构成挑战。