中国股市突发!中国收紧离岸投资基金准入 彭博社:基金对美股ETF购买设下新限制

FX168财经报社(香港)讯 中国正与残酷的股市暴跌展开斗争,外媒披露,中国正在收紧对资本外流的限制,限制投资离岸证券的资金。彭博社称,中国基金试图压制散户对美国股票ETF的狂热,并对购买其产品设下新的限制。

英国《金融时报》(Financial Times)报道称,根据绕过严格资本管制计划投资外国证券的中国基金中,约33%已在证券交易所通知中宣布,它们已暂停或限制向散户投资者的销售,旨在维持稳定运营并保护投资者利益。

(来源:Financial Times)

文章引述一只专注于美股的基金驻北京经理表示,他们已收到上海证券交易所的非正式指示,要求在需求“飙升”后减少针对海外市场的此类产品的销售。

过去一年来,中国多次试图阻止国内股市的长期抛售,但这些努力未能改善低迷的情绪,促使许多投资者在其他地方寻找更高的收益率。

海外基金在散户投资者中的日益普及,引发了监管机构对资本外流的担忧。

英媒在2023年8月报道称,中国最大的基金公司已接近政府对境外投资的配额限制。政府的合格境内机构投资者计划允许银行、券商和资产管理公司绕过中国严格的资本管制,购买QDII基金是中国散户投资者投资境外股票和债券的唯一合法途径。

(来源:Financial Times)

投资者需求的增加导致一些基金达到了配额,而其他基金则收到中国监管机构的指示,要求减缓或在某些情况下停止基金销售。

公开文件显示,79只中国QDII基金已暂停向散户投资者销售,其中53只基金已设定上限。这些基金合计约占所有瞄准非香港海外市场的QDII基金的30%。这些基金包括一些由摩根大通资产管理公司和宏利投资管理公司运营的基金。

另外,多家通过QDII计划向散户投资者出售基金的中国券商周二(1月23日)在公开文件中表示,上海证券交易所牵头的监管机构,正在打击投资于外国股票ETF的“异常交易”。

这些券商表示,监管机构特别要求暂停涉及试图与MSCI美国50指数、纳斯达克100指数和日本日经225指数表现相匹配的ETF交易。

QDII配额的严格控制加剧了境外投资的竞争,此类ETF的交易价格远高于其资产净值。截至2023年底,中国对186家机构的QDII投资额度总额为1660亿美元,自2021年以来仅略有上升。

华夏基金全球资本投资策略师丁文杰表示:“一方面需求激增,另一方面配额限制,这两个因素都导致了我们目前看到的QDII基金特别火爆的局面。”

他续称,本月对与日本日经指数相关的基金的兴趣已变得“非理性”,其中一只基金的交易价格较其资产价值溢价高达20%。他说,针对美国和印度的基金也很受欢迎。

为了支持本月继续大幅下跌的中国股价,中国还采取了另一项举措,告诉一些机构投资者不要出售国内股票。

自2023年10月份以来,市场监管机构一直在向一些投资者提供私人指示,防止他们在某些日子成为股票的净卖家。

自2024年初以来,中国基准沪深300指数已下跌近5%,由于对政策的失望以及对经济复苏缓慢的担忧挥之不去,股市继续暴跌。

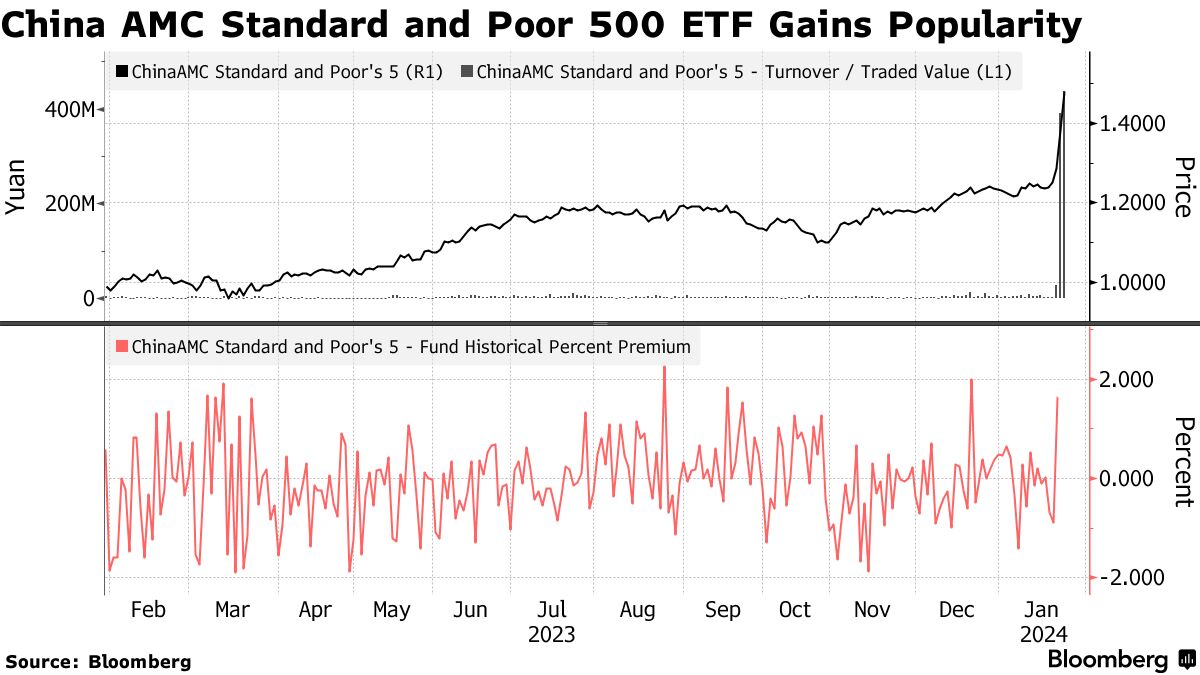

彭博社报道称,随着需求飙升,中国的共同基金公司正试图抑制投资者对美国股票ETF的热情,对购买其产品设置新的限制。

(来源:Bloomberg)

华夏基金周三发布声明称,已停止认购两只投资于追踪纳斯达克100指数和标准普尔500指数ETF共同基金。该公司警告称,其一只ETF相对于其标的资产的价值溢价不断上升,并表示限制旨在保护投资者并确保基金运营稳定。

博时资产管理公司(Bosera Asset Management Co.)也在寻求冷却投资者的热情,将与博时标准普尔500 ETF QDII相关的共同基金产品的每日购买量限制在100万元人民币,约合139440美元。然而,直接购买ETF的投资者将不受此限制。

(来源:Bloomberg)

这些公司的举措反映了试图减轻国内投资者追逐美国股市新高的狂热可能带来的影响,这与跌至五年新低的中国股市基准形成鲜明对比。

当投资者大幅抬高基金价格时,ETF的溢价就会飙升。限制购买这些追踪热门美国ETF的共同基金产品,将关闭许多中国投资者参与海外股市上涨的渠道。

另一份文件显示,华夏基金要求至少100万股用于认购和赎回其华夏标准普尔500 ETF QDII基金。该ETF周三上涨高达9.8%,创历史新高。一天前,成交额已飙升至过去两个月平均水平的100多倍。

据当地基金追踪机构东方财富信息有限公司称,周三该ETF的溢价高达18%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56