中国房市突然“爆雷”!曾被官方视为“零违约”标竿房企宣布:境外美元债出现违约

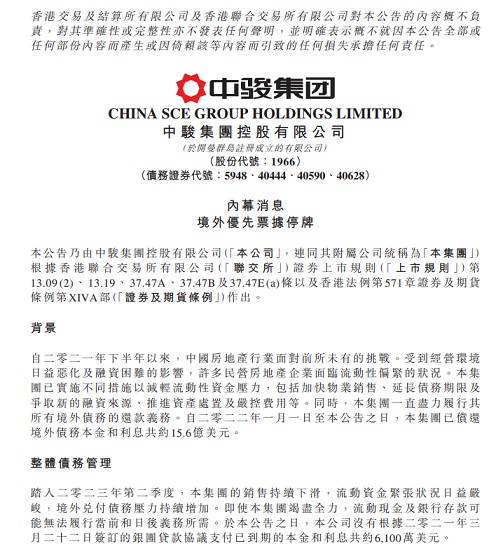

FX168财经报社(香港)讯 在中国恒大集团、碧桂园与远洋集团相继传出财务困境后,中国中骏集团周三(10月4日)在港交所公告表示,公司没有根据2021年3月22日签订的银团贷款协议支付已到期的本金和利息共约6100万美元,未支付贷款已导致公司的境外美元优先票据出现违约事件。

(截图来源:路透社)

中骏集团曾被官方视为“零违约”标竿房企。此一事件再次凸显中国房地产面临不断增加的压力。

公告显示,进入2023年第二季度,中骏集团的销售持续下滑,流动资金紧张状况日益严峻,境外兑付债务压力持续增加。即使中骏集团竭尽全力,流动现金及银行存款可能无法履行当前和日后义务所需。截至本公告日,中骏集团没有根据2021年3月22日签订的银团贷款协议支付已到期的本金和利息共约6100万美元。

中骏集团称,未支付贷款可能会导致集团债权人根据相关融资的相应条款要求加快偿还债务及/或采取行动。截至本公告日,集团尚未收到有关境外债权人要求加快偿还债务的任何通知。

(截图来源:中骏集团)

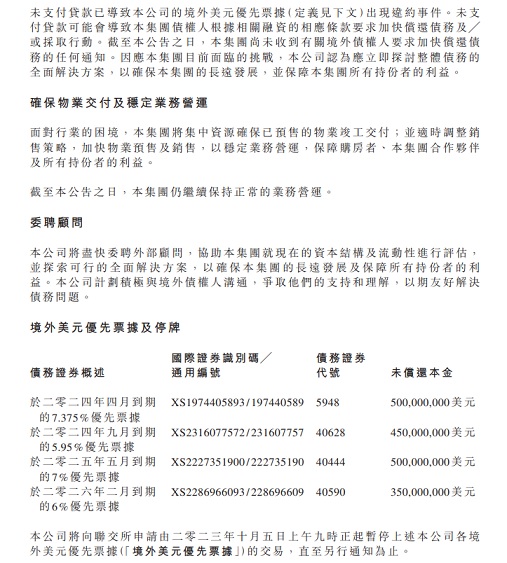

(截图来源:中骏集团)

截至本公告日,中骏集团仍继续保持正常的业务营运。中骏集团表示,公司将尽快委聘外部顾问,协助集团就现在的资本结构及流动性进行评估,并探索可行的全面解决方案,以确保集团的长远发展及保障所有持份者的利益。公司计划积极与境外债权人沟通,争取他们的支持和理解,以期友好解决债务问题。

近年来,中骏通过包括加快物业销售、延长债务期限及争取新的融资来源、推进资产处置及严控费用等措施减轻流动性资金压力,并履行其境外债务的还款义务。公告显示,自2022年1月1日至本公告之日,集团已偿还境外债务本金和利息共约15.6亿美元。

此外,公告还披露,中骏集团将向联交所申请由2023年10月5日9时起暂停上述本公司各境外美元优先票据的交易,直至另行通知为止。

《华尔街日报》指出,在房地产销售下滑和消费者信心疲软的背景下,中骏集团控股成为最新一家面临严重流动性危机的中国房企。

中骏集团创办于1987年,总部设于上海,在香港联交所主板上市。中骏集团主要业务是发展住宅及商业物业,项目主要分布于海峡西岸经济区、环渤海经济区、长江三角洲经济区及 珠江三角洲经济区。

今年上半年,集团连同其合营公司及联营公司共超过80个项目处于在售状态,据中指研究院统计,中骏1-9月份全口径销售额247亿元人民币,位列百强房企第49名。半年报显示,集团资产总额为1903亿元人民币,归母净亏损11.25亿元人民币。

此前,中国房地产市场的低迷已导致多家开发商违约,其中包括负债较高的中国恒大集团以及融创中国控股有限公司,另外,碧桂园也在进行重整计划中。

处于房地产行业债务危机中心的中国恒大集团上周表示,由于一项正在进行的调查,该公司在中国的主要子公司无法发行新债,这使其重组计划复杂化。债权人原定于本月对该计划进行投票。

市场还在关注中国最大的私人开发商碧桂园是否会在本月中旬再次避免违约,在宽限期结束前支付1,500万美元的息票。

英国路透社称,自2021年中国政府打击开发商信贷积累引发债务危机以来,对占经济活动四分之一的房地产行业的信心一直在下降。

《华尔街日报》认为,中国想修复房地产市场的压力已经越来越大,需要采取更有力的干预措施,就像是2008年美国被迫介入那波房地产引发的金融危机那样。

瑞银(UBS)前首席经济学家、牛津大学中国中心副主任George Magnus说:“政府应采取更果断的措施来重整房地产行业,让开发商、银行和其他利益相关方都分担损失。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26