ACY证券:时隔20年回购国债,美国在计划什么?

本周又是利率决议,又是银行风波,吸引了所有投资人的目光。然而在巨震之下,市场却忽略了一个不起眼的事件,那就是美国财政部宣布了2024年国债回购计划。这是时隔20年首次回购,所谓事出反常必有妖,背后的暗流可是大有文章。

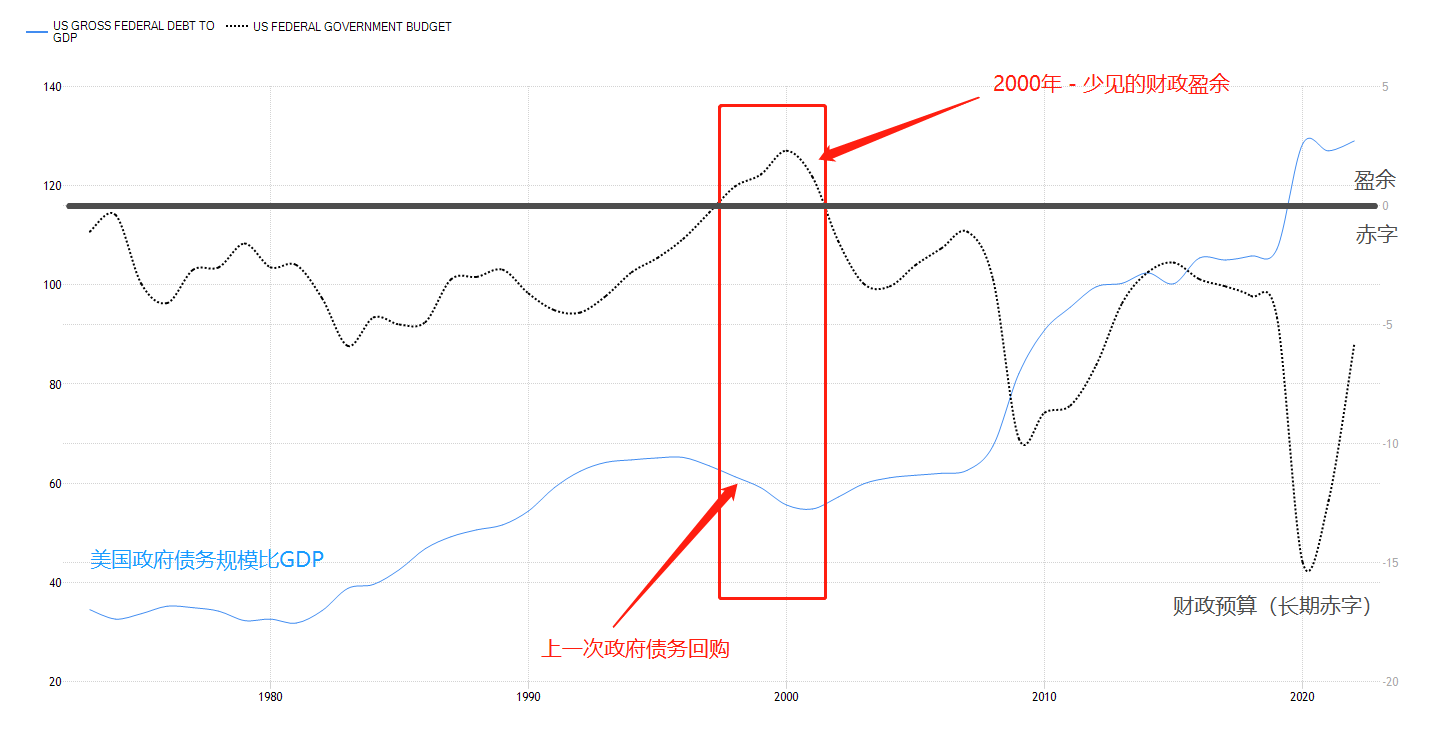

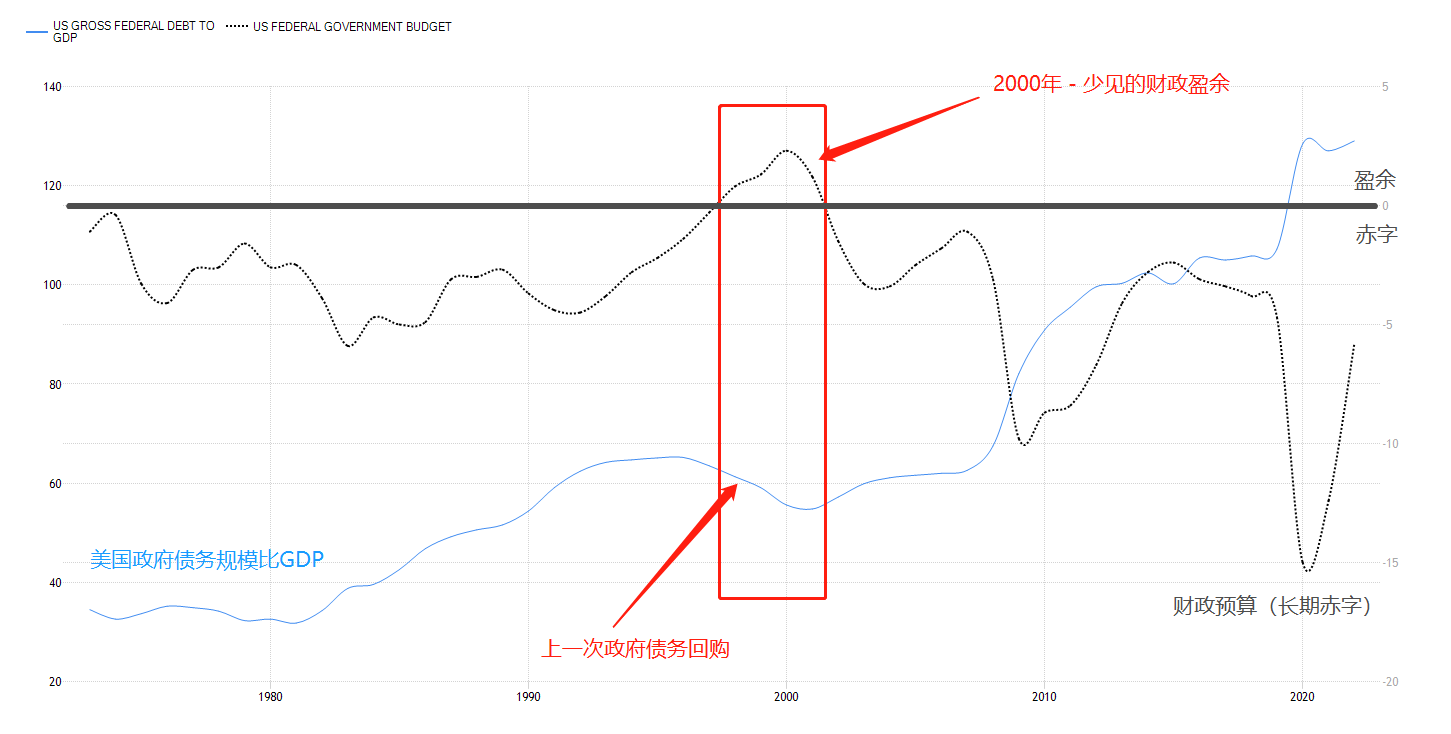

财政预算vs债务规模

上一次美国财政部回购国债还要回溯到2000年,当时财政预算罕见地出现盈余(税收收入大于政府支出),政府便将这些钱用于国债的回购。有闲钱为什么不用作发展,而去购债?因为美国政府债务实在是太高了。由图可见,债务规模与GDP的比例连年攀升,现在的比例是40年前的3倍有余。庞大的债务规模一直都是美国随时可能爆发的雷点,唯一的“解决”方法就是通过财政盈余去降低债务。简单来说,就是提前还贷。

然而这次的回购和2000年那次截然不同。美国当前的财政赤字正在以史无前例的速度进行扩张。疫情刚开始那年,美国政府的赤字规模直接扩张了15%,而这些钱都是通过发行国债借来的。经济表现不佳,提高税收阻力巨大,试问政府又哪来的闲钱用来回购国债?只能发新债填旧债。

这又不是什么新鲜操作,为什么政府还要专门做个“计划”?其实谜底就在谜面上。在宣布计划时,财政部表示,“本计划无意实质上改变债务的久期。”这可真是掩耳盗铃、此地无银三百两的典型案例。往期分析中曾提过,导致美国银行破产的一个重要原因是久期错配。为了解决这个问题,作为债权持有者的银行需要卖长债买短债。而反过来,作为债权发行者的政府则需要卖短债买长债,从而降低再融资的波动性,避免受到短期的利率下行风险。但这话可不能和市场明说,会造成债券市场的巨震。

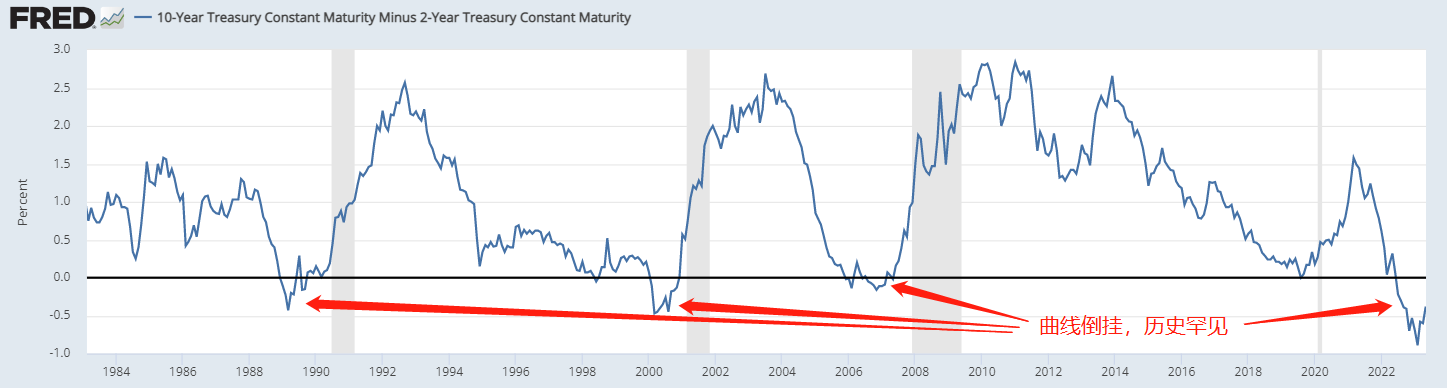

10年-2年期美国国债利差走势(1983-2023)

收益率曲线倒挂也是政府需要调整负债久期的原因。由图可见,目前短端利率罕见地超过长端利率。但长期来看,这种情况必然会扭转,因此短端利率未来下降的幅度将超过长端。换一句话说,短债升值空间更大。而美国财政部将今年长债的发行提前至8月份,规模进一步增加,同样证明了这个观点。

那么对于普通投资者来说,有什么影响呢?由于银行业风波,大量资金流向避险商品,美债便是其中的佼佼者。在未来一年中,短债供不应求,而长债供过于求。投资者在债券配置上应该更多考虑短债。

IEI日线图

从3-7年美国国债ETF商品IEI日线图来看(注意,更短期的债券ETF,例如SHV,对交易经验有一定要求。),受到银行业危机影响,价格触底反弹。现价正处在上升通道当中。考虑到K线触及前高阻力,交易策略应该以回调做多为主。支撑位置在趋势线118附近。第一目标位置在121,再上方则要看125附近。除了价格上涨以外,当前的利息回报为4.2%。两者相加,目标的年回报率在6-8%。银行业危机越严重,债券的回报率便会越高。

今日关注数据

14:30 瑞士4月CPI月率

17:00 瑞士央行行长发表讲话

20:30 美国4月失业率

20:30 美国4月季调后非农就业人数

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见 。

2023-05-05

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26