能源化工:甲醇有反弹机会

来源:申银万国期货宏观金融研究

摘要

近期甲醇价格迅速回落,表面上的原因是下游补库完成后无法接受迅速上涨的现货价格以及内蒙久泰200万吨装置的顺利投产打击了脆弱的供需格局。但本质上还是公共卫生事件下低迷的需求无法支撑甲醇独自冲高。但甲醇下跌到目前阶段已经有了一定的投资价值,尤其与其他能化品相比,其更适合多头配置。

正文

01

成本支撑甲醇价格下限

甲醇生产的原料主要有两种,国内以煤炭为主,国外以天然气为主。国内由于大部分煤炭资源需要保证电厂的供应,市场煤资源一直较为紧张,叠加近期煤炭主产区公共卫生事件以及安监检查导致产量下滑从而进一步推高煤炭价格,目前主产区煤价维持1050-1100元/吨附近,折算成本每吨甲醇亏损500元以上,达到近年来的高点,这一亏损幅度很难长期维持。由于煤炭缺乏期货套保品种,期货端已经出现一些资金通过购买甲醇锁定煤炭价格的情况。而现货端很多河南、山西等地的甲醇生产商因为成本考量也出现了降负或者停车的情况。此外运输成本的增加进一步限制了主产区甲醇的流出,由于公共卫生事件导致货车司机缺乏目前内蒙至鲁北的运费涨至350-400元/吨,是9月初价格的一倍。

02

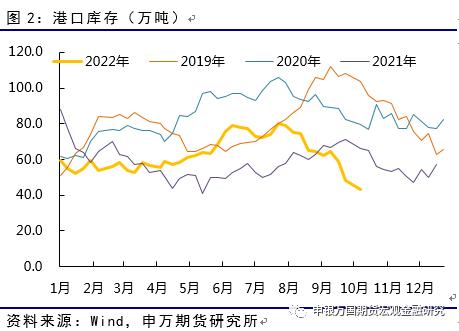

库存整体偏低

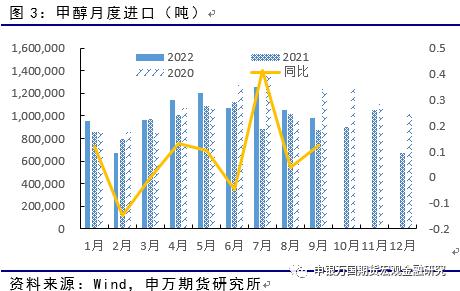

甲醇库存处于偏低水平。截止10月18日,甲醇港口库存43万吨,相比6月高点下降一半,同比只有去年的65%,是5年均值水平的50%。其中可流通库存仅16万吨,同样处于低位。这主要受到三方面的影响。其一是9月台风频发,港口两次封港影响卸货效率。其二是内陆地区与港口存在反向套利空间,部分货源回流内陆。其三是伊朗多套装置集中停车检修,这部分原本专供中国的产量损失后下游企业难以通过其他途径获得补充。具体看进口量,7月全国甲醇进口125万吨,8月下滑至105万吨,9月再次下降至85万吨,考虑到伊朗装置仍然没有恢复,预计10月进口量最多回升至95万吨水平。进入11月后天气将逐步寒冷,在俄乌冲突影响下天然气价格可能进一步上涨,而伊朗天然气资源也将转投入国内取暖需求,后期港口库存难以累积。

03

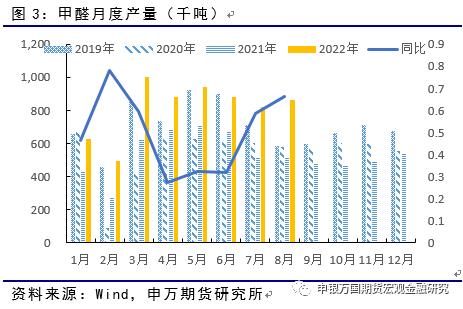

下游消费基本保持

今年全球加息背景下需求整体偏弱,国内不断散发的公共卫生事件更是雪上加霜。甲醇下游虽也受到影响但整体韧性较强。传统下游如甲醛、醋酸等开工率在近期迅速提高,MTBE受益于油价的上涨开工率回升6%以上。烯烃方面盛虹MTO复工,但兴兴近期停车检修,一增一减港口甲醇需求基本维持不变。

甲醇是化工行业的中间品,其受到上游成本端的影响会比乙二醇、PP等下游品种更深,而上游高企的煤炭价格限制了甲醇向下的空间,同时从甲醇本身的基本面角度看较低的库存和稳定的下游需求也支撑甲醇价格。甲醇在国庆后连续下跌已经基本透支了久泰200万吨装置开工以及宏观方面的利空,后期预计会有一定幅度反弹。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26