Mysteel参考丨2022年冷轧板卷前三季度回顾及四季度展望

概述:回顾前三季度,在国内疫情反复和需求大幅下滑情况下,国内钢材价格出现大幅下跌,尤其是冷轧板卷6-7月连续两个月的震荡下跌,全国均价年同比跌幅在2000元/吨左右,给贸易环节带来的压力不容忽视。不过下半年开始,随着国家出台一系列措施,如燃油汽车购置税减半征收和汽车、家电下乡政策,7月底板材价格触底反弹,全国均价从4388元/吨反弹至9月底的4511元/吨,价格反弹下市场悲观情绪稍有缓和,但10月冷轧价格在需求不及预期带动下再度下跌。展望四季度,在政策面利好和旺季需求预期下,冷轧板卷“供需”格局将有一轮新的变化。

一、前三季度冷轧板卷市场回顾

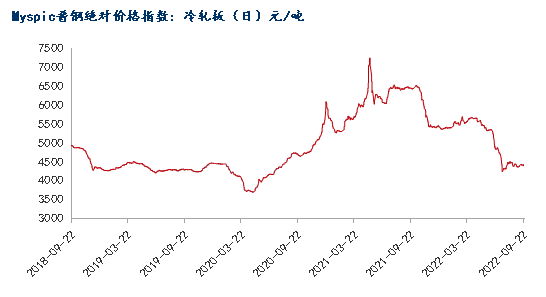

1.价格高位回落后低位盘整为主

2022年前三季度,冷轧现货价格整体表现为均价快速下移并创下年内新低,随后呈现为低位震荡波动行情,高低价差逼近1400元/吨。前三季度冷轧均价5139元/吨,与2021年前三季度6067元/吨相比下跌928元/吨,跌幅15.3%。截至10月31日,全国冷轧日均价为4390元/吨,价格低位震荡运行。

图1:Myspic普钢冷轧板绝对价格指数(单位:元/吨)

数据来源:钢联数据

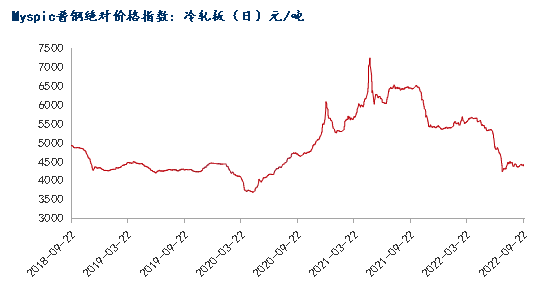

2.轧机产量供应同比去年高位下滑

2022年前三季度冷轧轧机产量呈高位回落,一季度除春节假期影响之外,轧机产量不断增加。二季度开始,轧机产量连续增加,且在5月到7月上旬持续维持高位。据Mysteel样本调研数据显示,冷轧前三季度平均产能利用率为80.8%(其中一季度80.4%、二季度82.79%、三季度79.12%) ,与去年前三季度均值82.77%相比下降1.97%。

图2:全国冷轧样本企业产量(单位:万吨)

数据来源:钢联数据

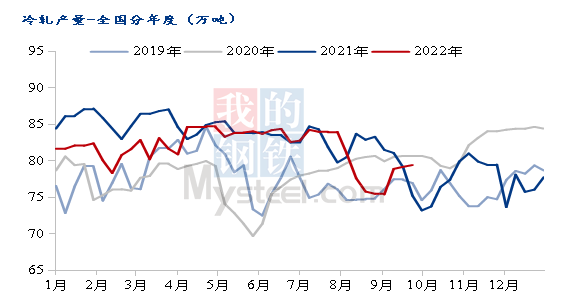

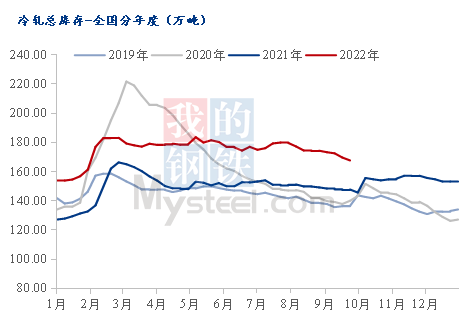

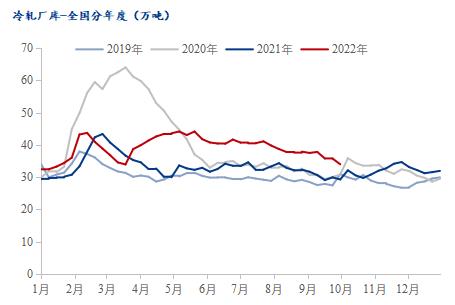

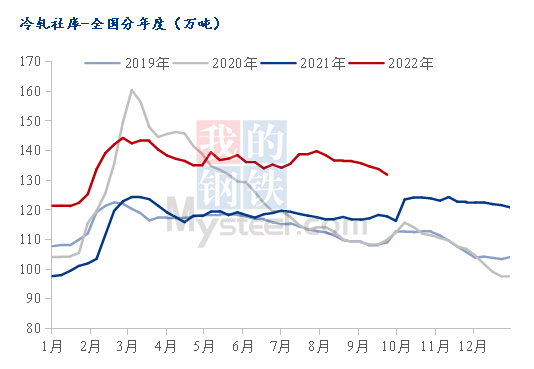

3.厂库、社库去库压力偏大

2022年冷轧板卷厂库年后呈现一路去库缓慢状况,主要原因在于一季度和二季度钢厂连续接单后各地疫情反复和市场需求下滑,厂库很难快速转移到社库;而社库方面去库更加缓慢,尤其是从二季度中旬开始,一方面,华东市场疫情反复,部分市场长时间实行静态管理,市场交易环节突然按下暂停键,库存从而大增。另一方面,汽车消费在5月份出现大幅跳水,冷轧下游需求遇冷,贸易环节去库艰难。截至10月底,样本钢厂库存为38.5万吨,年同比增加7.7万吨,样本社会库存129.13万吨,年同比增加5.27万吨。从数据看,冷轧样本社库去库压力偏大。

图3:全国冷轧样本总库存(单位:万吨)

数据来源:钢联数据

图4:全国冷轧样本厂库库存(单位:万吨)

数据来源:钢联数据

图5:全国冷轧样本社库库存(单位:万吨)

数据来源:钢联数据

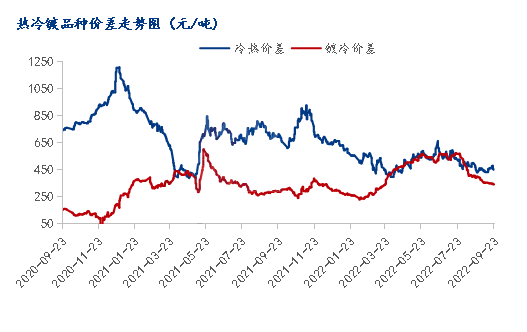

4. 品种价差窄幅震荡

2022年前三季度热冷价差、镀冷价差均窄幅调整。具体表现为:热冷价差前三季度最高为661元/吨,最低为395元/吨,从6月中旬开始,随着板材价格快速回落,冷轧价格整体偏弱,热冷价差逐步收缩在500元/吨附近波动。镀冷价差前三季度整体表现较为温和,在今年国内家电需求下滑以及上半年出口走弱等因素下,镀锌的下游需求明显转弱,导致镀锌价格一直处于较为弱势的行情中,镀冷价差长期处于温和区间。

图6:近三年热冷镀价差走势(单位:元/吨)

数据来源:钢联数据

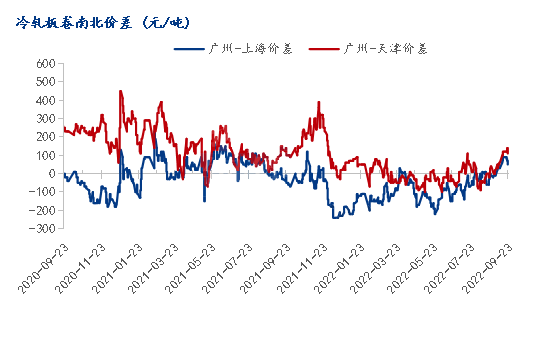

5.区域价差逐步回归 价格优势正在凸显

2022年前三季度,上海、广东、天津作为板材的三大主流区域,主要表现为各区域之间价差理性回归,且在9月开始随着华南市场消费好转,南北价差再次回归合理区间。从具体的价差来看,广州—上海之间的价差保持在50元/吨左右,广州—天津之间的价差在140元/吨左右。

图7:冷轧板卷南北市场价差走势(单位:元/吨)

数据来源:钢联数据

二、前三季度冷轧板卷需求端回顾

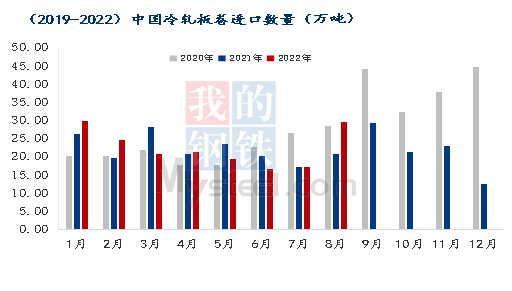

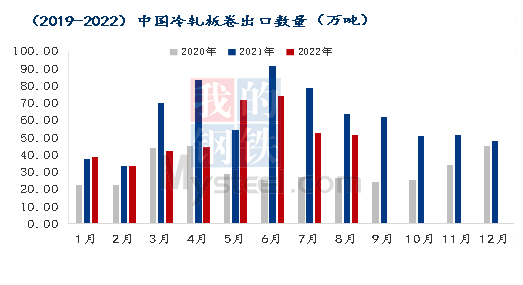

1.出口同比降幅25.39% 进口同比增加

海关总署数据显示:2022年1-8月份我国冷轧板(带)出口总量共计409.07万吨,年同比降幅25.39%。2022年1-8月份我国冷轧板(带)进口总量共计178.95万吨,年同比增幅1.76%。

图8:近三年中国冷轧板卷进口量(单位:万吨)

数据来源:钢联数据

图9:近三年中国冷轧板卷出口量(单位:万吨)

数据来源:钢联数据

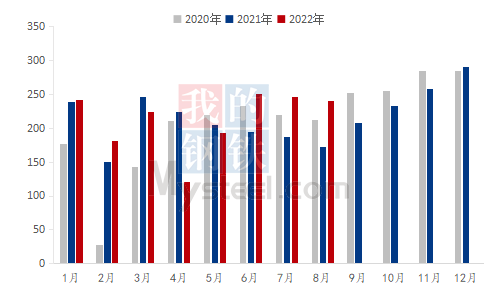

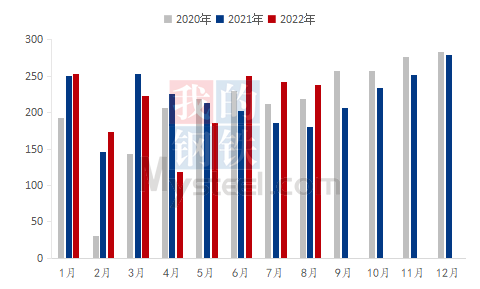

2.汽车产销同比增长 实现二季度以来首次双增长

根据中国汽车工业协会数据显示,1月至8月,我国汽车产销分别完成1696.7万辆和1686万辆,同比分别增长4.8%和1.7%。新能源汽车产销分别完成397万辆和386万辆,同比分别增长1.2倍和1.1倍,市场占有率为22.9%。其中纯电动汽车产销分别完成311万辆和304万辆,同比均增长1倍。

汽车产销旺盛和消费回暖得益于密集发布的支持政策。5月底,四部门联合发布《关于开展2022新能源汽车下乡活动的通知》、财政部、税务总局减征部分乘用车车辆购置税;7月份,商务部等17部门发布《关于搞活汽车流通扩大汽车消费若干措施的通知》;8月份,国务院常务会议决定,新能源汽车免征车辆购置税政策延长至2023年年底。此外,多地还出台购车补贴政策,对购置小燃油车和新能源汽车给予补贴等。

随着物流和供应链持续改善,汽车产业链的渠道库存充裕,叠加一系列激励政策,有效稳定车市表现。自6月份以来,我国汽车月产销量增速连续同比正增长。工信部数据显示,6月份汽车产销同比分别增长28.2%和23.8%、7月份汽车产销同比分别增长31.5%和29.7%。同时新一轮汽车下乡活动不是单纯为了增加销量,更是立足于引导汽车产业转型升级和满足居民消费升级需要更好地结合起来。汽车生产产业链长,能够带动诸多上下游企业。同时,作为劳动密集型产业,其本身可以吸纳大量劳动力。因此,拉动汽车产业增长,对经济发展具有积极意义。

图10:中国汽车产量走势(单位:万辆)

数据来源:钢联数据

图11:中国汽车销量走势(单位:万辆)

数据来源:钢联数据

3.家电行业产销同比或继续下滑

近日,国家统计局数据显示,2022年8月中国空调产量1607.2万台,同比增长6.1%;1-8月累计产量15722.1万台,同比增长1.9%。8月全国冰箱产量702.3万台,同比下降5.5%;1-8月累计产量5591万台,同比下降5.7%。8月全国洗衣机产量690.5万台,同比增长2.5%;1-8月累计产量5460.5万台,同比下降2.3%。8月全国彩电产量1802.1万台,同比增长16.5%;1-8月累计产量12174.1万台,同比增长7.2%。

8月家电端整体表现符合预期,进入传统生产淡季后环比增长稳定,由于整体受疫情影响,加之消费需求在年中大促等节点已经提前释放,8月淡季现象显著,未来同比增速或将进一步下滑。

表1:2022年1-8月份四大家电产量(单位:万台)

数据来源:国家统计局

三、2022年第四季度展望

供应方面,受上半年价格大幅下跌影响,冷轧供应处于近两年来低位,从调研的样本数据显示,2022年1-8月轧机产量为6390万吨,与去年同期相比供应下降;三季度利润不断压缩的现实下,四季度冷轧品种供应或有所下滑。另外2022年全年粗钢产量同比继续压减大背景下,四季度部分长流程企业或将受到影响;利润上冷轧独立轧钢厂因热轧结算较高,基本处于盈亏边缘状态,而全流程钢厂目前利润全部为负值,冷系长流程企业四季度供应预估维持低位。

成本方面,9月份热轧结算价格依旧较高,北方地区超过3960元/吨,对冷轧板卷价格形成一定支撑。另外,从市场调研情况看,冷热价差保持在500元/吨以内,在冷热价差收缩预期下,独立轧钢企业目前利润维持在-50元/吨;长流程冷轧生产企业亏损200-600元/吨,在利润为负值的情况下,长流程冷轧生产企业生产积极性偏低。近期热轧价格涨幅明显,冷轧价格偏弱。总的看,四季度在热冷价差窄幅波动情况下,冷轧成本处于较高位置。

需求方面,伴随传统黄金消费季的到来,未来几个月乘用车仍会呈现较快增长,新能源汽车以及汽车出口还会延续良好发展势头,为全年汽车市场实现稳定增长提供有力保障。但与此同时,我国经济发展仍有小幅波动,恢复基础还需加力巩固,汽车市场仍需政策持续提振。另外,9月既是开学季也是大学毕业生工作季,购车代步和接送孩子上下学等家庭第二辆车的需求更强烈更迫切,换购增购的需求将带动新车和二手车市场持续较强,也将继续作为支撑汽车市场维持现有规模的基石。伴随着车购税减半政策,国庆前换购升级更强动力的燃油车,是自驾游出行的最佳前序工作,因此近期的燃油车换购升级市场很火爆。随着成都车展的落幕、汽国务院车下乡的加快开展、车市旺季的来临,更多新车型集中上市,多种新车将拉动新一轮消费,带来可观增量。目前车市促销力度仍处于高位,并可能按惯例在9月后进入促销收缩期,未来政策退出前的销量持续高涨推动促销力度进一步缩小,因此四季度是购车最佳时机。

综合来看,市场预期四季度整体好于三季度,“银十”旺季现实下,赶工速度加快,国内宏观政策发力,钢价有一定的反弹机会,冷轧整体跟随上涨。反弹空间依旧受需求和政策面影响较大。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26